El final del ciclo monetario y financiero y sus consecuencias

El final del ciclo monetario y sus consecuencias

La política del BCE se tendrá que endurecer sustancialmente para combatir la inflación. La respuesta de los países debe ser mejorar su productividad.

Entre 1995 y 2007 la economía española tuvo uno de los mayores periodos de crecimiento de su historia. Este ciclo comenzó recuperando competitividad, devaluando la peseta, y culminó, tras la adopción del euro, en una enorme burbuja monetaria y financiera. Adoptar el euro supuso sustituir la peseta, una moneda históricamente débil, por un clon de la moneda más fuerte del mundo: el marco alemán. Y eso supuso que se redujeron drásticamente los tipos de interés, y además hubo bastante estabilidad de precios, al menos en lo que se refiere a los precios de la cesta de la compra.

Tras las crisis entre 2008 y 2014, los tipos de interés en Europa se redujeron hasta incluso entrar en negativo. Por otra parte, entre 2015 y 2020 tuvimos las tasas de inflación más bajas de la historia. Ésta es una de las razones por las que la economía española (y también la Europa) tuvieron un periodo de recuperación entre 2014 y la llegada de la pandemia en 2020.

Pero todo este ciclo de estabilidad monetaria, es decir baja inflación, y financiera, bajos tipos de interés, parece que se está quedando atrás. De hecho, para recuperar la estabilidad monetaria, es decir reducir una tasa de inflación simplemente disparada, la política monetaria tendrá que endurecerse sustancialmente.

Un inciso, en estos momentos, el objetivo de inflación del Banco Central Europeo es del 2%. Sin embargo, la inflación en la zona euro está por encima del 8%. Incluso si excluimos los elementos más volátiles, energía y alimentos frescos, entonces la denominada inflación subyacente está en el 4,6% en la zona euro (4,9% en España).

Por lo tanto, como están subiendo los precios de casi todo, y en todas partes, tenemos una inflación generalizada, que no es otra cosa que decir que la moneda está perdiendo valor.

Frente a esto, los tipos de interés oficiales en la Eurozona están en negativo, en el -0,5%. Al mismo tiempo, hay una diferencia considerable con el tipo de interés al que se presta en los mercados. Por ejemplo, ayer lunes, el Euribor a un año cerró al 0,52%, una diferencia de más un punto, que es lo que ha subido en estos primeros meses de 2022.

En cuanto a las expectativas de inflación, en Alemania, los salarios están creciendo por encima del 4%, e incluso el salario mínimo interprofesional, se elevó hace unos días un 22% para hacer frente a los efectos de la inflación. Esto elevará los costes de las empresas, lo que dará lugar a que las empresas contraten a menos trabadores… salvo que puedan subir los precios todavía más: los efectos de segunda ronda ya están aquí en la economía más grande de Europa.

Para controlar esto, y reducir la tasa de inflación, el endurecimiento de la política monetaria va a tener que ser considerable. Incluso si los precios energéticos dan una tregua, lo que no está nada claro, porque la guerra en Ucrania no da tregua, ni tampoco las sanciones, no va a bastar con que el BCE deje de comprar deuda, y, en consecuencia, inyectar dinero en la economía.

La presidenta del BCE ha señalado que en septiembre resultará "apropiado" terminar con los tipos negativos. Sin embargo, los tipos de interés reales, es decir tipos de interés nominales menos inflación, son en estos momentos, los más negativos de la historia. Por esa razón, la subida de tipos de interés para contener la inflación no puede ser pequeña.

El endurecimiento de la política monetaria va a tener que ser considerable incluso si los precios energéticos dan una tregua

Cuanto más tiempo tarde el BCE en subir tipos más lo tendrá que hacer en el futuro, para contener unas expectativas de inflación que se están consolidando. Y por supuesto, más difícil lo tendrá si va perdiendo credibilidad, por ejemplo, cuantos menos se cumplan sus previsiones de inflación y los mensajes de que la inflación es transitoria.

Veremos lo que pasa en un verano que no tiene malas expectativas, por la recuperación del turismo internacional, y en un otoño e invierno que parecen mucho más complicados. Pero parece que estamos al final de un ciclo de bajas tasas de inflación y bajos tipos de interés. Esos fueron los elementos que, desde la convergencia de Maastricht hasta la adopción del euro, impulsaron el crecimiento de la economía española.

Los efectos en la demanda agregada de la economía de la subida de precios, y además de los tipos de interés, son fundamentalmente dos. Por una parte, se reducirá el consumo, especialmente el de las familias con menos ingresos, tanto porque tienen que emplear más renta en productos esenciales, como alimentos y gasolina, como porque tienen peor acceso al crédito al consumo.

Por otra parte, la inversión se reducirá, lo que reducirá el crecimiento económico a largo plazo. Si los tipos de interés suben, menos proyectos empresariales son rentables, y menos se pueden financiar. Además, parte del ahorro se irá a financiar el déficit público, así como la deuda pública que va venciendo.

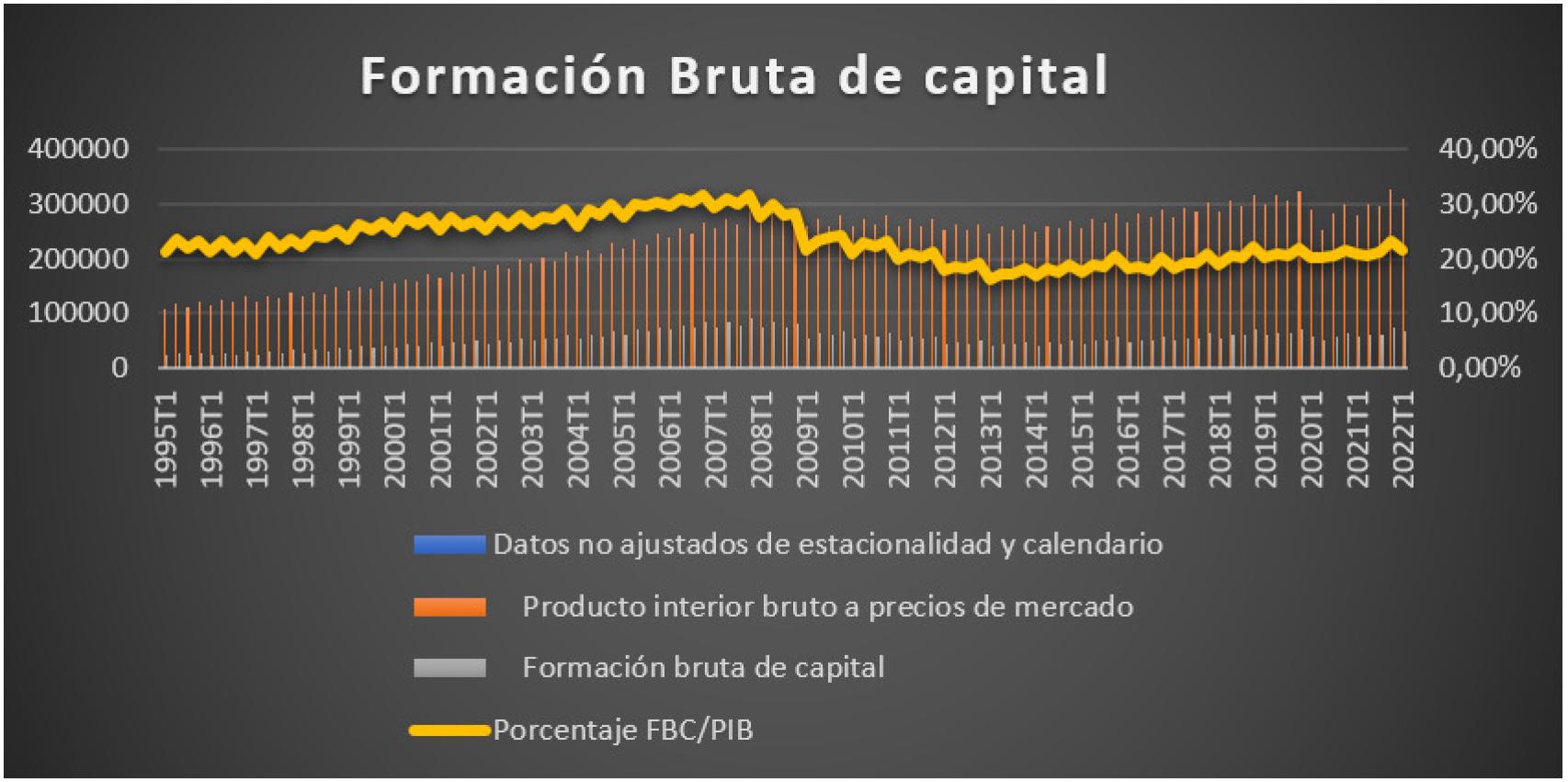

En el siguiente gráfico se puede ver cómo el crecimiento económico en España está directamente ligado a la formación bruta de capital, a la inversión:

La línea amarilla es el porcentaje del PIB que se dedica a la inversión. Este porcentaje pasa del 20% al 30% entre 1996 y 2007. Una de las causas fundamentales de este enorme incremento de las inversiones es la reducción de la inflación y los tipos de interés, lo que, a la postre, acabó formando una burbuja.

Posteriormente, durante la crisis, en la que el BCE además subió los tipos de interés, la inversión se derrumbó. Cuando los tipos de interés se redujeron en 2013, la inversión, y de paso el crecimiento de la economía española, se fueron recuperando.

La inversión se estabilizó alrededor del 20% del PIB durante la recuperación económica. Ahora, tras la Covid-19, la subida de precio de la energía, las materias primas, y, sobre todo, los tipos de interés, indudablemente, la inversión se verá afectada.

Para seguir creciendo, en este entorno mucho más turbulento, habrá que aprovechar la oportunidad de emplear con más eficiencia y rapidez los fondos Next Generation, aunque sólo sea porque tendremos menos fondos disponibles para la inversión.

Y, en segundo lugar, para crecer con menos capital sólo hay dos opciones: más productividad o menores costes salariales. Deberíamos tener claro por qué debemos apostar: aumentar la productividad, que parece, además, estar reduciéndose, ante un final del ciclo monetario y financiero, que parece inexorable.

*** Francisco de la Torre Díaz es economista e inspector de Hacienda.