Un bróker consulta pantallas de cotización en Wall Street. Thomson Reuters

Fondos de pequeñas cotizadas estadounidenses para adelantarse a la recuperación

La pandemia está lejos de haber terminado, pero si se espera mucho a invertir, se habrá perdido la oportunidad.

Noticias relacionadas

Cuando Pfizer y su colaborador BioNTech anunciaron el 9 de noviembre que su vacuna para la Covid-19 era efectiva en un 90%, los mercados bursátiles mundiales alcanzaron máximos históricos. Con los resultados publicados tras las pruebas realizadas por otras vacunas en marcha, de la biotecnológica estadounidense Moderna y de la asociación de AstraZeneca con la Universidad de Oxford en el Reino Unido, el optimismo entre los inversores aumentó de forma considerable.

Los sectores más afectados por el confinamiento global recuperaron su atractivo nuevamente, entre ellos aerolíneas, salas de cine, hoteles, bancos y petroleras. Sorprendentemente, sin embargo, las acciones del sector sanitario tuvieron un comportamiento bastante plano.

Si bien el precio de las acciones de Pfizer subió un 9%, hasta los 37,14 dólares, con la esperanza de que la vacuna podría generar ventas por valor de 13.000 millones de dólares el año próximo; desde entonces, han vuelto a los 36,70 dólares por acción.

Rotación

Sectores defensivos como salud, alimentación y servicios públicos, que lo han hecho bien en la pandemia, tienen ahora valoraciones elevadas y podrían quedar rezagados a medida que la economía se recupere. Si las vacunas continúan según lo previsto, las compañías aéreas, los hoteles, el ocio, el comercio minorista y las inmobiliarias deberían seguir recuperándose.

Sin embargo, sigue siendo importante tener una cartera diversificada, con un horizonte temporal a largo plazo. Las compañías que más subieron durante el rally puede que tengan que hacer frente ahora a considerables vientos en contra. Pueden sobrevivir por el momento, pero eso no significa que vayan a prosperar.

Todavía tenemos que hacer frente a un largo y oscuro invierno, para el que los inversores podrían posicionarse aumentando su exposición a las empresas estadounidenses pequeñas y medianas, que suelen caer más rápido que los grandes en una recesión, pero también se recuperan con mayor rapidez cuando la tendencia se invierte.

Entre los fondos de inversión registrados para su comercialización en España, la categoría VDOS de renta variable internacional USA Small/Mid Cap, que cubre las cotizadas estadounidenses de pequeña y mediana capitalización, queda aún en territorio positivo por rentabilidad en lo que va de año (2,58%) contando con diversos ejemplos que obtienen resultados notablemente superiores.

'Smallcaps' americanas

De una selección de estos fondos, con la máxima calificación cinco estrellas de VDOS y aportación mínima de hasta 6.000 euros, el fondo de esta categoría con un dato de volatilidad más reducido a un año es BL-American Smaller Companies revalorizándose un 14,8% desde el pasado 1 de enero en su clase B de capitalización. A un año, su rentabilidad es del 14,8%, con un controlado dato de volatilidad en el mismo periodo de 21,4% que lo posiciona entre los mejores de su categoría por este concepto, en el quintil cinco.

Gestionado por BLI - Banque de Luxembourg Investments (Grupo Banque de Luxembourg) invierte hasta un 80% de sus activos en acciones de empresas estadounidenses con una capitalización de mercado inferior a 20.000 millones de dólares. Las empresas seleccionadas han de tener un modelo de negocio bien definido con una estrategia de mercado clara, incluyendo en su cartera empresas con una fuerte ventaja competitiva que muestren un perfil de retorno superior sostenible y generen niveles altos y consistentes de flujos de caja libre, en combinación con una sólida situación financiera.

Las decisiones de inversión se basan en criterios estrictos de valoración y de calidad. Las mayores posiciones en la cartera del fondo corresponden a Resmed (3,04%), Church + Dwight Co (2,88%), Check Point Software Technologies (2,86%), Lamb Weston Holdings (2,55%) y Ulta Beauty (2,51%). Sus partícipes soportan una comisión fija del 1,25% y de depósito del 0,06%.

El fondo Alger Sicav - Alger Small Cap Focus Fund obtiene en el año una rentabilidad del 32,8% en su clase A EUH. En el último periodo anual se revaloriza un 34,2%, con un coste por volatilidad también bastante controlado del 25,6% que lo posiciona, como al anterior, en el quintil cinco por tal concepto. Invierte en una cartera concentrada de pequeñas y medianas compañías americanas que reflejan altos niveles de crecimiento de beneficios.

Cartera concentrada

Su estrategia de gestión busca generar alfa a lo largo del tiempo a través de la selección de valores en los que el equipo gestor tiene una alta convicción, con base en su análisis fundamental bottom-up, sin estar limitado al índice de referencia. A través de su análisis, el equipo busca identificar y construir una cartera concentrada (habitualmente con menos de 50 compañías en cartera) formada por acciones de empresas de pequeña capitalización, que tienen el potencial de convertirse en grandes compañías.

Entre sus mayores posiciones encontramos nombres como Cryoport (3,61%), Quidel Corp (3,24%), Wingstop (3,20%), Natera (2,95%) y Veeva Systems (2,87%). La inversión en este fondo requiere una aportación mínima de 100 euros y aplica una comisión fija del 1,75% y de depósito del 0,55%.

De UBS Asset Management, la clase Q de acumulación en dólares de UBS (Lux) Equity Fund - Mid Caps USA (USD) avanza un 21,5% por rentabilidad en el año y un 24,2% a un año. En este último periodo, registra un dato de volatilidad bastante controlado del 29,5% que lo sitúa en el segundo mejor grupo de su categoría por este concepto, en el quintil cuatro.

Se propone como objetivo de inversión lograr un crecimiento elevado con un nivel razonable de ingresos, teniendo debidamente en cuenta la seguridad de capital y la liquidez de los activos del fondo. De acuerdo con el principio de diversificación de riesgos, invierte principalmente en medianas empresas domiciliadas o principalmente activas en EE. UU.

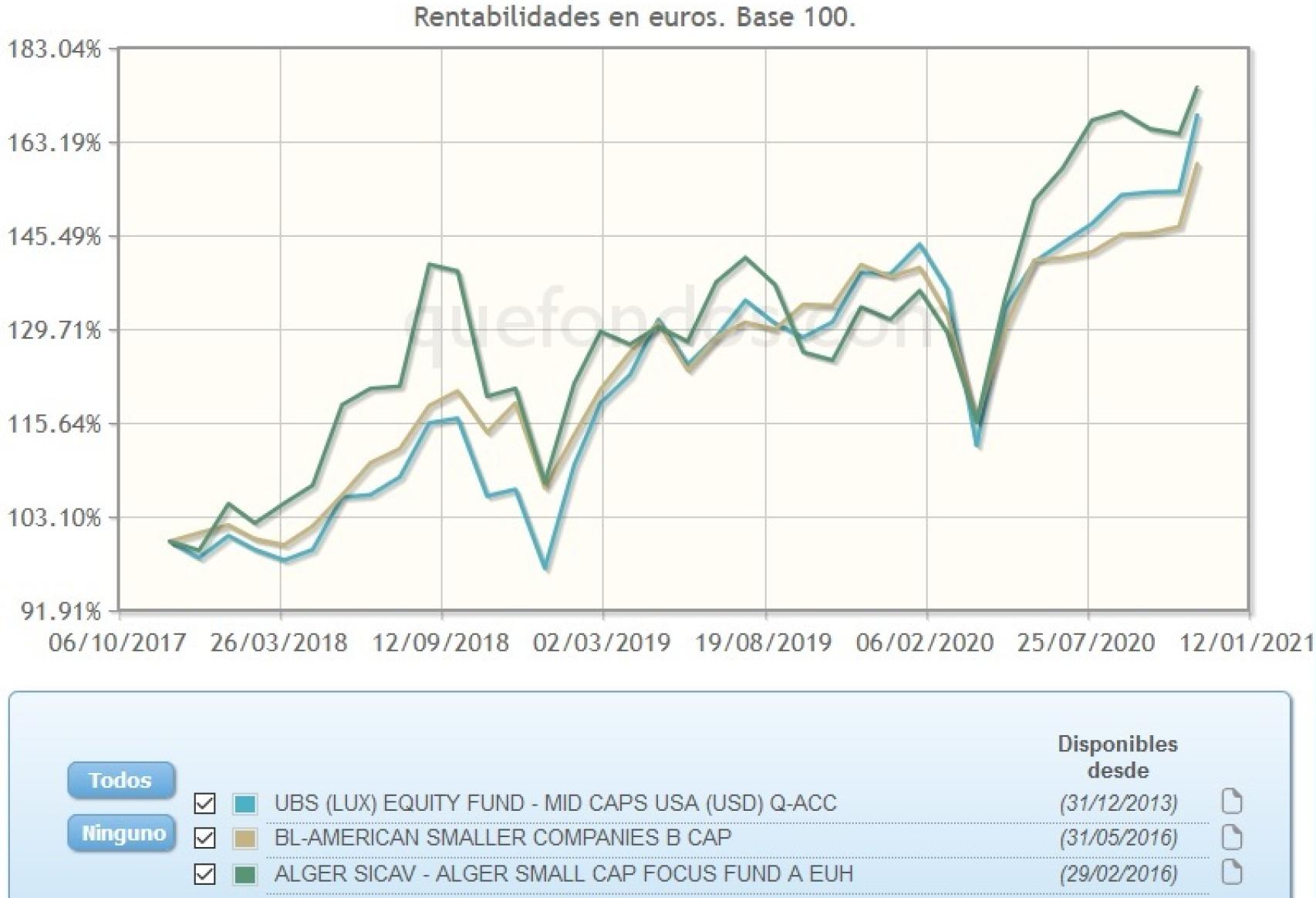

Evolución comparativa de fondos de inversión de pequeñas cotizadas estadounidenses.

Sus mayores posiciones incluyen acciones de Trade Desk (4,27%), Cadence Design Systems (4,19%), Splunk (3,89%), Coupa Software (3,49%) y Take-Two Interactive Software (3,47%). Sus partícipes soportan una comisión fija del 0,82%, siendo necesaria una aportación mínima de 100 dólares (aproximadamente 84 euros) para su suscripción.

La pandemia está lejos de haber terminado, pero si se espera hasta que la recuperación esté asegurada antes de invertir, se habrá perdido la oportunidad de comprar acciones con valoraciones atractivas ahora. Para reducir el riesgo, convendría invertir con un horizonte a largo plazo.

***Paula Mercado es directora de análisis de VDOS