Dos cuencos de azúcar.

La economía estadounidense experimenta actualmente una 'fiebre del azúcar'. A pesar del escepticismo científico, existe la creencia generalizada de que comer dulces provoca una hiperactividad de corta duración. Un fenómeno que suele denominarse 'fiebre del azúcar'. Varios economistas han utilizado esta expresión últimamente para describir la situación económica de EEUU, donde se espera una hiperactividad efímera en los próximos meses.

Los principales impulsores de esta hiperactividad son el programa de estímulo de Biden, de 1,9 billones de dólares, y el ahorro forzado durante la crisis de la Covid-19 (1,85 billones de dólares), que volverán a fluir en la economía cuando esta se reabra. El crecimiento económico en Europa también se acelerará, pero a un ritmo más lento, ya que la política de vacunación más exitosa en EEUU permite una reapertura de la economía más rápida allí que en Europa.

Recientemente, la Reserva Federal de EEUU (Fed) ha aumentado sus proyecciones y ahora cree que el PIB real del país crecerá un 6,5% en 2021 (frente a la proyección del 4,2% de diciembre de 2020), un 3,3% en 2022 y un 2,2% en 2023.

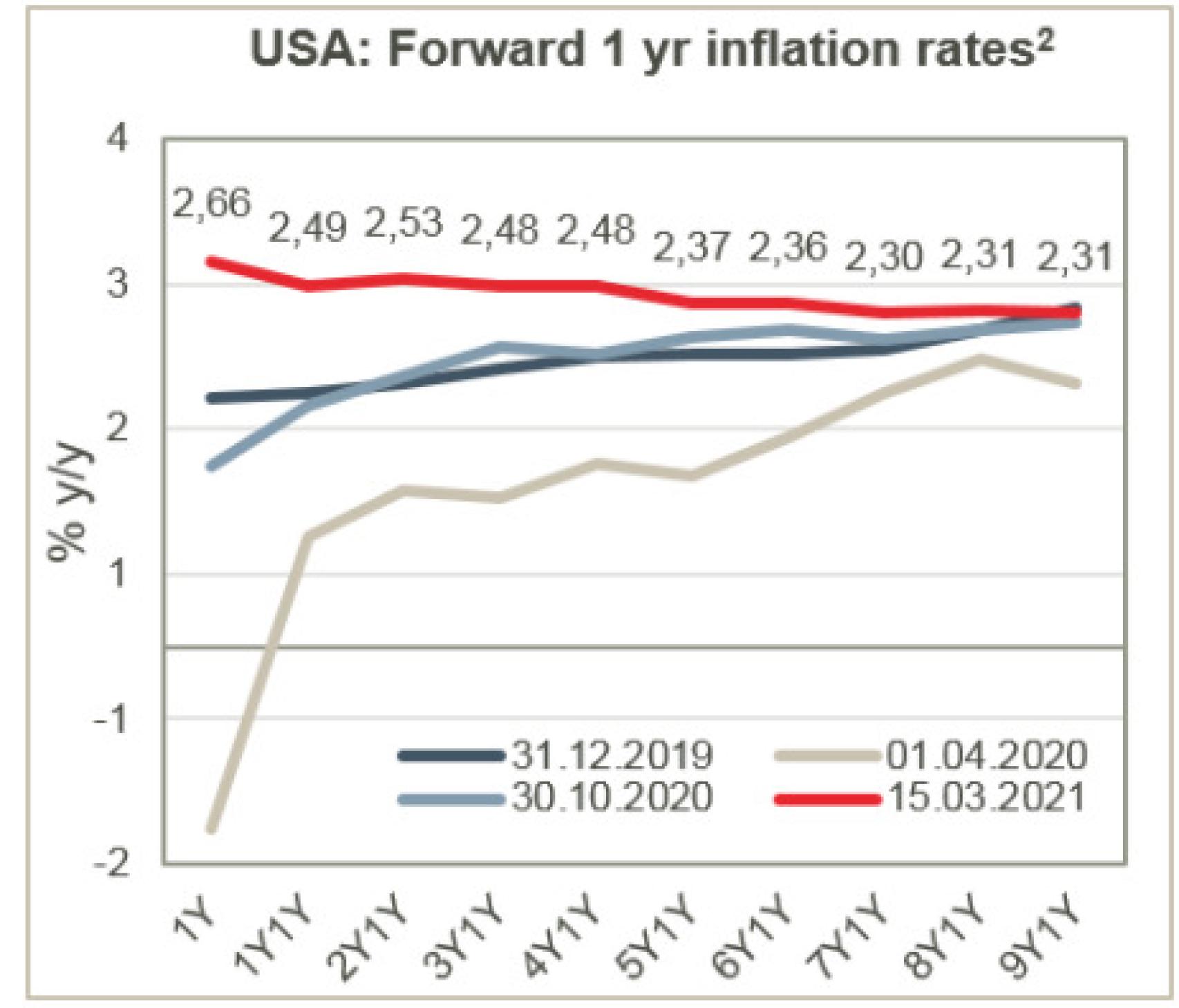

Creemos que la inflación en EEUU aumentará fuertemente en 2021, pero luego caerá en 2022 y más adelante (véase el gráfico más abajo). No hay que olvidar que se trata de una 'fiebre del azúcar' de corta duración. Como consecuencia del aumento de la inflación, la curva de rendimiento se está acentuando. Hemos aumentado nuestras expectativas de rendimiento para los tipos de interés a 10 años en EEUU del 1,8% al 2,0% a finales de 2021.

Los riesgos para estas previsiones están aumentando, ya que tanto el Banco Central Europeo (BCE) como la Fed han anunciado en marzo de 2021 que continuarán con sus políticas monetarias expansivas. El BCE señaló el 11 de marzo que llevará a cabo compras de activos a un ritmo significativamente mayor, y la Fed declaró el día 17 del mismo mes que seguirá aumentando sus tenencias de valores en 120.000 millones de dólares al mes, a pesar de la mejora de las perspectivas de crecimiento y la caída de las tasas de desempleo.

Previsión para la evolución de la inflación en EEUU.

El consenso entre (la mayoría) de los políticos es que es mejor hacer demasiado que demasiado poco, una lección aprendida tras la crisis financiera mundial de 2008. Larry Summers prevé que la economía posiblemente se recaliente debido a las políticas monetarias y fiscales expansivas y que la inflación podría aumentar hasta niveles no vistos en una generación. Aunque esta no es nuestra principal previsión, el riesgo para el crecimiento del PIB real, la inflación y los tipos de interés es claramente al alza y no a la baja.

Las implicaciones de estas previsiones para nuestra estrategia de inversión son:

1) Evite los activos de hipercrecimiento, es decir, los valores de crecimiento sobrevalorados que seguirán sufriendo el aumento de las rentabilidades. Los valores de hipercrecimiento tienen un precio adecuado y caerán sustancialmente cuando las rentabilidades sigan aumentando. Pero el principal riesgo de los valores de hipercrecimiento son las valoraciones excesivas, no el aumento de la rentabilidad.

2) Los riesgos de duración no serán rentables. Dentro de la renta fija, preferimos los bonos de alto rendimiento, que probablemente se beneficiarán de las perspectivas macroeconómicas descritas anteriormente.

Europa también se acelerará, pero a un ritmo más lento, ya que la política de vacunación es más exitosa en EEUU

3) Seguimos prefiriendo los valores cíclicos a los defensivos. Sin embargo, esta tendencia llegará pronto a su fin. Internamente, empezamos a debatir cuándo es el momento de acumular valores de consumo defensivos con marcas excepcionales que se descuidan cuando los inversores se concentran en el crecimiento. Preferimos un estilo de inversión anticíclico. Es mejor llegar demasiado pronto que demasiado tarde.

4) En el sector financiero, nos gustan las compañías de seguros con flujos de caja libres crecientes procedentes de las actividades de explotación.

5) Los mercados emergentes sufren cuando los inversores vuelven a asignar el capital a EEUU, atraídos por unos tipos de interés más altos. Vemos riesgos sustanciales en China, donde los mercados de renta variable ya no son baratos y donde el crecimiento -a diferencia del mundo desarrollado- probablemente ya ha alcanzado su punto máximo.

***Jan Viebig es director de inversiones de Private Wealth Management en Oddo BHF

***Laurent Denize es codirector global de inversiones en Oddo BHF