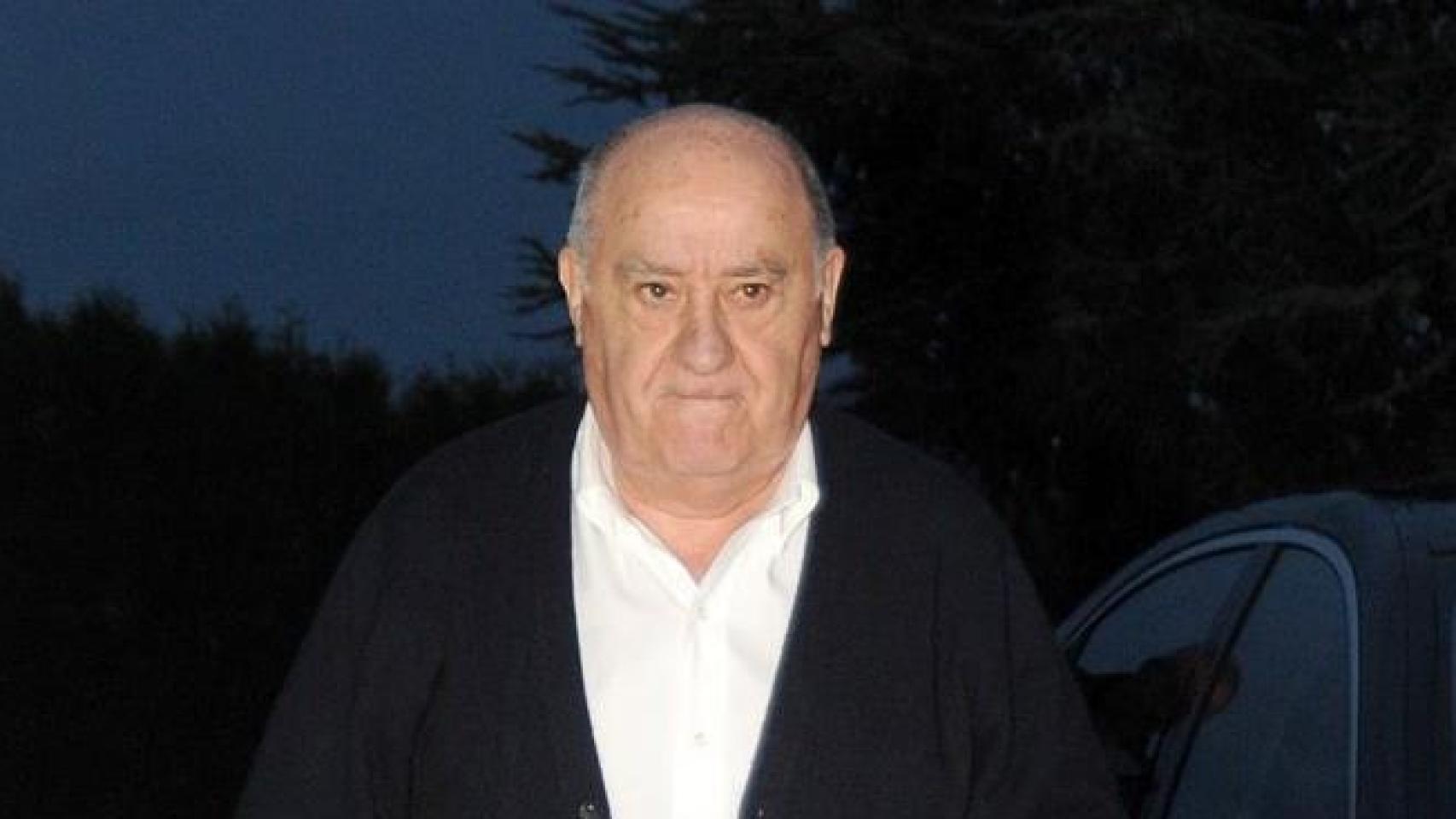

El fundador y CEO de la empresa, Agustín Gómez.

Wallapop planea escindir su joya financiera en EEUU en una nueva sociedad

Es el 45% de la compañía compartida con Letgo tras la fusión y espera finalizar la operación en seis meses.

Noticias relacionadas

Era la madre de todas las batallas. Wallapop y Letgo estaban llamados a librarla. En juego estaba el negocio de los clasificados para compraventa de artículos de segunda mano en Estados Unidos. Algo más de un año después decidieron que el desgaste era demasiado y que no tenía sentido mantenerlo en el tiempo. Y se fusionaron. Ahora, con la operación cerrada, Wallapop quiera concentrarse en su batalla en el mercado español y desgajar su negocio americano.

Esa unión de ambos contendientes se hizo creando una nueva compañía en la que Letgo se encargaba de la gestión y contaba con la mayoría accionarial (55%) y Wallapop se quedaba con un 45% de las acciones. Tras crearla aportaron 100 millones de dólares, que se inyectaron en esa proporción. Esas acciones representan un activo muy valioso que la compañía española quiere escindir y proteger en una nueva sociedad separada.

Doble objetivo

El objetivo es doble, según explica el consejero delegado de la empresa, Agustín Gómez. A un lado, buscan separar ambos negocios y que, a la postre, no acaben mezclados en futuras rondas de financiación o en contactos con inversores. Persiguen que ese activo, que por supuesto seguiría en manos de los accionistas de Wallapop, no influya, sobre todo, en valoraciones futuras de la empresa.

El segundo de los objetivos es conseguir que se formalice lo que ya se inició tras el acuerdo de hace meses: convertirse en un inversor más de la parte americana. Tras abandonar la gestión directa de este mercado estadounidense, la española sería, con esa sociedad independiente, un accionista más que decidiría si acudir o no a futuras rondas de financiación de Letgo. Bajo ese paraguas de la sociedad de gestión de activos se mantendrían, de una manera proporcional su presencia accionarial, los grandes inversores de Wallapop (Accel Partners, Insight Ventures Partners, 14W y NEA).

Esta operación de escisión de los activos, hoy en manos del holding de Wallapop (con sede en España), está aún en sus inicios y requerirá de un periodo de desarrollo. El consejero delegado no cree que pueda estar completada antes de los próximos seis meses.

Complejidad técnica

Desde la compañía reconocen que no es un movimiento fácil. Hay aún algunos flecos que abordar, como el tratamiento fiscal o qué tipo de sociedad se utilizará para llevarlo a cabo. Estos y otros aspectos se irán abordando en los próximos meses.

La operación tendría similitudes a la que trató de llevar a cabo la tecnológica Yahoo con sus acciones en Alibaba. La empresa decidió crear una sociedad bajo el nombre de Aabaco que contendría unos 384 millones de acciones, es decir, en torno a un 15% del gigante del comercio electrónico (al precio actual hoy valdría casi 36.000 millones de dólares). Sin embargo, el ‘no’ del Servicio de las autoridades fiscales de EEUU echó por tierra la operación.

Sin necesidad de capital en un año

Más allá de la escisión, ¿de dónde viene ese 45%? Procede del reparto ejecutado tras la ronda de financiación que ya ha sido completada, según confirman desde la empresa. Son 100 millones de dólares (94 millones de euros al cambio actual), de los que 45 millones han sido aportados por esos cuatro inversores de referencia de los españoles. La operación, según Gómez, se cerró meses atrás.

Esta inyección de capital se dedicará, exclusivamente, al mercado estadounidense. ¿Hay nueva ampliación de capital a la vista para el negocio ‘tradicional’ español de Wallapop? Gómez asegura que siempre hay contactos con inversores pero no hay planes de abordar una operación así hasta la segunda parte del próximo año. Según él, hay caja suficiente para gastar al ritmo actual hasta el mes de octubre.

¿Y la venta? Accel, su inversor, responde

Sobre la intención de vender, él reitera que no está sobre la mesa. Se ciñe a lo que ya comentó a este medio hace tan sólo un par de meses: los inversores saben que esta batalla por los clasificados móviles de segunda mano ocupará los próximos años y no hay prisa.

Uno de los fondos de referencia de la empresa es Accel Partners. Fue el que acertó con Facebook cuando no era más que una red social de varias universidades estadounidenses. Luciana Lixandru, socia del fondo de inversión y representante en el consejo de la tecnológica española, contesta: “Somos muy pacientes e inversores de largo plazo; nosotros animamos a nuestros equipos a concentrarse en la creación de negocios exitosos y sostenibles”. Sobre si existe prisa por cerrar una operación, la directiva apostilla: “Las ventas vienen de manera natural cuando es el momento adecuado”.

Accel sobre la venta de Wallapop: “Somos muy pacientes e inversores a largo plazo”

Wallapop es una de las cinco inversiones que Accel ha llevado a cabo en España. El fondo, que descarta por ahora abrir una oficina en España, ha inyectado capital en otras cuatro: Peertransfer, Fever, CartoDB y Packlink. ¿Tiene alguna más en el radar? “Hay varias”, explica Lixandur, quien reconocen que están “muy interesados” en llevar a cabo nuevas operaciones. Lo que sí tiene claro es que en el caso de la plataforma liderada por Agustín Gómez, como con el resto no hay precios especialmente altos: “Las valoraciones de las startups en España están en línea con las del resto de Europa”.

Ingresos y mercados internacionales, los retos

Se plantee o no una venta a corto plazo, la realidad es que el proyecto tiene un par de restos muy importantes por delante. El primero tiene que ver con la generación de ingresos con su plataforma. Los pagos por tener mayor visibilidad, las comisiones por publicar anuncios a usuarios “ultraprofesionalizados” y los pagos móviles son las tres grandes vías que se plantean. La primera ya está en marcha y, según ellos, está dando buenos resultados pero sin dar cifras.

El segundo desafío tiene que ver con la expansión más allá de las grandes ciudades españolas y en mercados internacionales. A principios del próximo año decidirán, según advirtió el consejero delegado a este medio, los países en los que aterrizarán.