Euros

Desde que en enero de 2021 el euríbor a 12 meses alcanzará un mínimo histórico del -0,505%, ha aumentado 4,3 puntos porcentuales, hasta situarse en el 3,757% en abril de este año. Aunque la traslación de esta subida a los tipos de los préstamos bancarios ha sido hasta ahora mucho menos intensa, es de cuantía suficiente para suponer un cambio importante en las condiciones de acceso a la financiación.

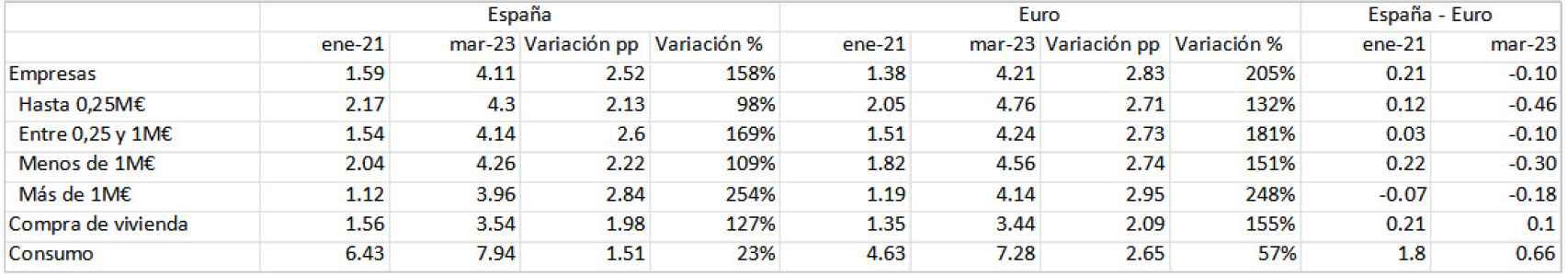

Así, desde ese suelo y hasta marzo de 2023, el tipo de interés del préstamo a las empresas ha aumentado 2,52 pp en España (un 158%), algo menos en comparación con los 2,83 pp de la euro área (205%). En el préstamo para la compra de vivienda, el aumento ha sido menor, 1,98 pp en España (127%) y 2,09 pp en la euro área (155%).

Es en el préstamo al consumo donde menos ha aumentado el tipo de interés: 1,51 pp en España (23%), mucho menos en relación a 2,65 pp en la euro área (57%). Por tanto, la traslación del aumento del euríbor a los tipos de interés bancarios ha sido mayor en las empresas que en las familias y menor en España que en la eurozona.

En el caso del préstamo a las empresas, como analiza un artículo recién publicado por FUNCAS, los datos muestran diferencias importantes en función del importe del préstamo. En los de menor importe (menos de 250.000 euros), la subida es la de menor cuantía (2,13 pp, 98%) e inferior que en la euro área (2,71 pp, 132%).

Para préstamos de más de 1 millón de euros, la subida ha sido mucho más intensa y menor (en valor absoluto) en España (2,84 pp, 254%) que en la euro área (2,95 pp, 248%). Si consideramos que los préstamos de menor importante son más característicos de las Pymes, la actual subida de los tipos de interés está siendo menos intensa que en las empresas más grandes, y también menor en España que en la euro área.

Tipos de interés del préstamo bancario en nuevas operaciones

Si nos fijamos en la situación más reciente, la banca española fija un tipo de interés en los nuevos préstamos a las empresas 10 puntos básicos (pb) inferior al que fija la banca europea. Es menor en todos los préstamos a las empresas con independencia de la cuantía. Así, en los préstamos de menos de un millón, son 30 pb menos de tipo de interés y aumenta a 46 pb en los de menos de 250.000 euros.

En los préstamos de más de un millón de euros, la banca española fija un tipo de interés 18 pb inferior. En el caso de las familias, el tipo de interés del préstamo para la compra de vivienda es algo mayor en España (3,54% en marzo de 2023) que en la eurozona (3,44%). También es superior en el préstamo al consumo (7,94%) que en la eurozona (7,28%).

Con esta intensa subida de tipos y en un contexto de menor crecimiento económico, es normal que la banca endurezca los estándares y los criterios y términos que utiliza a la hora de dar financiación, como así revela la última encuesta del BCE. En el caso de las empresas, la banca española lleva endureciendo los estándares de concesión de crédito desde el primer trimestre de 2021, ya que es mayor el porcentaje que declara que los ha endurecido que el que los ha relajado. Los motivos que explican este endurecimiento son el deterioro de la actividad económica, la mayor aversión al riesgo, los requerimientos de más garantías y las dificultades en obtener financiación en los mercados.

En el caso del préstamo para la compra de vivienda, también la banca española ha endurecido sus criterios desde el tercer trimestre de 2022. En el primer trimestre de 2023 los factores que hay detrás son el deterioro de la actividad económica, la menor disponibilidad de financiación en los mercados, las perspectivas del mercado de la vivienda, la menor tolerancia al riesgo de los bancos y la menor solvencia de los prestatarios. También se da un aumento en la tasa de rechazo de los préstamos solicitados (pero con menor intensidad que en la banca europea), algo que se viene dando en los últimos cuatro trimestres.

La banca española lleva endureciendo los estándares de concesión de crédito desde el primer trimestre de 2021

En paralelo a que se endurecen las condiciones de acceso al crédito, cae el ritmo de crecimiento del nuevo crédito. Si nos fijamos en la tasa de crecimiento anual del crédito concedido en los últimos 12 meses, en el destinado a las empresas la ralentización empezó a finales de 2022, pasando de un 25% en noviembre a un 11,7% en marzo de este año. En el caso de las familias, el crédito a nuevas operaciones lleva un año en clara ralentización, cayendo la tasa anual de crecimiento del 23% en febrero de 2022 a solo el 2% en marzo de 2023.

El destinado a la compra de vivienda es el que más dinamismo ha perdido, pero hay que tener en cuenta que llegó a crecer a tasas cercanas al 40% a finales de 2021, financiando un fuerte crecimiento en la compra de viviendas. Desde esas tasas ha ido cayendo hasta el 2% en marzo de 2023. Sin duda, esa caída está fuertemente influenciada por la subida del euríbor y la pérdida de poder adquisitivo por la inflación. En el crédito destinado al consumo, su tasa de crecimiento se ha estabilizado en torno al 5%, siendo el 6% en el último dato de marzo de 2023.

Una de las implicaciones que tiene la intensa subida de tipos es que supone un empobrecimiento relativo de empresas y familias. En 2022, las empresas destinaron el 6,9% de su renta bruta disponible al pago de intereses, por importe 14.356 millones de euros, siendo el peso del 0,8% en el caso de los hogares (6.442 millones de euros). Teniendo en cuenta el saldo vivo de la deuda en 2022, supone un coste promedio del 1,5% en las empresas y del 0,91% en los hogares. Si asumimos que ese coste medio puede aumentar al menos 2 pp en 2023, supondría un aumento de los tipos de interés a pagar por parte de empresas y familias de como mínimo 33.000 millones de euros.

La buena noticia es que tanto empresas como familias afrontan este endurecimiento en el acceso a la financiación bancaria desde una posición más cómoda que en el pasado, gracias al importante desapalancamiento que han realizado. Así, la ratio deuda privada/PIB ha caído 23 pp de 2020 a 2022 (hasta el 125,1%), siendo la reducción de mayor intensidad en las empresas (13,2 pp hasta el 72,2%) que en las familias (9,4 pp hasta el 53%).

En 2022, las empresas destinaron el 6,9% de su renta bruta disponible al pago de intereses

Los niveles actuales nada tienen que ver con los de partida con los que se afrontó la crisis financiera de 2007-08 (193% del PIB en diciembre de 2007 para el sector privado, de los que 111,4 pp son de las empresas y 81,8 de las familias). Además, también ha mejorado su fortaleza financiera, ya que en relación a la renta de que disponen para hacer frente al pago de los intereses de la deuda, esa carga se ha reducido sustancialmente desde el valor máximo del 25,6% en empresas y del 3% en familias que llegó a alcanzar en 2011 a menos de la tercera parte (6,9% y 0,8%, respectivamente) en 2022.

Si bien no es preocupante la subida de tipos de interés por los motivos señalados, hay que prestar atención a ciertos colectivos vulnerables, que son aquellos que afrontan esa subida desde una situación en la que ya destinan un elevado porcentaje de la renta a hacer frente al servicio de la deuda. En el caso de las familias, la ampliación a finales de 2022 del código de buenas prácticas para hogares con hipoteca es una medida adecuada, pero que puede ser insuficiente y que debería complementarse con subvenciones directas por parte del sector público, como ya lo han hecho algunas comunidades autónomas.

*** Joaquín Maudos es catedrático de economía de la Universidad de Valencia, director adjunto del Ivie y colaborador del CUNEF.