Sede del Banco de España en Madrid.

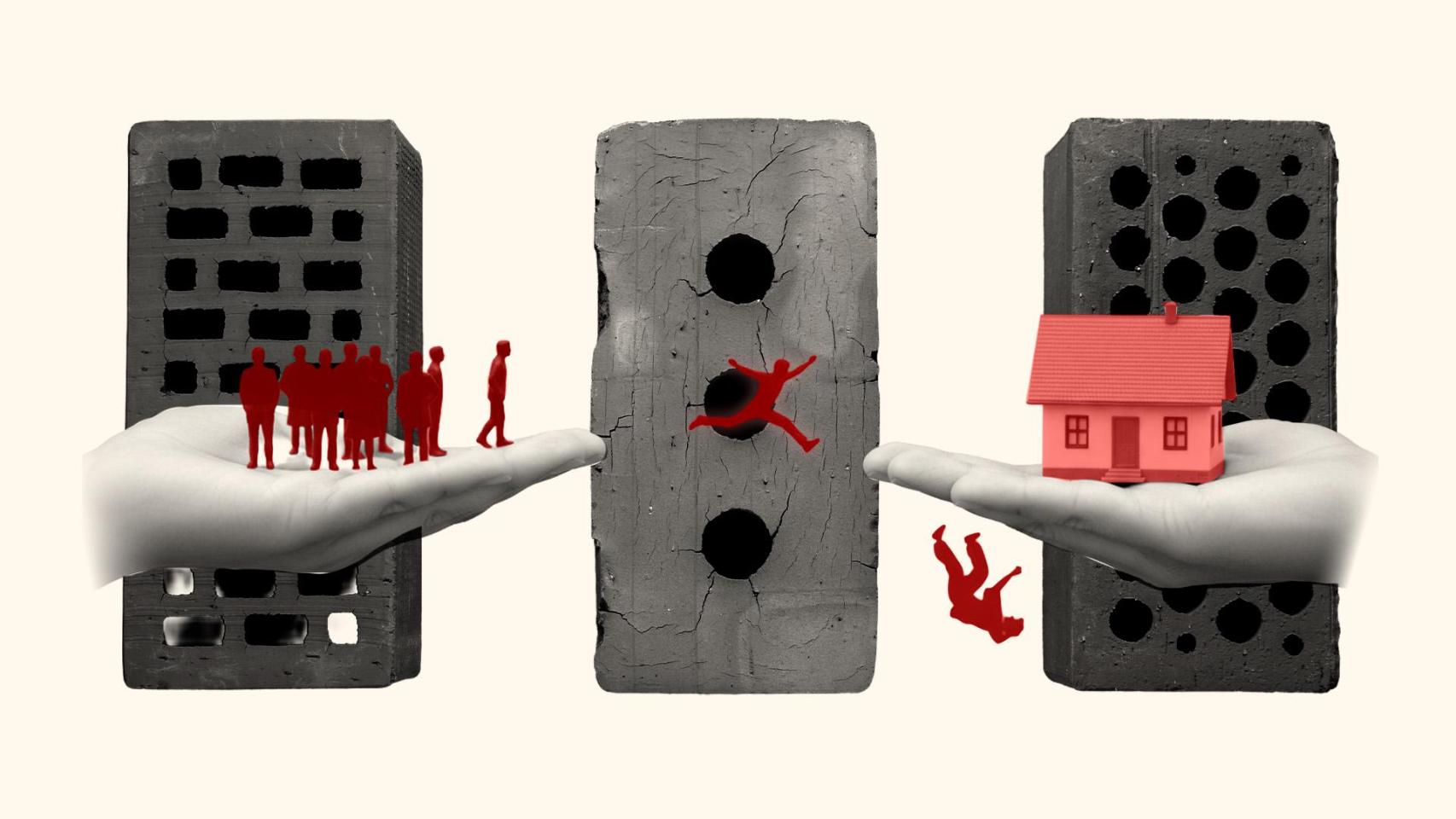

Los menores de 35 años con casa en propiedad se reducen a la mitad en la última década

El Banco de España apunta como razones principales la dificultad de acceder al crédito y la incertidumbre sobre la renta.

Las dificultades de acceso a la vivienda en propiedad que tienen los jóvenes van en aumento y así lo reflejan los datos del Banco de España, que son contundentes al señalar que la tasa de propiedad de los menores de 35 años ha caído a la mitad en la última década.

Concretamente, esta tasa ha pasado de alcanzar el 69,3% en 2011, en la pasada crisis, a un 36,1% en 2020, según detalla la Encuesta Financiera de las Familias de 2020, que ha publicado este miércoles el Banco de España y que hace referencia al periodo 2017-2020.

Desde el supervisor explican que la fuerte caída en la tasa de propiedad de vivienda de los jóvenes se debe, principalmente, a dos factores. Por una parte, a la evolución del mercado crediticio, al que cada vez les resulta más complicado acceder. Por otra, la incertidumbre sobre su renta, pues "cada vez las rentas son más inestables".

Los expertos del Banco de España apuntan a un tercer factor que también podría haber afectado a esta dinámica, aunque en menor medida que los dos anteriores. Se trata de la evolución de la imposición y, especialmente, al hecho de que se haya eliminado la desgravación fiscal por compra de vivienda.

En el periodo comprendido entre 2017 y 2020, el correspondiente a esta Encuesta Financiera de las Familias, el porcentaje de hogares propietarios de su vivienda principal con un cabeza de familia menor de 35 años cayó 5,2 puntos porcentuales, muy por encima de los 2 puntos que se redujo de media (hasta el 73,9%).

Fuente de riqueza

De esta forma, se reconoce que los jóvenes tienen cada vez menos acceso a un bien que representa la principal fuente de riqueza de las familias españolas. La vivienda principal representa en torno al 60% del valor de los activos de las familias con menor renta, mientras que está por encima del 20% en el caso de los hogares con mayores ingresos.

De hecho, tener una vivienda en propiedad, dado que es una fuente de riqueza, es uno de los motivos por los cuales la desigualdad en la riqueza neta en España no es tan elevada como en países como Dinamarca, Finlandia o Países Bajos, como explica Ángel Gavilán, director general de Economía y Estadística del Banco de España.

De la Encuesta se desprende que la renta media de los españoles se sitúa en 38.900 euros, mientras que la mediana es de 29.400 euros. El 1% de la población más rica ostenta el 8,6% de la renta total, mientras que el 5% acumula el 21,7% y el 10%,

En el periodo 2017-2020, al que se refiere este informe, la riqueza neta mediana de los hogares aumentó un 4,6%, de forma que rompió la tendencia decreciente observada entre los años 2011 y 2017, en los que cayó un 27%.

Carga financiera

En otro orden de cosas, el Banco de España incluye en esta Encuesta una estimación de cómo podría afectar una eventual subida de los tipos de interés a la carga financiera de las familias.

Actualmente, el porcentaje de hogares con una carga financiera neta elevada se sitúa en el 10,9%, lejos de los años de la crisis (16,6%). El Banco de España analiza un escenario en el que los tipos de interés a corto plazo se elevaran de golpe en 300 puntos básicos, en el cual los hogares vulnerables se incrementarían en cinco puntos.