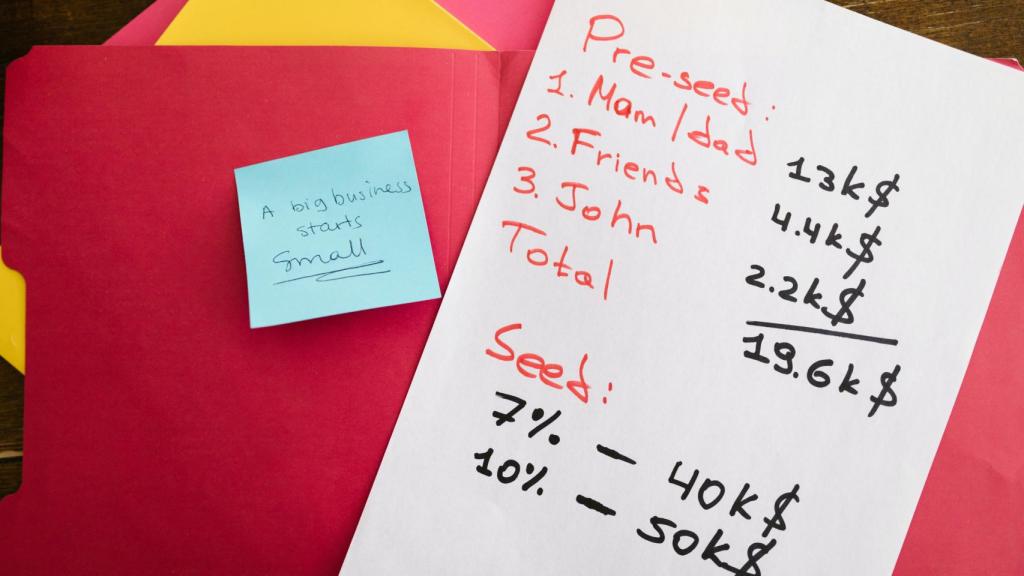

Plan de financiación de una 'startup'.

La lenta llegada del capital riesgo a los minoristas: 50.000 euros, primera parada

Estos fondos han rebajado legalmente su mínimo de inversión de 100.000 a 10.000 euros, pero sólo Bankinter y MyInvestor están en ello.

Legalmente, ya es una realidad. Operativamente, aún quedan pasos por dar. La llegada del capital riesgo a los minoristas será más lenta de lo que se preveía. Hasta hace pocos meses, el mínimo de inversión en estos fondos era de 100.000 euros, reservados para profesionales e institucionales. Con la nueva normativa, se ha rebajado el acceso a los 10.000 euros. Sin embargo, parece que en el sector habrá una primera toma de contacto generalizada en los 50.000 euros.

Además de abaratar el ticket mínimo exigido, se añaden dos condiciones para la inversión en fondos de capital privado por parte de los pequeños ahorradores: que el cliente minorista sea asesorado por un banco, aseguradora o firma de inversión autorizada, y que esta cantidad no represente a su vez más del 10% del patrimonio total del cliente, que no podrá sobrepasar los 500.000 euros.

Cuando la Ley ‘Crea y Crece’ estaba en fase parlamentaria y los tipos de interés se movían en terreno negativo, eran muchas las voces que urgían a abrir los activos alternativos no cotizados, en general, y el capital riesgo, en particular, a los pequeños inversores, para que estos contaran con más vías para rentabilizar sus ahorros que con las habituales: acciones, bonos, depósitos, fondos de inversión tradicionales o planes de pensiones.

Ahora que se puede, los tipos han subido con mucha fuerza en muy poco tiempo y las entidades muestran sus recelos de bajar el último escalón del capital riesgo. El segmento de banca privada juega el rol de dique. Solamente dos entidades han anunciado su determinación -o están dando los pasos necesarios- para llevar los fondos de capital privado y venture capital a los minoristas.

Bankinter fue la primera. Para llevar a cabo esta iniciativa, el banco naranja ha segregado su banca de inversión y en torno a ella ha montado la nueva gestora Bankinter Investment SGEIC. Liderada por Íñigo Guerra, próximamente estrenará un fondo de fondos para entrar desde 10.000 euros en sus estrategias no cotizadas como Helia, Atom, Montepino o Titán.

Nuevos activos y fondos de fondos

Como desgranó Guerra en la presentación oficial del proyecto, el vehículo podría dar una TIR de entre el 7% y el 8%, con cupones de, al menos, el 5%. Al abrirse a los pequeños inversores, Bankinter calcula que más de 100.000 clientes del banco tendrán capacidad para entrar en este vehículo y sus añadas sucesivas si así lo desean. El grupo ya está trabajando en nuevos activos como el agua o el sector agrario.

La otra entidad que está inmersa en ello es MyInvestor Banco. Como avanzó su director de Inversiones, Ignasi Viladesau, en un seminario para clientes, en próximas semanas lanzarán fondos de capital privado para minoristas también desde 10.000 euros.

Estos fondos de fondos de capital riesgo contendrán gestoras “con mucha historia y muy buenas”, estarán diversificados por sectores y geografías y se centrarán en gestoras de “equity, no de deuda”, ya que en este activo es “donde están las rentabilidades más elevadas a largo plazo”, argumentó Viladesau.

Son las dos únicas que se han atrevido a explorar este nicho. Algunas otras firmas están lanzando fondos de capital riesgo, señalando en los folletos que son aptos para minoristas, aunque el mínimo sigue siendo 100.000 euros. Es el caso de Trea Asset Management.

Una única llamada de capital

Santander Asset Management, por ejemplo, ha descartado abrir las compuertas de los activos ilíquidos “por ahora”, y seguirán centrándose en los clientes institucionales y de banca privada. Mientras que en BBVA Asset Management defienden su filosofía actual: introducir pequeños porcentajes de activos alternativos en los fondos perfilados que sí tienen contratados cientos de miles de clientes del grupo, que acceden de una manera indirecta a este universo.

Ni siquiera las gestoras más especializadas de la industria alternativa se ven preparadas para dar el gran salto. Cristina Moreno, vice president de Desarrollo de Negocio en Arcano, aseguraba en un desayuno de prensa la semana pasada que la firma aún carece de “los sistemas y procesos adecuados”.

[El capital riesgo marca récord de inversión en España, pero la captación de dinero se seca]

Sí están analizando esta posibilidad, “pero no para lanzar algo de inmediato”, reconocía la ejecutiva, que en sus conversaciones con los grandes distribuidores financieros está viendo cómo la barrera de entrada está colocándose en un punto intermedio a modo de prueba: los 50.000 euros, todavía en el rango bajo de banca privada.

El mayor reto está en cómo adaptar la infraestructura tecnológica y administrativa de las gestoras, así como sus equipos comerciales, a una nueva era, pasando de pocos clientes con importes muy grandes a muchos inversores con tickets pequeños. El formato parece claro: los fondos de fondos. Con esta fórmula, el minorista gana en diversificación y la gestora simplifica su relación a un solo interlocutor.

Otra cosa son las famosas llamadas de capital, que es cuando la gestora reclama al inversor que desembolse una parte del dinero que se ha comprometido a invertir. En la presentación del balance anual de SpainCap, el presidente de la patronal, Oriol Pinya, adelantó que algunos fondos están explorando el aglutinar todas las llamadas de capital en un único desembolso inicial para así asegurarse de que el minorista no incumple a posteriori. Todo sea porque el pequeño ahorrador invierta con las mismas herramientas que las grandes fortunas.