Examen suspenso.

Los fondos de inversión españoles, los de peor calidad de toda Europa

Según Morningstar, su nota media es de 2,58 estrellas y solo un 16% del total obtiene cuatro o cinco estrellas, el nivel más alto.

Noticias relacionadas

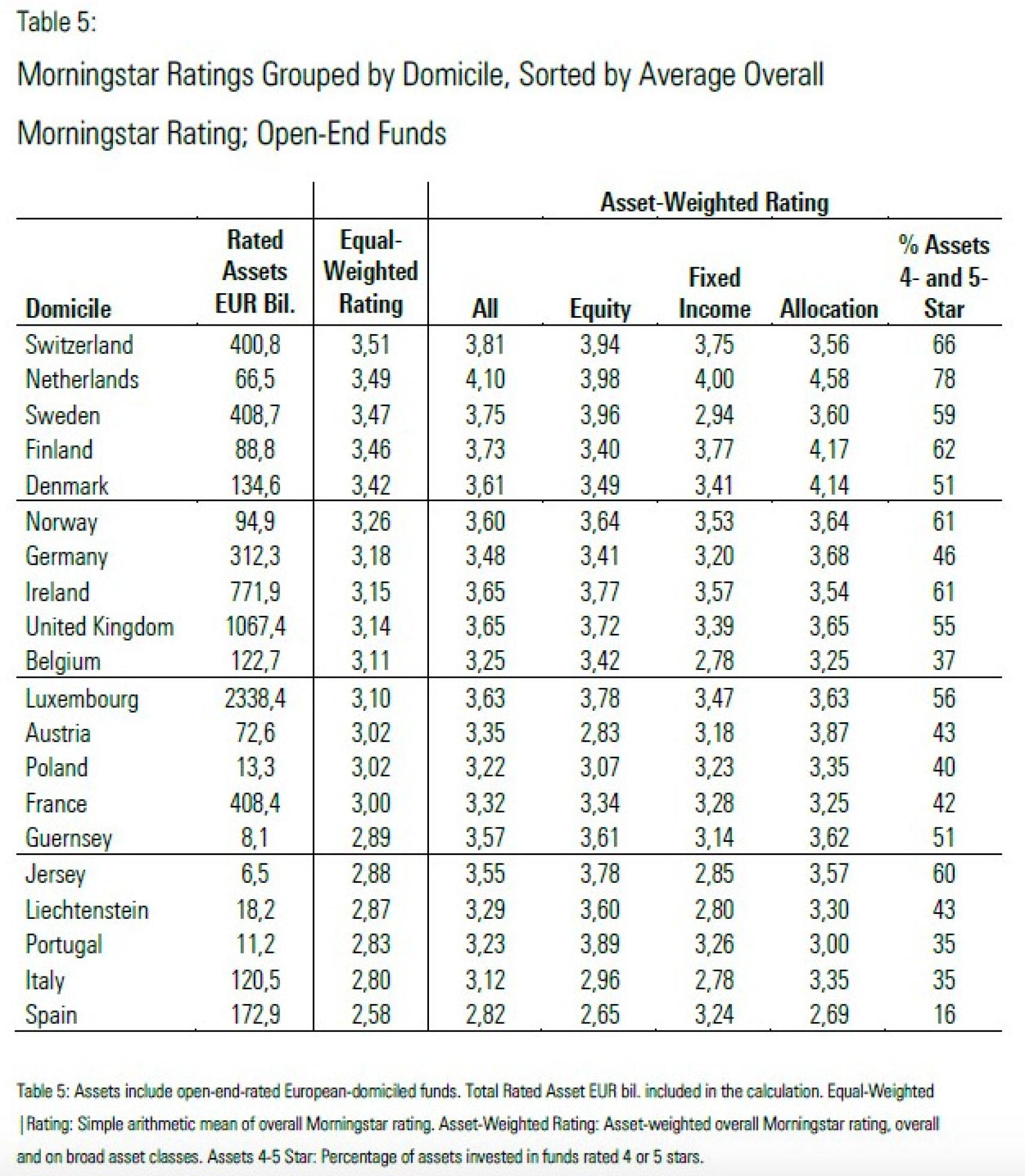

Varapalo para los fondos de inversión españoles. Son los peores de Europa en cuanto a calidad de gestión, según un estudio de Morningstar, la firma de análisis de fondos más importante del mundo. Obtienen la peor nota media de entre los 20 países comparados y menos de una quinta parte del total tiene un rating de cuatro o cinco estrellas, también el porcentaje más bajo.

En la Champions de las Gestoras, como así llama Morningstar a su estudio, los fondos españoles no pasarían de la primera ronda si de fútbol se tratase. Su rating cuantitativo promedio es de 2,58 estrellas a cierre del tercer trimestre (en una horquilla que va de una a cinco estrellas), frente a un rating de 2,62 en el segundo trimestre de este año. Van de mal en peor.

En cabeza están los fondos suizos, con un rating medio de 3,51 estrellas, e inmediatamente por delante de España, se sitúan los fondos italianos y portugueses, con 2,80 y 2,83 estrellas en promedio, respectivamente.

La Champions de las Gestoras, Morningstar.

Otra forma de ver las deficiencias de la gestión española es el porcentaje de fondos de la industria que tienen cuatro o cinco estrellas, es decir, cuántos de ellos entran el Olimpo de la inversión. Y la prueba de fuego solo la pasan un 16% del total.

En Holanda, que está en cabeza de este ranking, lo hacen un 78% de sus fondos de inversión. De nuevo, Italia y Portugal están justo por delante de España, aunque sus fondos top representan niveles del 35% en ambos casos, más del doble que en nuestro país.

Razones de ir a la cola

¿Qué tienen en común Suiza, Holanda, Dinamarca, Suecia y Finlandia? Pues que ofrecen a los inversores fondos de bajo coste. Las retrocesiones (la parte de la comisión de gestión que la gestora cede a los distribuidores por vender sus fondos) están prohibidas en los Países Bajos y también se están retirando en Suiza. En los países escandinavos, juegan un papel “marginal”.

En cambio, "países como España e Italia se ven penalizados con comisiones más altas, lo que reduce la probabilidad de distribuir fondos con un excelente perfil de rentabilidad/riesgo", argumenta Ali Masarwah, autor del análisis.

Preguntado por esta cuestión, el economista y gestor Alberto Roldán afirma que, “en España, hay un problema que se llama indexación”. En su opinión, “los bancos lo hacen de manera explícita y, además, mal porque sus fondos lo suelen hacer peor que sus referencias”.

De su lado, “en el 10% aproximado de gestión independiente, la indexación no es explícita sino implícita, porque realmente hay muy pocos fondos que de verdad no sigan estrategias de momentum. Y, además, ese nicho es más caro”, recuerda Roldán.

“En consecuencia”, critica, “es imposible mejorar ese ranking porque la gestión en general es bastante mediocre”.

Culpa de los bancos

Para Rafael Juan y Seva, socio director comercial de Wealth Solutions, por desgracia no es sorprendente que España ocupe el último puesto. “Si pensamos que las mayores redes de distribución son las de las entidades bancarias, nos encontramos con dos razones poderosas para justificar esta situación”, adelanta.

Primera, “el peso de los fondos de inversión de los propios bancos es muy importante y estos fondos tienen un nivel general de comisiones muy elevado, pues hay que retribuir a esa red, independientemente del claro conflicto de interés que eso suponga de cara al cliente”. Una segunda causa es que “la inmensa mayoría de los fondos sigue teniendo un claro ‘bias’ hacia la búsqueda de alpha (en parte como vía de justificación de mayores comisiones), pero lo cierto es que los casos en que esa búsqueda queda justificada son muy, muy escasos”, se apena este asesor financiero.