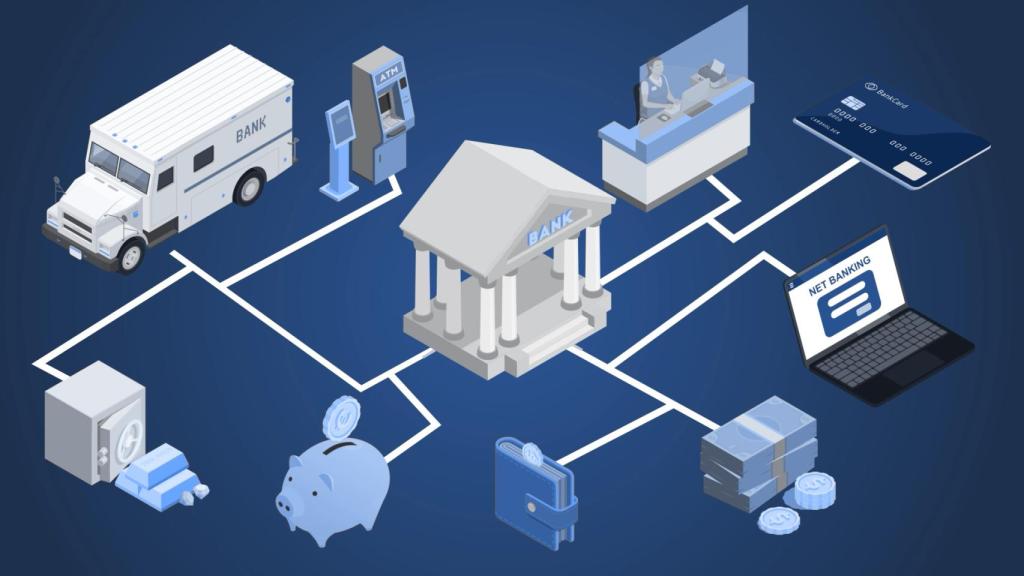

Montaje sobre el impacto de la subida de tipos en las hipotecas y créditos.

Así te afectará la subida de tipos del BCE en tu hipoteca y en tus ahorros

Te mostramos las dos caras que tendrá para las economías familiares el aumento de tipos por parte del Banco Central Europeo (BCE).

El Banco Central Europeo (BCE) ha vuelto a subir este jueves los tipos de interés en su batalla contra la inflación. Y lo ha hecho en 25 puntos básicos. Una decisión en la que ha tenido en cuenta la bajada de la inflación subyacente y el endurecimiento del crédito por parte de la banca.

De esta manera, la institución dirigida por Christine Lagarde sitúa el tipo general en el 3,75%, el nivel más alto en 15 años. Asimismo, sigue el camino marcado por la Reserva Federal norteamericana, que también aumentó este miércoles el precio del dinero en 25 puntos básicos.

La decisión del BCE no sólo afecta a la economía, en general, sino que tendrá consecuencias en el bolsillo de los consumidores, en particular. ¿Cuál será la principal secuela de la subida de tipos para el común de los mortales? Que aumentarán los intereses que tienen que pagar para devolver sus deudas. Y la principal de todas ellas es la hipoteca. Algo que también sucederá con cualquier otro tipo de créditos que tengan contratados.

¿Por qué serán más caras las hipotecas?

La subida de tipos por parte del BCE tiene un primer significado: el precio del dinero es más caro. Los bancos suelen pedir dinero al BCE para poder prestárselo a empresas y hogares. Y el BCE les cobra un tipo de interés por el préstamo.

Si se suben los tipos, los bancos tienen que pagar más para que el BCE les preste dinero. La consecuencia es que ellos, a su vez, encarecerán los préstamos a consumidores y empresas. Entre ellos, la hipoteca.

El Euríbor cerró abril al 3,757% y ha empezado mayo superando la barrera del 3,8%. Este índice refleja el precio al que se prestan el dinero los bancos entre ellos. Si los tipos suben, el Euríbor sube, porque los bancos se cobran más por sus créditos.

Los hipotecados con revisión en mayo a los que se les aplique el Euríbor del mes anterior van a notar una subida considerable. Según cálculos de HelpMyCash, para una hipoteca de 150.000 euros, con un plazo de 25 años, y un interés de euríbor más 1%, las cuotas van a subir 290 euros al mes si la revisión es anual y 94 euros si es semestral.

[El precio de las hipotecas fijas no deja de subir: la banca ya pide por ellas más del 4%]

Unas cantidades muy elevadas "si tenemos en cuenta que los ciudadanos que revisen sus prestamos en mayo ya tuvieron otra revisión al alza de su préstamo hace 12 meses", especifica Simone Colombelli, director de Hipotecas de iAhorro.

Desde Kelisto, por su parte, matizan que “los tipos de interés pueden marcar la evolución del Euríbor, pero no son el único factor que lo hace”. De hecho, y aunque no sea frecuente, puede haber bajadas en el Euríbor en un contexto de subidas de tipos. Ya pasó en marzo. Entonces, se debió a las turbulencias del sector financiero.

¿Hipoteca fija o variable?

La fuerte subida del Euríbor desde el pasado ha llevado a un gran encarecimiento de las hipotecas variables. Y aunque las de tipo fijo fueron ganando peso, empiezan a ceder ante las variables. Y eso que el Euríbor se acerca al 4%.

Así, las fijas representan el 65,7% del total; las variables, el 34,3%. Sin embargo, y durante el verano pasado, las fijas llegaron a alcanzar su máximo histórico (75,4%) frente al 24,6% de las variables, según el Instituto Nacional de Estadística (INE). A partir de entonces, se produjo el cambio.

Así te afecta la subida de tipos del BCE

“Las hipotecas van a continuar siendo un quebradero de cabeza para las economías domésticas durante muchos meses. La tendencia ascendente que sigue dibujando el Euríbor constata que las revisiones hipotecarias que se tengan que hacer durante este 2023 van a ser manifiestas, lo que va a provocar incrementos en las cuotas mensuales superiores al 50%”, asegura César Betanco, experto hipotecario de Hipoo.

¿Qué ocurre con los otros créditos?

La respuesta es muy sencilla: al igual que sucede con las hipotecas, los créditos para consumo se encarecerán a consecuencia de la subida de los tipos de interés. Estos, de media, han subido alrededor de un 34% en un año, hasta situarse en el 8% TAE.

Aquí conviene hacer una matización. Y esa no es otra que los precios varían mucho dependiendo del tipo de entidad que concede el préstamo. Puede variar desde el 7% que pueden cobrar las entidades financieras tradicionales, hasta el 25% que cuesta la financiación a través de las tarjetas de crédito.

¿Se pagará más por los depósitos?

Si la hipoteca y los créditos serán un ‘quebradero de cabeza’ para los consumidores, porque les va a suponer un mayor desembolso, hay otro lado, y no precisamente oscuro. Y es que los bancos pagan más por sus depósitos.

De momento, lo que ha supuesto ha sido la vuelta al mercado los productos remunerados, como los depósitos a plazo. Aunque, de momento, hay una especie de dos velocidades. Las entidades más pequeñas sí han situado el tipo de interés por encima del 3%, pero las más grandes se están mostrando más reticentes.

Se trata de productos que ofrecen una rentabilidad sin riesgo alguno y que habían desaparecido de los catálogos de los bancos. Según Kelisto, el Depósito a cinco años de Banca Sistema (con un tipo de interés nominal o TIN del 4,50%) fue el depósito más rentable en el mes de abril.

La entidad italiana también ocupa la segunda, tercera y cuarta plaza con sus Depósitos a cuatro, tres y dos años (4,35%, 4,20% y 4%, respectivamente). Por detrás se sitúan el Depósito 4.0 a seis meses de Banco Mediolanum para nuevos clientes (3,96% TIN), el Depósito a 36 meses de Haitong Bank (3,62% TIN), el Depósito a tres años de BluOr Bank (3,61% TIN) y el Depósito a tres años de Banca Progetto (3,60% TIN).

Dentro de este particular top ten, las dos últimas posiciones son para el Depósito a cinco años de Fjord Bank (3,55% TIN) y el Depósito a 24 meses de Haitong Bank (3,52% TIN).

Por tanto, las opciones más rentables están en manos de la banca extranjera que comercializa sus productos de ahorro en España por Internet, explican en HelpMyCash.

“La banca española se sitúa por detrás de los depósitos europeos, aunque las opciones más rentables están entre el 2% o el 3% o incluso lo superan”, indican los expertos. La última entidad nacional en anunciar una subida ha sido WiZink, que ha lanzado dos nuevos depósitos: uno a tres meses al 3% TAE y otro a 12 meses al 3,30% TAE.

La banca online y las entidades de mediano tamaño están siendo las encargadas de animar el mercado del ahorro conservador. “Openbank, Banca March, Self Bank, Targobank, Pibank, EBN, Banco Caminos, Cajamar o Caixa Guissona o el ya mencionado WiZink son algunos de los bancos españoles que están liderando las subidas de tipos”, explican en el comparador.