arroz_planta

Mis finanzas

Ni tabaco ni alcohol: fondos de inversión responsable para ganar a doble dígito

Mirabaud y Mirabaud cuentan con los productos más rentables bajo criterios ASG

Los expertos defienden la correlación entre rentabilidad e inversión responsable

Un estudio reciente de VDOS concluía que el universo de fondos que obtienen la calificación máxima de Líder en cuanto a cumplimiento de factores ASG (Ambientales, Sociales y de Gobernanza) muestra un comportamiento equiparable al del resto de fondos, tanto por rentabilidad como por volatilidad.

Se partía del universo de fondos de inversión registrados para su comercialización en España, tomándose como medida ASG el nuevo sistema de calificación MSCI rating ASG de MSCI, integrado en la base de datos de VDOS, y que puede consultarse accediendo al catálogo de VDOS desde la opción de menú de Plataforma de Fondos de Spainsif .

Si vamos algo más allá, la gestora NN Investment Partners publicaba recientemente un artículo en el que hacia referencia a las conclusiones de diferentes estudios sobre la correlación entre inversión responsable y rentabilidad. Las conclusiones de estos estudios indican que, efectivamente, existe una correlación positiva entre respetar los criterios ASG de Inversión Responsable y la rentabilidad generada por las carteras que tienen en cuenta estos criterios al seleccionar sus valores.

También puede apreciarse una diferenciación en la intensidad de la correlación que existe entre el grado de cumplimiento ASG y la rentabilidad para cada uno de los tres criterios: A, S y G. La correlación positiva es más fuerte en el caso del factor G de gobernanza y más débil en el factor social S.

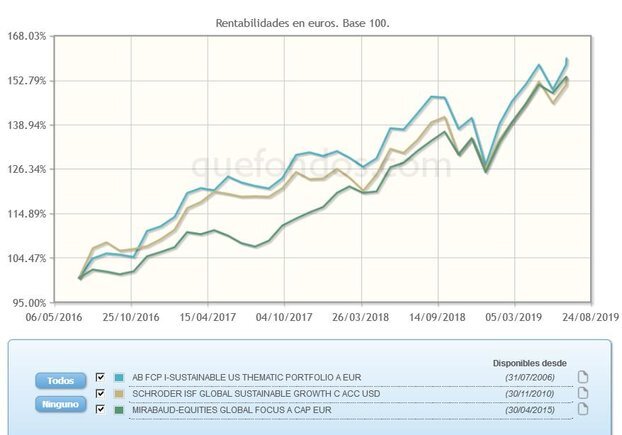

COMPORTAMIENTO DE LOS FONDOS

Vemos cómo se están comportando estos fondos durante el año. La categoría sectorial VDOS de ETICO incluye aquellos fondos que invierten en sostenibilidad, responsabilidad social, ISR, cooperación al desarrollo, consumo responsable, criterios sociales y éticos. Son además fondos que no invierten en industria militar, tabaco, ni alcohol.

De esta categoría, con la mayor calificación de cinco estrellas de VDOS, el fondo más rentable desde enero es AB FCP I-SUSTAINABLE US THEMATIC PORTFOLIO, que en su clase A en euros se revaloriza un 25,79 por ciento y un 16,45 por ciento en el último año, con un dato de volatilidad de 19,42 por ciento.

En cuanto a su cumplimiento ASG, obtiene la calificación A (Media) según el MSCI Rating ASG. Gestionado por la gestora estadounidense ALLIANCEBERNSTEIN INVESTMENTS, se propone como objetivo aumentar el valor de su inversión a largo plazo. Para ello invierte al menos un 80 por ciento de sus activos netos en renta variable de emisores ubicados en EE.UU. que el gestor considere que están expuestos de forma positiva a temas de inversión sostenible, orientados al medio ambiente o a la sociedad y que estén en consonancia con el logro de los Objetivos de Desarrollo Sostenible de la ONU.

Las mayores posiciones en su cartera incluyen acciones de Visa Inc Class A (3,79%) Xylem Inc (3,73%) Procter & Gamble Co (3,71%) MSCI Inc (3,66%) y Danaher Corp (3,42%). La inversión mínima requerida para suscribir este fondo es de 2.000 euros, aplicando a sus participes una comisión fija de 1,50 por ciento.

UN ENFOQUE GLOBAL

Con la máxima calificación MSCI Rating ASG de AAA (Líder), la clase A de capitalización en euros de MIRABAUD-EQUITIES GLOBAL FOCUS obtiene una rentabilidad en el año de 22,66 por ciento y de 20,16 por ciento a un año, con una controlada volatilidad de 14 por ciento que lo posiciona entre los mejores por este concepto, en el quintil cinco. Su objetivo es ofrecer un crecimiento superior del capital a largo plazo, invirtiendo mayoritariamente en una cartera concentrada de empresas de todo el mundo, haciendo hincapié en oportunidades multitemáticas con ventajas financieras y sostenibles.

Los análisis ambientales, sociales y de gobierno corporativo (ASG) están integrados en el proceso de selección de valores con un enfoque a largo plazo. El filtro positivo permite al equipo de gestión identificar empresas centradas en el crecimiento a largo plazo. Suma un patrimonio bajo gestión de 206 millones de euros, correspondiendo las mayores posiciones en su cartera a CME Group Inc. Class A (5,10%) Mastercard Incorporated Class A (4,80%) WEC Energy Group Inc (4,60%) Deutsche Boerse AG (4,60%) y Housing Development Finance Corporation Limited (4,20%). Su comisión fija es de 1,50 por ciento.

Invertia60

Un 21,59 por ciento es la rentabilidad obtenida por la clase C de acumulación en dólares de SCHRODER ISF GLOBAL SUSTAINABLE GROWTH desde comienzos de año. En el último periodo anual se revaloriza un 17,52 por ciento, con un dato de volatilidad de 16,50 por ciento.

Por su cumplimento de criterios ASG obtiene la calificación AA (Líder) de MSCI Rating ASG.

Su objetivo es proporcionar crecimiento invirtiendo en compañías de todo el mundo que, de acuerdo con su gestor, cumplan con los criterios de sostenibilidad. Han de ser empresas que demuestren características sostenibles positivas como una visión a largo plazo en la gestión, reconocimiento de sus responsabilidades para con sus clientes, empleados y suministradores, respeto por el medio ambiente y un posicionamiento para mantener su crecimiento y sus retornos a largo plazo.

Además, el gestor cree que la alineación de estas características con otros generadores de crecimiento puede resultar en beneficios más robustos que los que el mercado frecuentemente aprecia. Gestiona un patrimonio de 125 millones de euros, incluyendo entre las mayores posiciones en cartera acciones de Alphabet (5,20%) Unilever (3,90%) Booking Holdings (3,80%) AIA Group Financials (3,50%) y Recruit Holdings Industrials (3,50%). La suscripción de este fondo requiere una inversión mínima de 1.000 dólares (aproximadamente 886 euros) aplicando a sus participes una comisión fija de 1 por ciento y de depósito de 0,30 por ciento.

Una de las claves de la inversión responsable es su enfoque a largo plazo. No es posible obtener resultados inmediatos tras la aplicación de criterios de buena gobernanza en una compañía o cuando se pone en práctica un plan para la reducción de emisiones de carbono – como el alcanzado tras los Acuerdos de Paris sobre Cambio Climático.

La aplicación de los criterios ASG en las inversiones es al menos tan rentable como puede serlo cualquier otro tipo de inversión y parece proporcionar cierta protección frente al riesgo en mercados bajistas.

Paula Mercado es directora de análisis de VDOS.