ibex+postbrexit

¿Vender en mayo? GVC Gaesco cree que el Ibex aún puede subir un 24%

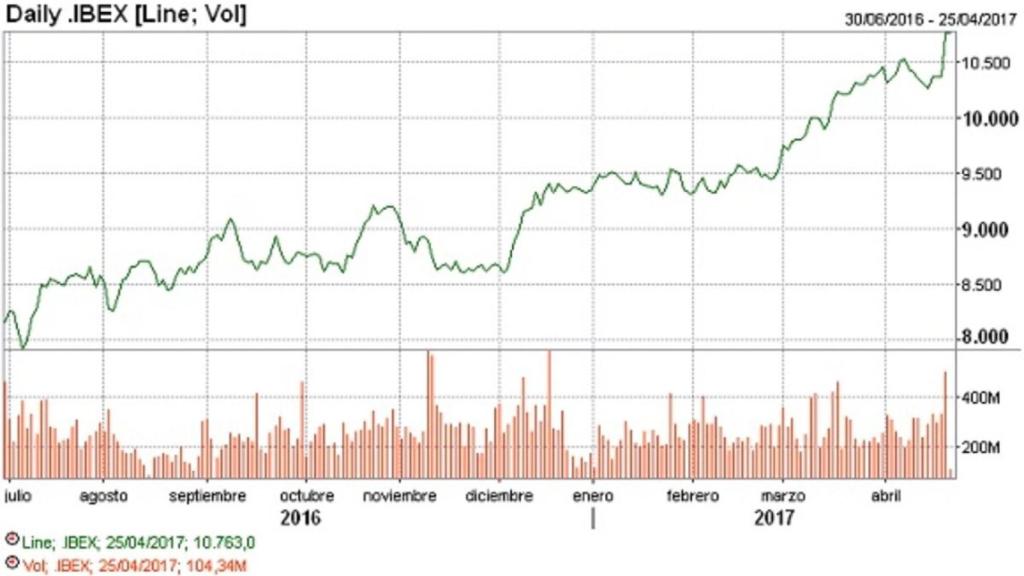

El refranero bursátil aconseja vender en mayo y huir de la bolsa, un consejo que parece prudente con un Ibex que gana un 15% en 2017. Pero la gestora GVC Gaesco Gestión cree que esta sería una mala decisión, ya que el índice aún tiene mucho potencial alcista, y podría alcanzar en los próximos años los 13.279 puntos.

El mundo de la inversión está lleno de supersticiones y refranes bursátiles. Uno de los más famosos es el que defiende que hay que vender en mayo y huir de la renta variable hasta noviembre. Una teoría que parece razonable en vista de que el Ibex 35 acumula una subida del 15% en apenas cuatro meses. No obstante, la gestora GVC Gaesco Gestión cree que sería un grave error seguir este consejo en 2017, ya que el inversor corre el riesgo de perderse un excelente año para las bolsas.

Según Jaume Puig, director general de la gestora, las bolsas europeas cotizan a niveles muy atractivos y no reflejan ni la recuperación económica, ni el crecimiento de los beneficios empresariales, que este año podrían crecer un 14%, según el consenso del mercado. En el caso del Ibex 35, la gestora fija un precio objetivo de 13.279 puntos, lo que representa un potencial alcista cercano al 24% respecto al cierre de ayer. Desde la firma reconocen que el índice podría tardar años en alcanzar estos niveles, pero confían en que gran parte de este avance se produzca durante la segunda mitad del año.

GVC Gaesco Gestión pone como ejemplo de las atractivas valoraciones el retorno de las operaciones corporativas. En concreto, el pasado año seis compañías de su cartera internacional fueron opadas, con una prima media sobre su cotización del 46,8%.

Sin embargo, Puig cree que hay otros dos motivos de peso para no apresurarse a vender en mayo y perderse un buen año bursátil. El primero de ellos es el interés de los inversores institucionales, entre ellos fondos mixtos que huyen de la renta fija para buscar rentabilidad en las bolsas. Y es que actualmente la mayoría de los bonos no solo no son capaces de batir a la inflación, sino tan siquiera a la rentabilidad por dividendo media del Ibex, que ronda el 4%.

Por otra parte, las bolsas estarían mostrando señales de haberse inmunizado contra la incertidumbre política. En este sentido, desde la gestora recuerdan que en 2016 las bolsas europeas tardaron 34 días en recuperar el terreno perdido tras el inesperado resultado del referéndum británico; digirieron en tan solo siete horas la insólita victoria de Donald Trump; y apenas dedicaron cinco minutos a lamentarse de la caída en desgracia de Remzi. En este sentido y una vez descartado el triunfo de Le Pen en Francia, el ascenso del populismo estaría dejando de ser una fuente de quebraderos de cabeza para los mercados.

Los expertos tampoco esperan que la política monetaria dé sorpresas desagradables al inversor, al menos en Europa. De hecho, descartan que el BCE comience a subir tipos al menos hasta el último trimestre de 2018. En el caso de EEUU, los expertos defienden que la economía estadounidense sería capaz de soportar unos tipos de interés al 4%.

En este entorno, Víctor Peiro, director de Análisis de GVC Gaesco Beka, cree que 2017 será un buen año para los valores cíclicos, los más beneficiados por el crecimiento y la inflación. No obstante, los expertos hacen una salvedad con la banca española, ya que consideran que el rally bursátil vivido desde el brexit ha agotado el potencial alcista de la mayoría de estos valores, que encaran una segunda mitad del año lateral.

La única entidad en la cartera es BBVA, en parte por el fuerte castigo sufrido por su exposición a México y Turquía. El banco genera más de dos tercios de sus ingresos en estos países, que están viviendo una bancarización de su economía y por lo tanto su negocio es más tradicional, centrado en la apertura de cuentas y la concesión de pequeños créditos.

En la cartera también figuran valores como Iberdrola, que combinan un perfil defensivo con un ambicioso plan de crecimiento; Telefónica, que está esforzándose por contener deuda y mejorar márgenes; y DIA, una empresa excesivamente castigada por las dudas sobre su negocio, que se ha convertido en el blanco favorito de los inversores bajistas.