Hoy es la empresa del Ibex 35 con más problemas. Abengoa, la ingeniería y compañía de energías renovables, vive el peor momento en décadas, con dudas sobre su supervivencia y un profundo cambio accionarial. A este callejón sin salida ha llegado después de haberse sobreendeudado en proyectos ligados a la generación de electricidad mediante renovables poco maduras como la termosolar e infraestructuras megalómanas en España, EEUU o África.

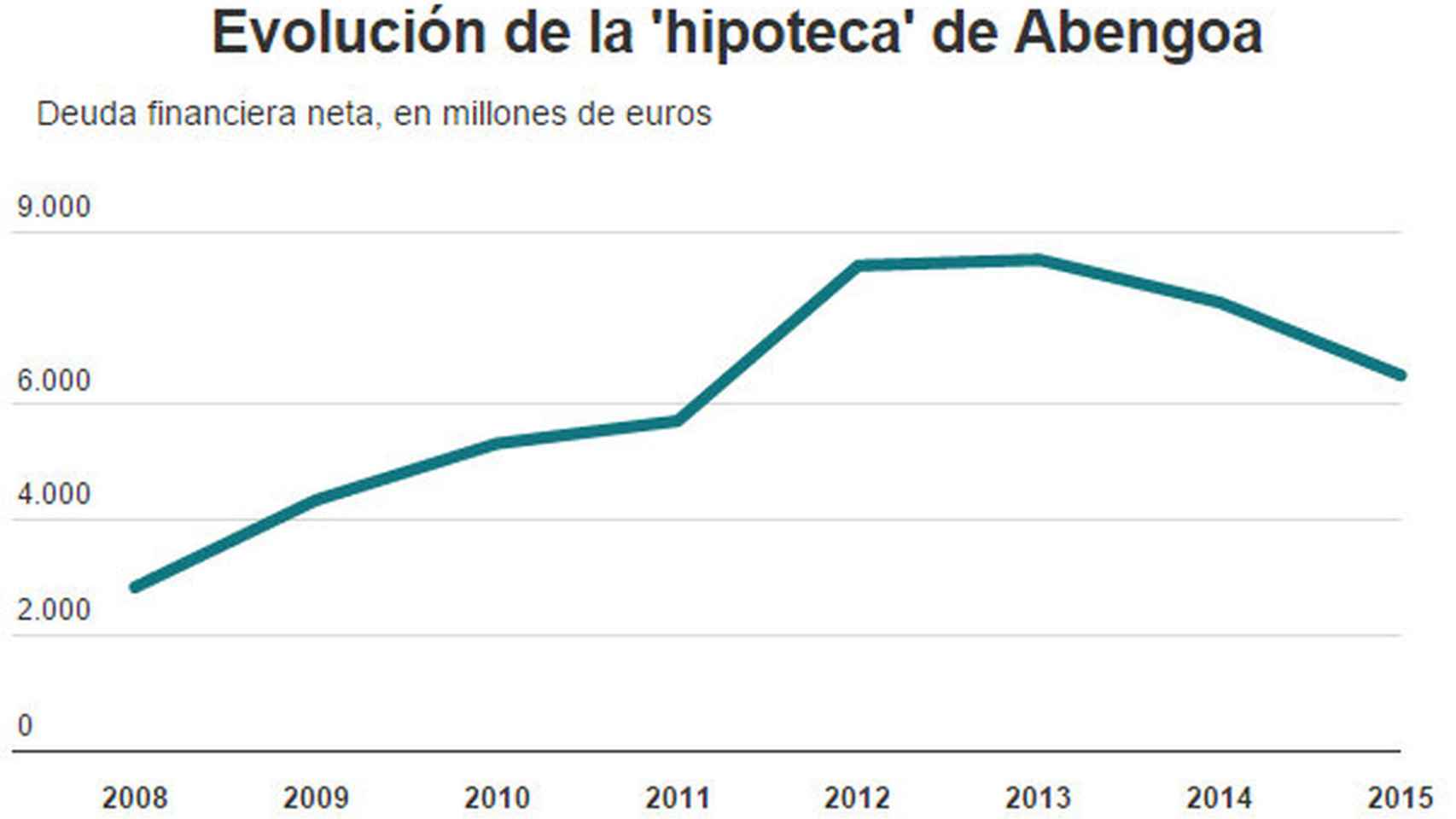

Aquella carrera emprendida a mediados de la pasada década ha terminado dinamitando el control de las familias Benjumea y Abaurre (a través de la sociedad Inversión Corporativa) sobre la principal multinacional andaluza. Hoy la empresa ha quedado a los pies de grandes bancos. Abengoa tendrá nueva hoja de ruta para hacer sostenible su deuda, que pese a haber bajado de 8.400 a 6.500 millones de euros en dos años, pero sigue siendo demasiada para ser digerida.

El próximo 10 de octubre, en Junta de Accionistas, la compañía aprobará una ‘operación acordeón’ (reducción y ampliación de capital) para recuperar el equilibrio patrimonial. La empresa recibirá una inyección de capital de 650 millones desde un grupo de bancos liderados por Santander -su tradicional socio financiero-, Credit Agricole y HSBC.

También pondrán de su bolsillo los Benjumea -dueños del 50% de Abengoa hoy-, aunque lo harán a crédito y pignorando parte de sus acciones (que serán usadas como garantía). Su participación bajará del 50% al 40% del capital -todavía valorado en unos 600 millones de euros-, al tiempo que Felipe Benjumea, representante de la extensa familia fundadora, deja el consejo tras 25 años en él y perderá cualquier acceso a las decisiones del grupo.

La situación actual ha puesto en evidencia la errónea apuesta por la energía termosolar en España, después de que el cambio en la regulación del sector eliminase el paracaídas de la subvención del que gozaba este negocio. La compañía con sede en Sevilla llegó a tener uno de cada tres megawatios instalados de este tipo de energía en España.

Carrera por vender activos

Evolución de la deuda de Abengoa

Tras la reforma sobre las primas a las renovables, las alarmas comenzaron a sonar entre los inversores y Abengoa emprendió una alocada carrera por vender activos a cualquier precio para poder reducir su endeudamiento (6.500 millones de euros). De esa necesidad nacen las ventas de Befesa al fondo Tritón (2011), Telvent a Schneider (2013) o la colocación en bolsa de Abengoa Yield (2014), una filial que agrupa gran parte de sus activos en renovables.

“La compañía ha aprobado un conjunto de medidas dirigidas a reducir deuda, mejorar la liquidez y fortalecer su gobierno corporativo. (...) La reducción de deuda es un objetivo clave”, señalan los analistas de Caixabank Bolsa. Según sus estimaciones, el refuerzo del actual programa de desinversiones de activos para obtener hasta finales de 2016 es de, al menos, 1.200 millones de euros.

Adicionalmente, la empresa eliminará cualquier tipo de dividendo como los que repartía hasta el momento y tendrá que dar acceso en el capital y al consejo del grupo de bancos que está sosteniendo la compañía. Es un proceso similar al que han vivido en el pasado compañías como Prisa -la familia Polanco pasó de controlar el 70% en 2007 a poco más del 10% actual.