Marc Murtra, presidente, y José Vicente de los Mozos, consejero delegado, en la presentación del plan estratégico de Indra 2024-2026 Indra

Los analistas aplauden el nuevo plan estratégico de Indra y disparan su valoración

De las 13 casas que han revisado su recomendación, ocho han mejorado su precio objetivo tras la presentación de la nueva estrategia.

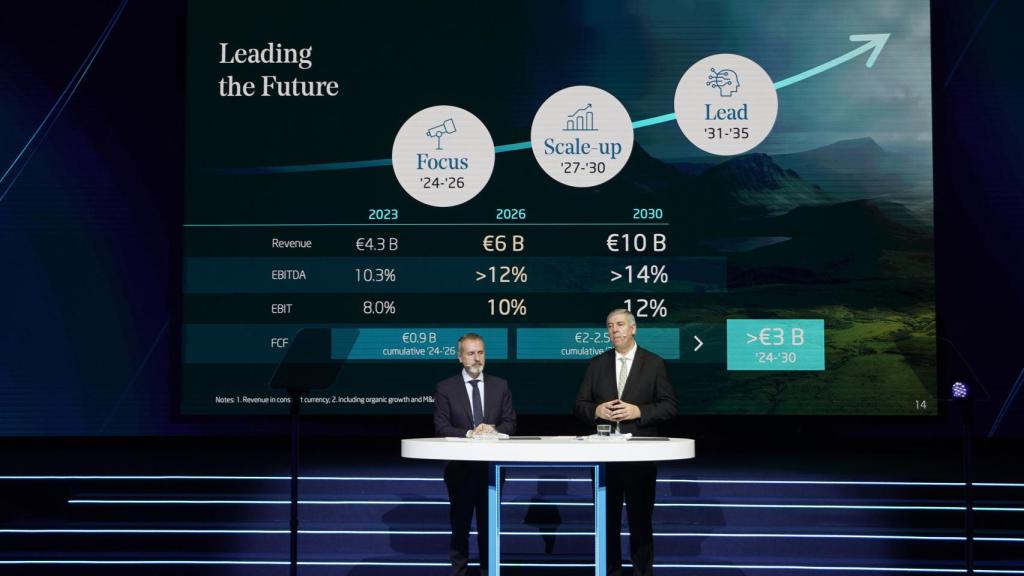

El pasado miércoles Indra presentó su plan estratégico 'Leading the future' con el que la compañía pretende "pasar a otra dimensión", enfocándose en los negocios de defensa, aeroespacial y tecnologías digitales avanzadas.

Esta nueva hoja de ruta ha sido bien recibida por los analistas, que han mejorado sus valoraciones y ven recorrido a una compañía que cotiza en máximos históricos, ajustado por ampliaciones y dividendos, tras subir cerca de un 30% en lo que va de año, según recoge Servimedia.

En concreto, de las 13 casas que han revisado su recomendación, ocho han mejorado su precio objetivo. Además, ocho de ellas recomiendan comprar sus títulos, por cuatro que recomiendan mantenerlos y sólo una venderlos.

Santander es la entidad más optimista con la compañía presidida por Marc Murtra, al haber incrementado su precio objetivo un 17%, hasta los 24,2 euros, lo que supone un recorrido del 32% desde el nivel actual.

"Vemos una oportunidad de inversión interesante basada en las oportunidades de negocio los próximos años en defensa y tráfico aéreo, lo que ha empezado a engordar su cartera de pedidos en los últimos tres años; el hecho de que estos proyectos deberían mejorar el margen; las buenas oportunidades de negocio en Tecnología y el margen para mejorar las eficiencias", explican desde la entidad.

Fachada de la sede de Indra

Otra de las casas de análisis que ve más valor en el nuevo plan de Indra es Bestinver, que ha disparado un 55% su precio objetivo, hasta los 23,6 euros. "En los niveles actuales, Indra cotiza con un descuento frente a sus comparables y sus múltiplos históricos. Todo ello a pesar de las perspectivas positivas debido al momento favorable a nivel geopolítico, su buena estructura de gobernanza y una posible venta de Minsait que impulsaría nuestra valoración", indican.

En esta misma línea, en Bank of America creen que "hay una clara oportunidad" de que el mercado decida pagar múltiplos más altos por la compañía. "Está en las primeras fases de convertirse en una compañía fundamentalmente aeroespacial y de defensa y esto debería apoyar una expansión de márgenes, una generación de flujo de caja más sólida y una expansión de múltiplos", apuntan.

Entorno favorable

Uno de los puntos a favor que ven los analistas para la compañía es el entorno favorable que afronta en el contexto geopolítico y macroeconómico actual. "La compañía goza actualmente de una situación privilegiada, ya que sus dos principales negocios tienen una situación macro muy positiva, con fuertes crecimientos esperados y gran demanda de servicios, lo que ayuda a que las proyecciones de la compañía sean agresivas", indican en GVC Gaesco.

En concreto, Indra estima que entre 2023 y 2030 el gasto en Defensa crecerá un 4-5% a nivel global, un 7-8% en los países de la OTAN y un 11-12% en España para cubrir el objetivo del 2% del PIB. Mientras, para tecnología la compañía estima un crecimiento del 6-7% para el mismo periodo, con un 4-6% en el mercado de servicios tecnológicos y del 15-20% en el mercado tecnológico digital global.

En este contexto, la compañía espera que su facturación crezca hasta los 6.000 millones de euros en 2026 con un margen Ebitda superior al 12% y hasta los 10.000 millones en 2030 con el margen superando el 14%.

"Indra ha presentado un plan con objetivos ambiciosos para 2026, superando nuestras expectativas y las del consenso, lo que creemos que debería llevar a un momentum positivo de las estimaciones de beneficio en las próximas semanas. En concreto, el nuevo plan prevé un incremento de la facturación más elevado de lo esperado, apoyado en el negocio de defensa, y unos mejores márgenes en la división de defensa", explican en JB Capital.