Ocio_deporte_tablero_ajedrez_08_09_116

BBVA, CaixaBank, Bankia, Ibercaja... ¿quién es quién en las fusiones bancarias que vienen?

Los expertos destacan el posible interés de CaixaBank por Ibercaja

Creen que también gustan negocios específicos como la gestión de activos, seguros o plataformas tecnológicas

Todo listo para una nueva ronda de fusiones bancarias en España. La digitalización y la necesidad de ganar en eficiencia y rentabilidad prometen una nueva vuelta de tuerca al mapa bancario, en busca de sinergias en ingresos y costes que hagan frente al ‘mal’ de los tipos de interés en mínimos.

La adquisición del Popular por parte del Santander en junio de 2017 tras la polémica resolución del primero, la fusión entre Bankia y BMN y la compra de parte del negocio de Evo por Bankinter han sido las últimas operaciones de calado en el mercado nacional, a la espera de que culmine la de Unicaja y Liberbank. Para José Ramón Iturriaga, gestor de Abante, el baile continuará por las de menor tamaño, sin descartar que Abanca “vuelva a asomar la patita” en alguna operación.

GANAR TAMAÑO

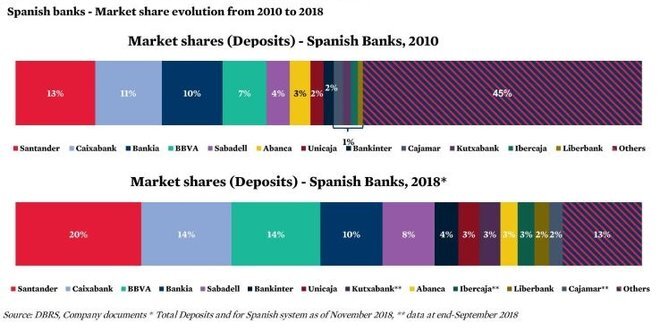

El Banco de España lo ha dejado claro. Hay que ganar músculo para mejorar la rentabilidad del sector. Por eso, desde otra gestora nacional apuntan a Abanca, Cajamar y Kutxabank como protagonistas de los próximos movimientos, en operaciones que les permitan competir ‘de tú a tú’ con el resto de entidades medianas. De hecho, no descartan “la unión de las más pequeñas, que llevarían al banco resultante a ocupar la sexta posición por activos del mercado, por detrás Santander, BBVA, Caixabank, Bankia y Sabadell".

“Existe muy poca superposición entre las franquicias de entidades regionales que podrían fusionarse como una forma de diversificar y ampliar su negocio”, insiste Marco Troiano desde Scope Rating, señalando a Abanca o Cajamar entre las mejor posicionadas para entrar en estos movimientos.

Invertia44

Los expertos tampoco descartan que la operación entre Unicaja y Liberbank termine con el tiempo en una fusión ‘a cuatro bandas’ a la que se sumarían Abanca y Cajamar. Y que, a su vez, “estas acaben dentro de alguna entidad tradicionalmente integradora como CaixaBank”. La entidad presidida por Jordi Gual aparece en todas las quinielas como posible comprador de Ibercaja, aunque cualquier ‘ataque’ de este tipo tendrá que esperar a su debut bursátil, previsto para este año.

CARÁCTER REGIONAL

Los expertos de Goldman Sachs también apuntan a las fusiones como fórmula para un mayor poder de fijación de precios en el sector. En un informe de 2018, la firma realiza un ejercicio teórico en el que llegan a la conclusión de que Unicaja, Liberbank y Sabadell son las entidades más atractivas para ser opadas. Por producto, los expertos apuntan a CaixaBank, Unicaja, Kutxabank y Cajamar como la unión perfecta para ganar en el terreno de las hipotecas, mientras que Sabadell y Bankinter se complementarían más en el segmento corporativo.

Desde DBRS se suman a la apuesta por las sinergias geográficas analizando la distribución de las sucursales de las distintas entidades. La firma calcula que menos de la tercera parte de la red de Ibercaja (30%), Abanca (28%) o Liberbank (26%) se encuentra en áreas cubiertas por otros bancos. Por ejemplo, solo el 17% de la red de Liberbank opera en la misma área que Unicaja. La firma estima que, tras la fusión, la entidad resultante tendría un 4% de cuota de mercado en España.

Los expertos apuntan a otras posibles fusiones que tendrían sentido si se tiene en cuenta solo este criterio. En el caso de Liberbank, solo el 10% de su red opera en territorio ocupado, por ejemplo, por Cajamar. Y solo el 4% de la red de esta última opera en territorio de Abanca. Kutxabank también encajaría en una operación con Liberbank o Abanca, con un solapamiento de solo el 9% de su red con ambas entidades.

A POR NICHOS DE NEGOCIO

Los analistas coinciden en que, más allá de las fusiones, los inversores podrán ver operaciones de compra de negocios específicos, como ha hecho Bankinter con la banca personal de Evo en España. “Las plataformas digitales, los seguros o las gestoras de activos, que están contribuyendo a una mejora de los ingresos por comisiones por la venta de fondos, podrían ser objeto de deseo de muchas entidades”, indican.

Apuntan, en este último caso, al interés que entidades como Ibercaja o Bankia pueden tener en el negocio de gestión de activos de Sabadell, quinta entidad por patrimonio en el mercado de fondos español. “Si Bankia se hiciese con ese negocio, situaría a su gestora de fondos incluso por delante de la del Santander en términos de patrimonio”, indican los expertos.

EL TRÍO BANKIA, SABADELL Y BBVA

Cuando el río suena… Además de las entidades de menor tamaño, Bankia, Sabadell y BBVA están llamadas a desempeñar un papel protagonista en los movimientos corporativos que se puedan ver en los próximos años. Los expertos coinciden en que “una fusión entre BBVA y Bankia tendría mucho sentido no solo geográfico, sino también industrial y financiero”. Apuntan, con cierta sorna, a lo interesante de una operación que podría copar las portadas del ‘papel cuché’ financiero. “No es ningún secreto la relación que une a ambos equipos directivos”, indican por el pasado de José Ignacio Gorigolzarri y José Sevilla, presidente y consejero delegado de Bankia, en BBVA.

Para Marco Troiano, de Scope Ratings, este último factor es, precisamente, un problema para el proceso, por los riesgos de gobernanza que se podrían generar a la hora de gestionar la reducción del equipo directivo o de las plantillas de unas entidades que ya han sufrido duros ajustes en los últimos años.

José Ramón Iturriaga explica que una posible fusión entre Bankia y BBVA también sería óptima para el Estado. “Se llevaría parte de las sinergias”, indica. “Tendría que ser un proceso claro y transparente, pero el FROB podría pasar de tener más de un 60% del capital de Bankia a, por ejemplo, un 15% o un 20% de la entidad resultante”, explica. “El negocio en Madrid es una perita en dulce para cualquiera, y el banco de Carlos Torres podría minimizar su exposición a emergentes que tan dura factura le pasó en 2018”, indican otro analista de fondos nacional.

Aun así, los expertos creen que la fusión de la entidad nacionalizada con Sabadell podría tener más sentido, “tanto si se mira desde una perspectiva industrial, como por balance o geografía”. Iturriaga insiste en que, con la operación, ambas entidades conseguirían una mayor exposición al negocio de pymes. Y Bankia aportaría su holgada posición de capital.

De momento, todas las posibilidades están abiertas. Pero resulta evidente que los directivos del sector tendrán que cerrarlas para racionalizar las estructuras de costes “y liberar presupuestos para invertir en digitalización”. Un requisito clave no solo para los gigantes del sector, sino para los pequeños que quieran competir con ellos