Hay un choque entre el Gobierno y el Instituto Nacional de Estadística por motivos políticos recubiertos de excusas técnicas. Como lo propio de esta columna es “no meterse en política”, y a falta de conocer los entresijos de los debates que haya habido entre el INE y los asesores de Nadia Calviño, habrá que preguntarse con cuál de los equipos técnicos nos quedamos, el de la ministra de economía o el del INE.

Para cualquiera que haya seguido los datos de la economía española durante los últimos tiempos la respuesta es expeditiva: mientras el equipo del Ministerio de Economía lleva dos años y medio sin dar ni una en las previsiones de crecimiento de la economía española, el INE acumula ya casi 80 años de experiencia haciendo la estadística del país, con encuestas tan notables (y tan caras) como la que sustenta el cálculo del IPC, o como la Encuesta de Población Activa. La elección no ofrece duda.

Los cambios de metodología cuando los resultados de los cálculos del INE no le gustan al Gobierno, son lo menos metodológico que uno pudiera imaginarse. Ya se sabe, y es comprensible, que a los gobiernos no les gusta que les lleven la contraria, pero, de ahí a querer un presidente del INE que le diga lo que Groucho Marx, hay un largo trecho: “Si mi metodología no le gusta, tengo otra”.

Allá el Gobierno si, por mor de la propaganda, quiere hacerse trampas en el solitario. La realidad es la que es y los datos europeos, además de los españoles, son bastante malos.

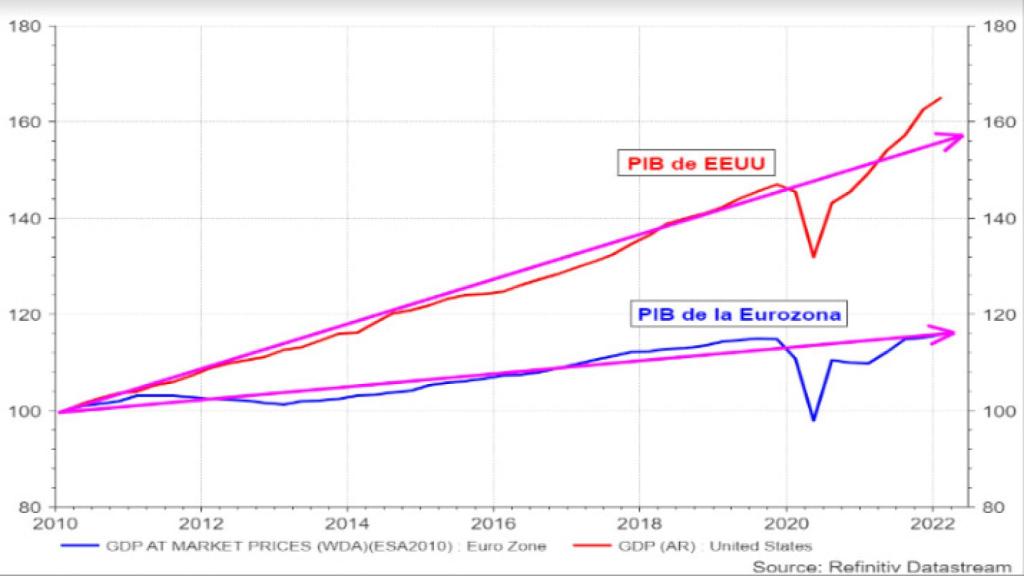

El gráfico de más abajo muestra cómo han crecido el Producto Interior Bruto (PIB) nominal de EEUU y el de la Eurozona en los doce últimos años. También incluye sendas flechas que señalan la tendencia en ambos casos antes de la pandemia, y a las que se hace pasar por el punto intermedio entre el último trimestre de 2019 y el primero de 2020.

A la vista está que el PIB de EEUU va ya bastante por encima de su línea de tendencia y de su nivel anterior a que apareciera la Covid-19. Esto viene a ser como decir que el PIB de Estados Unidos ha crecido por encima de lo que puede considerarse su capacidad productiva. Es decir, la economía estadounidense está recalentada, y eso explicaría que la inflación en EEUU no sea solo fruto del shock de oferta de los productos provenientes de Asia y del reciente choque petrolífero, sino del aumento del gasto público USA asociado a la lucha contra los efectos sanitarios y económicos de la pandemia que, según las cifras recogidas por el Fondo Monetario Internacional (FMI), ascendía en septiembre pasado a 5,3 billones (trillion) de dólares, lo que equivale al 25% del PIB de EEUU.

En el gráfico se ve que, por el contrario, el PIB de la zona euro apenas se ha recuperado hasta la línea de tendencia previa de los últimos 12 años. Tendríamos, pues, una economía de EEUU recalentada, y una economía europea que, a pesar de alcanzar a duras penas su línea de tendencia, tendría una inflación general como la de EEUU: 8,6%.

El porqué de ese peor comportamiento de la zona euro es objeto de debate, aunque no se puede aducir que la zona euro no allegó recursos públicos en cantidad ingente, también: casi 2 billones de dólares de gasto público extra en el que, al igual que para EEUU, se incluyen tanto el gasto extra sanitario como el no sanitario. Esos 2 billones de dólares equivalen al 15% del PIB de la Eurozona. De ahí que haya quien señale, a veces, que el problema de la inflación en la Eurozona no estaría tan motivado por un problema de exceso de demanda agregada.

Pero eso, que parece una conclusión evidente, se viene abajo cuando se considera, primero, que el tamaño de la economía de la Eurozona es solo un 60% del de la de EEUU, y, segundo, la manera indirecta en que los diferentes estados han apoyado a la economía durante las etapas más duras de lucha contra el SARS-Cov-2.

En la zona euro los programas de avales estatales han compensado más que con creces lo que dejaron de hacer los gobiernos (comparativamente hablando, con EEUU) por la vía del gasto público. Y es que en EEUU las medidas de apoyo a la liquidez (lo que incluye los avales a las empresas) se contuvieron en 510.000 millones de dólares (equivalente al 2,24% del PIB americano) mientras que en la Eurozona sumaron el equivalente a 3,4 billones de dólares (que equivale a un 26% del PIB de la Eurozona, aunque no toda esa suma se haya utilizado).

La posibilidad de endeudarse bancariamente con el aval del estado ha compensado, pues, ese aparente menor apoyo europeo a sus economías. Se nota en el mejor comportamiento del crédito en Europa desde el inicio de la pandemia hasta septiembre pasado (fecha de los datos del FMI).

Pero, habrá habido, sobre todo en Europa, un estímulo adicional, fruto de esa política de avales, que será difícil de calcular. Se trata de las pérdidas de capital originadas a las empresas que, habiendo sobrevivido gracias a los avales, han terminado o terminarán quebrando. Habrán contribuido al esfuerzo económico y al sostenimiento de la demanda agregada, y dejarán al estado con un préstamo fallido que, en la práctica, contribuyó directa e indirectamente al sostenimiento de la demanda.

Tenemos la economía de EEUU sobrecalentada y la europea con mucho menos fuelle y la misma inflación.

Otra manera de ver la cuestión es recordar que tanto la Reserva Federal como el BCE aumentaron su balance en 4,8 billones de dólares cada uno en tan solo dos años, aunque en la manera de inyectar en las respectivas economías todo ese dinero creado de la nada hubiera diferencias: el Tesoro de EEUU tuvo un papel directo mucho más activo que los tesoros nacionales de la zona euro.

El caso es que tenemos la economía de Estados Unidos sobrecalentada (y con pleno empleo, en 3,5%) y la europea con mucho menos fuelle y la misma inflación; es decir, esta última en el estadio previo a la estanflación. O, dicho telegráficamente, mucho dinero y poco producto.

Lo curioso es que, si la americana está con pleno empleo, la europea está con cifras de empleo récord también (la tasa de desempleo está en 6,6%; el desempleo no bajó del 7,3% en la era feliz de la burbuja inmobiliaria) pero aquejada de un problema mayúsculo: la “zombificación” de muchas de sus empresas (empresas zombis, no viables, pero mantenidas gracias a los avales mencionados). Un estudio publicado por el BCE en mayo del año pasado ya señalaba ese problema como un lastre para la recuperación económica en Europa tras la pandemia. Todo ello provoca una caída de la productividad que es causa y consecuencia del comportamiento tan flojo del PIB de la Eurozona.

Solo hay una buena noticia reciente: el precio de las materias primas agrícolas, que llegó a subir desde finales de 2021 un 36% hasta el 17 de mayo, ha reducido esa subida acumulada en el año 2022 a solo el 3,5%. Y, entre ellas, el trigo, que llegó a acumular en marzo un 68%, ya solo sube un 10%.

También el grupo de la energía, aunque no se lo parezca a los consumidores, ha pasado de encarecerse en el año un 67% hasta hace apenas un mes a subir ahora un 51%. A juzgar por el parecido con 2008, la energía pudiera estar a punto de darnos una grata sorpresa.

Pero, … ¡cuidado! Al presidente de EEUU Lyndon B. Johnson le dijeron en una ocasión que ya se veía la luz al final del túnel. Respondió airado: “¿Que hay luz al final del túnel? ¿Me decís que hay luz al final del túnel…? Pero ¡si no tenemos túnel! ¡Si, ni siquiera, sabemos dónde está el túnel!”