Fotografía de archivo de un pozo de petróleo. EFE.

Los fondos de materias primas, energía y oro se disparan con la guerra, pero... ¿a costa de una gran recesión?

Quadriga Ígneo o Azvalor Internacional viven un 'rally', pero 9 de las últimas 11 recesiones americanas han coincidido con precios elevados del petróleo.

Noticias relacionadas

- La fondos de Bankinter se dotan con el escudo antivolatilidad de la Covid por si la guerra se recrudece

- El "cambio tectónico" de la UE por la guerra de Putin: hacia la independencia militar y energética

- Sube la tensión en la frontera de Argelia y Marruecos, la guinda para empeorar la crisis energética en Europa

La recuperación postCovid inició su remontada y la invasión rusa de Ucrania les ha empujado a un fuerte rally alcista. Los fondos que invierten en materias primas, petróleo, gas y metales preciosos, como Quadriga Ígneo o Azvalor Internacional, se disparan este año. Se ha pasado de un escenario donde la demanda embalsada por el confinamiento tomó forma de consumo masivo a uno donde la oferta de estos activos se resiente por el conflicto bélico.

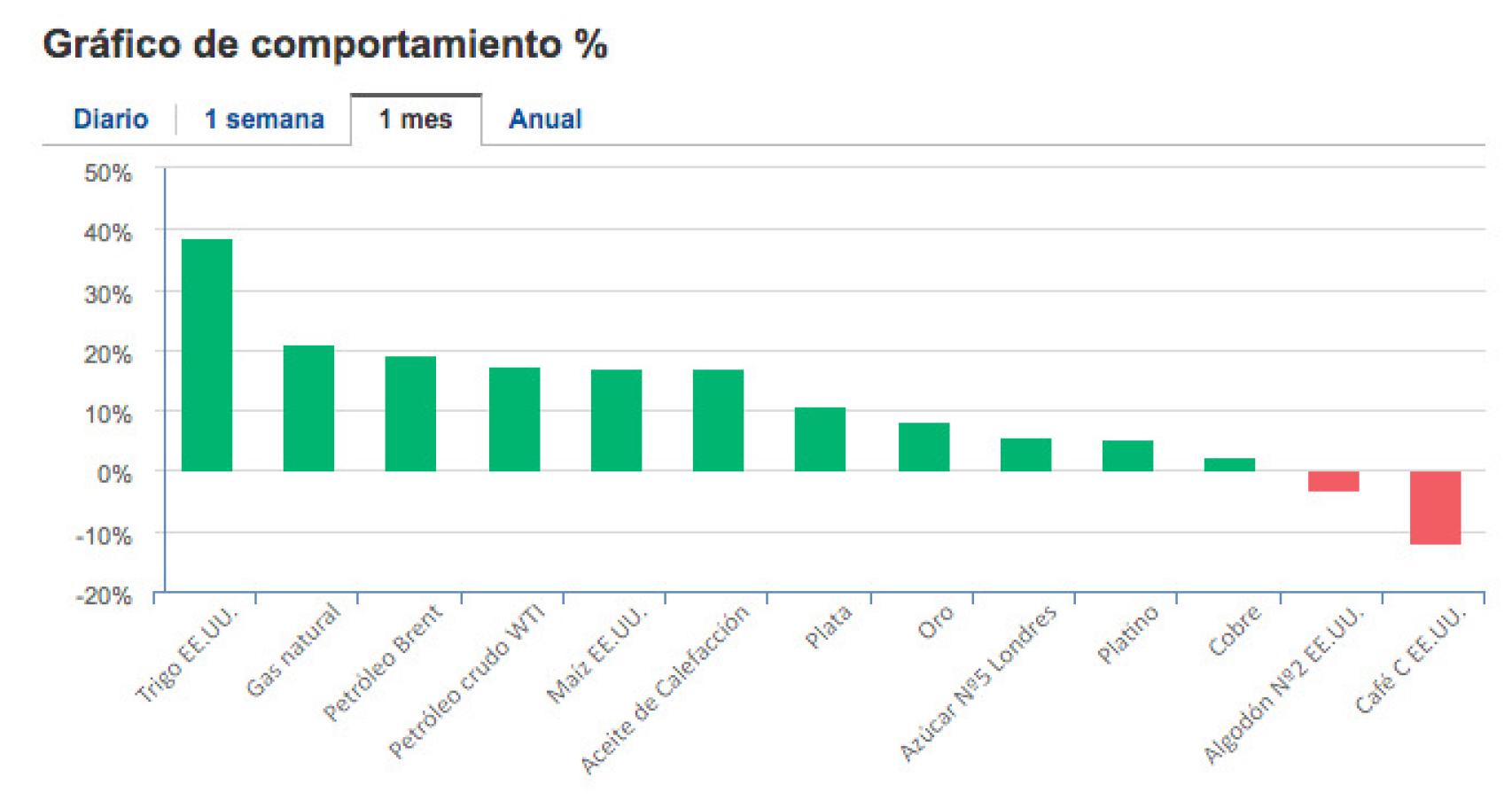

Por una causa u otra, lo cierto es que el precio de estos activos está escalando sin freno. En el último mes, que abarca los prolegómenos de la guerra y las dos primeras semanas de conflicto bélico, los futuros de las materias primas de referencia en el mercado se han revalorizado entre un 38,7%, en el caso del trigo, y un 2,2%, el cobre.

Gas natural, petróleo Brent y West Texas, maíz y aceite de calefacción se elevan entre un 21% y un 17%, aproximadamente, mientras que el alza en la plata y el oro es de entre un 11% y un 8%.

Revalorización de las principales 'commodities'.

Los fondos que están muy expuestos a estos activos se benefician de la incertidumbre geopolítica y están logrando capear el temporal para sus clientes. Uno de los productos que suele salir bien parado en los rankings cuando el clima es de estrés en los mercados es el Quadriga Ígneo, de Diego Parrilla, un fondo que invierte en activos anticrisis y “anti-burbuja” como oro, metales preciosos, bonos del Tesoro americano o seguros financieros, con el objetivo de proteger el capital. En lo que va de año, su ganancia es del 39,5%, según Morningstar.

Pero si hay un equipo verdaderamente ganador es el de Azvalor, capitaneado por Álvaro Guzmán de Lázaro y Fernando Bernad. Sus apuestas value por las compañías de materias primas han tenido que ir a remolque desde que fundaron la gestora, pero desde el último trimestre de 2020 sus fondos vuelan hacia máximos. Su fondo estrella, Azvalor Internacional, se anota un 33%.

De un fuerte potencial…

En su carta a inversores del cuarto trimestre de 2021, cuando la guerra entre Rusia y Ucrania era solo una posibilidad remota para la comunidad internacional, Azvalor seguía muy constructiva con el sector energético. “El sector cotiza un 20% por debajo de donde estaba hace dos años, pese a que el precio del crudo está un 25% más arriba, y las compañías están ganando más que en cualquiera de los últimos siete años. El sector representa ya en el cuarto trimestre más del 6% de los beneficios del S&P500 y, sin embargo, solo pesa un 3,5% en este índice”, defendía hace apenas un par de meses. El tiempo les ha dado la razón a Guzmán de Lázaro y Bernad.

Otros fondos subidos al tren de materias primas, petróleo, gas y metales preciosos son el Schroder ISF Commodity, Vontobel Fund Commodity, PIMCO GIS Commodity Real Return Fund, DWS Invest Enhanced Commodity Strategy, Goldman Sachs North America Energy & Energy Infraestructure Equity Portfolio o el NN (L) Energy, todos por encima del 30% en el año.

El oro también ha cobrado protagonismo. En épocas de agitación en los mercados, los inversores recurren al oro por ser un activo refugio. Cuando las tropas rusas invadieron Ucrania el 24 de febrero, el metal amarillo alcanzó los 1.974 dólares por onza, el precio más alto desde septiembre de 2020. Antes de la crisis actual, el precio del oro rondaba los 1.800 dólares/onza, sin haber registrado avances significativos desde finales de 2020.

Onzas de oro.

La tensión geopolítica de la situación entre Rusia y Ucrania “puede seguir apoyando los movimientos al alza si el conflicto se agrava o las sanciones no surten efecto”, avanza James Luke, gestor de Schroders. Pero el oro no solo podría seguir subiendo a causa de la guerra. Aparte de buscar un depósito de valor en momentos de mayor tensión en los mercados, “creemos que muchos inversores consideran que el próximo ciclo de subidas de tipos es extremadamente arriesgado dado el anormal contexto macroeconómico”, apunta el experto.

TINA

Se refiere a que “la posibilidad de que se produzcan resultados estanflacionarios es relevante (es decir, bajo crecimiento y una inflación alta) y la probabilidad de que sigamos en un largo periodo de represión financiera con tipos de interés reales negativos también es elevada”, por lo que “este es un contexto macroeconómico muy positivo para el oro”. A su juicio, el metal dorado va camino de convertirse en el activo refugio TINA (en la jerga financiera anglosajona, “there is no alternative”; en español, “no hay alternativa”) de los próximos años.

Volviendo al mundo energético, algo similar podría decirse. “La llamada agenda verde está ocasionando serios cuellos de botella globales en los mercados de los combustibles fósiles, a la par que está elevando los riesgos geopolíticos derivados de esta planificación”, decía en su última carta trimestral Javier Ruiz, director de Inversiones de Horos Asset Management. El carbón térmico, el gas natural o el petróleo están viviendo fuertes tensionamientos fruto de la insuficiente inversión destinada a incrementar o mantener su capacidad productiva.

“Nos guste o no, necesitamos los combustibles fósiles para satisfacer nuestras necesidades energéticas y, si no se reactiva la inversión en estos sectores, tendremos que acostumbrarnos a un precio de la electricidad más errático y elevado”, auguraba.

La fragilidad de Europa tiene que ver con esto. Se ha ido exponiendo a mayores riesgos geopolíticos (al depender de países como Rusia o Argelia) y de mercado (al competir por el gas natural licuado americano con otras economías). Y peor aún es la situación en el resto de países. “Las sociedades necesitan de incrementos muy importantes de consumo de energía para poder desarrollarse y, con los niveles actuales de pobreza de muchos países, apartarlos de las fuentes de energía más baratas, fiables y versátiles (los combustibles fósiles) es condenarlos a permanecer en su precaria situación actual”, esgrime Ruiz. Los fondos arriba mencionados, u otros como Horos Value Internacional o Cobas Internacional (de Paramés), ganan con esta todavía alta dependencia.

… ¿a una gran recesión?

Con todo, no hay que olvidar que la economía son ciclos y que siempre hay una reacción a la vuelta de la esquina. Y esta podría ser negativa, en forma de nueva crisis por este boom energético. O eso cree Robert Almeida, gestor de carteras y estratega de inversión mundial de MFS Investment Management: “Los ahorros acumulados podrían no durar mucho dado el aumento de los costes de artículos no discrecionales como los alimentos. Cuando los precios suben tanto, la gente cambia su comportamiento, y las cohortes de menores ingresos lo cambian más”.

A priori, Estados Unidos está más protegido de la guerra en el este de Europa por su mayor autosuficiencia energética, pero mirando hacia atrás, nueve de las últimas 11 recesiones estadounidenses han coincidido con precios elevados del petróleo. “Si bien la causa de cada recesión es única, los precios más altos de la energía tienden a agotar enormemente el crecimiento”, alerta el gestor de MFS.