Imagen de billetes y monedas.

Tres fondos para aprovechar la remontada emergente a través de su deuda corporativa

La expectativa es que los mercados se vean más afectados por cuestiones estratégicas que por la recuperación cíclica en China.

1 agosto, 2021 03:23Noticias relacionadas

Las autoridades han brindado un apoyo considerable a las economías locales de los mercados emergentes en los últimos trimestres, limitando la posibilidad de ampliar estas políticas para algunos de ellos en los próximos meses, pero no en todos los casos. Esta divergencia en sus políticas debería crear oportunidades adicionales en las divisas de mercados emergentes durante el actual trimestre.

Los resultados pueden ser, por tanto, divergentes. Ganadores, determinados por sus exportaciones y su postura en política fiscal, mientras que otros habrán de hacer frente a vientos de frente, especialmente en América Latina, en el caso de gobiernos que pueden ser una fuente clave de riesgo.

En el caso de China, la transición de un crecimiento cíclico a uno estratégico puede ser una oportunidad. Las cifras de crecimiento del país en los últimos trimestres han sido muy elevadas por el efecto base, a medida que el país se recupera de la pandemia, aunque la realidad es que se encamina hacia una tendencia de crecimiento del 5,5% por ciento.

Cohete chino Long-March.

Los sectores que han quedado rezagados, como consumo e infraestructura, se espera que se pongan al día y potencialmente puedan liderar el crecimiento chino durante el trimestre. El sector inmobiliario cuenta con potencial para un fuerte repunte, tal como apunta el movimiento del estado para aumentar la regulación del sector. Es importante mantenerse alerta respecto al nivel de desapalancamiento de la economía china y otras señales de ajuste monetario, que no parece que por ahora repercutan en la economía en general.

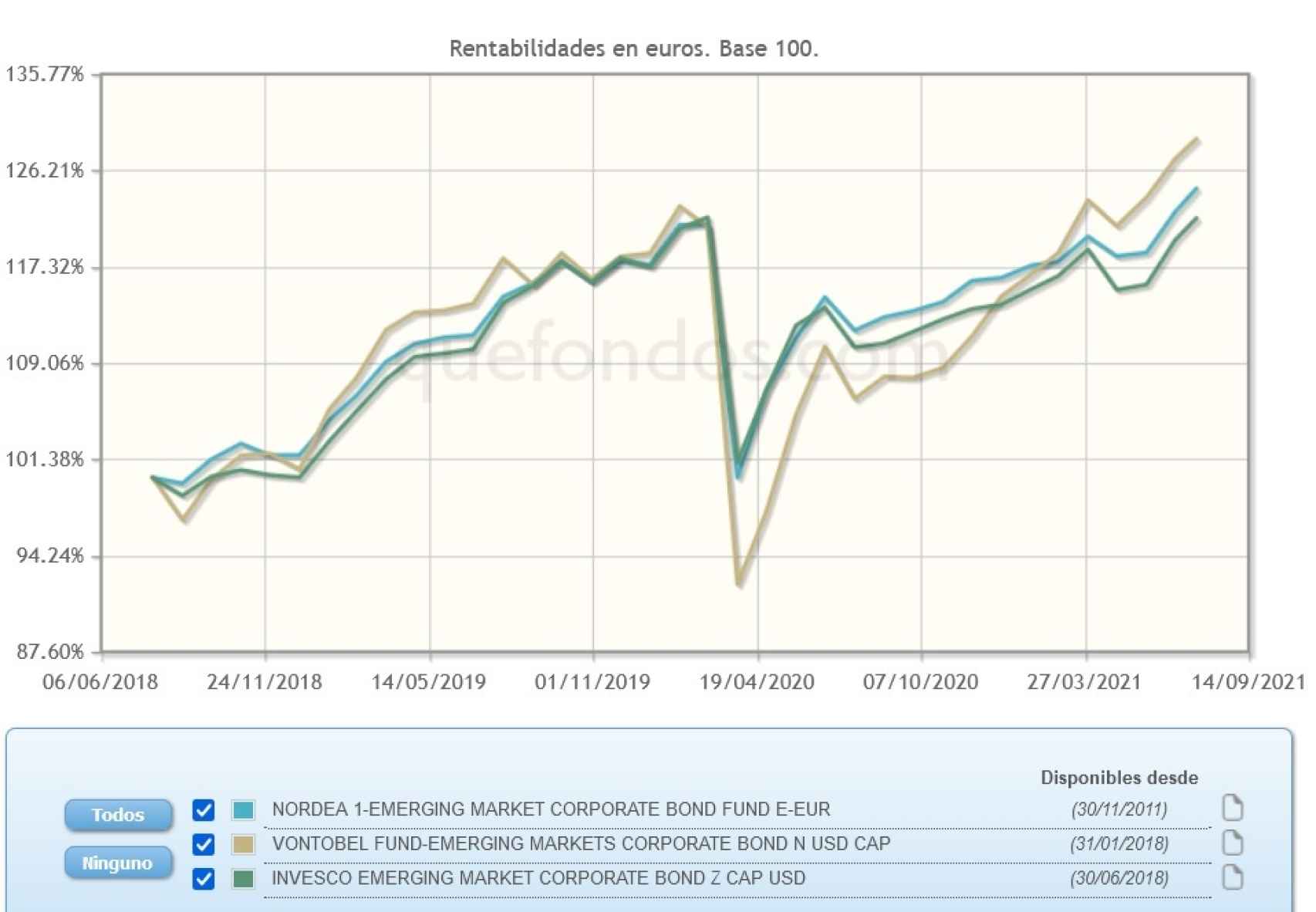

La categoría VDOS de renta fija internacional emergentes, en que se encuadran los fondos que invierten su cartera en deuda de estos mercados, obtiene una rentabilidad media en el año del 0,9%. Una selección de emisiones corporativas de esta categoría, con calificación de cinco estrellas de VDOS y aportación mínima de hasta 6.000 euros, identifica algunos fondos con resultados superiores.

Líderes por rentabilidad

El más rentable de este grupo desde enero es Vontobel Fund - Emerging Markets Corporate Bond con una revalorización del 12,7% en su clase N de capitalización en dólares. A un año obtiene una rentabilidad del 19,9%, con un dato de volatilidad del 7,8%.

Con el objetivo de generar los mejores rendimientos de inversión posibles en un ciclo económico completo, respetando la diversificación del riesgo, el fondo invierte en mercados emergentes, principalmente en bonos corporativos de diferentes calidades, con vencimientos distintos y denominadas en diversas divisas fuertes. Su gestión se centra en la optimización de diferenciales y oportunidades de inversión descorrelacionadas para un nivel de riesgo determinado.

Entre sus mayores posiciones encontramos las emisiones 10,5% Petra Dmnds US 08/03/2026 Senior (1,70%), 6,375% Hunt Oil Peru 01/06/2028 Reg-S Senior (1,60%), 6,25% Bco Brasil Cayman Open End FRN Reg-S Junior Subordinated (1,50%), 5,625% Aero Tocumen 18/05/2036 Reg-S Senior (1,50%) y 8,875% Credivalores 27/02/2025 Reg-S Senior (1,50%).

Un 86,8% de la cartera está denominada en dólares. Sus partícipes soportan una comisión fija del 0,83% y de depósito del 0,09%.

Evolución comparativa de fondos de inversión en deuda corporativa emergente.

Un 7% es la rentabilidad obtenida en el año por la clase E en euros de Nordea 1 - Emerging Market Corporate Bond Fund. A un año se revaloriza un 9,9%, con un dato de volatilidad bastante controlado que lo sitúa en el segundo mejor grupo por este concepto, en el quintil cuatro respecto al resto de fondos de su categoría.

Se propone como objetivo proporcionar a los accionistas un crecimiento de la inversión a medio y largo plazo y, al mismo tiempo, obtener una rentabilidad superior a la del mercado, invirtiendo principalmente en bonos corporativos de mercados emergentes denominados en dólares. Para su gestión, toma como referencia el índice JPM CEMBI Broad Diversified USD y, según nuestros datos, integra en su gestión el análisis de factores ASG, aplicando las estrategias de exclusión e integración.

Sus mayores posiciones incluyen emisiones de Tullow Oil Plc 10,25% 15/05/2026 (1,57%), Pampa Energia SA 7,5% 24/01/2027 (1,06%), Galaxy Pipeline Assets Bidco 1,75% 30/09/2027 (1,03%), Lukoil International Finance 4,75% 02/11/2026 (0,94%) y Tecpetrol SA 4,875% 12/12/2022 (0,92%). Aplica a sus partícipes una comisión fija del 1,2%.

Denominado en dólares, la clase Z de capitalización de Invesco Emerging Market Corporate Bond se revaloriza en el año un 6,8% y un 8,8% en el último periodo anual, con un dato de volatilidad del 6,3%. El fondo se gestiona atendiendo al índice de referencia JP Morgan Corporate EMBI Broad Diversified y adopta posiciones de infraponderación y sobreponderación por países.

Entran los factores ASG

Su posicionamiento en riesgo con respecto al índice se basa en valoraciones propias de cada empresa. A la hora de determinar la composición de la cartera, se tienen en cuenta variables macroeconómicas y factores técnicos, si bien el gestor espera generar alfa principalmente mediante análisis de fundamentales y valor relativo.

Si bien el fondo no se ve expuesto a las restricciones que plantean los criterios ASG, se evalúan las cuestiones de este tipo para conocer su impacto sobre la rentabilidad de la inversión. Por zona geográfica, las mayores posiciones en su cartera corresponden a China (11,5%), Brasil (9,7%), México (9%), Turquía (5,6%) e Indonesia (4,5%).

La aportación mínima para suscribir la clase Z de capitalización en dólares de este fondo se requiere una inversión mínima de 1.500 dólares (aproximadamente 1.274 euros). Grava a sus partícipes con una comisión fija del 0,75% y de depósito del 0,01%.

La expectativa es que los mercados se vean más afectados por cuestiones estratégicas que por la recuperación cíclica en China. Si bien una recuperación en los sectores rezagados, como el consumo, debería contribuir al crecimiento, es posible que veamos vientos en contra de la continuidad de las políticas expansivas y cierto desapalancamiento.

Pandemia y recuperación

En general, puede esperarse una recuperación del crecimiento en los mercados emergentes, a pesar de la gestión desigual de la pandemia en los diferentes países. La relajación de los confinamientos y restricciones de movimiento podrían proporcionar apoyo a la deuda de los mercados emergentes en el mediano plazo.

El diferencial de crecimiento entre los mercados emergentes y los mercados desarrollados es un factor clave del atractivo relativo de estos mercados.

Por otra parte, si bien la aceleración del crecimiento tanto en EEUU como en Europa había comprimido esta relación en los últimos trimestres, es de esperar que el diferencial de crecimiento haya tocado fondo el segundo trimestre y aumente de nuevo a favor de los mercados emergentes, a medida que las economías se abran durante el tercer trimestre.

***Paula Mercado es directora de análisis de VDOS