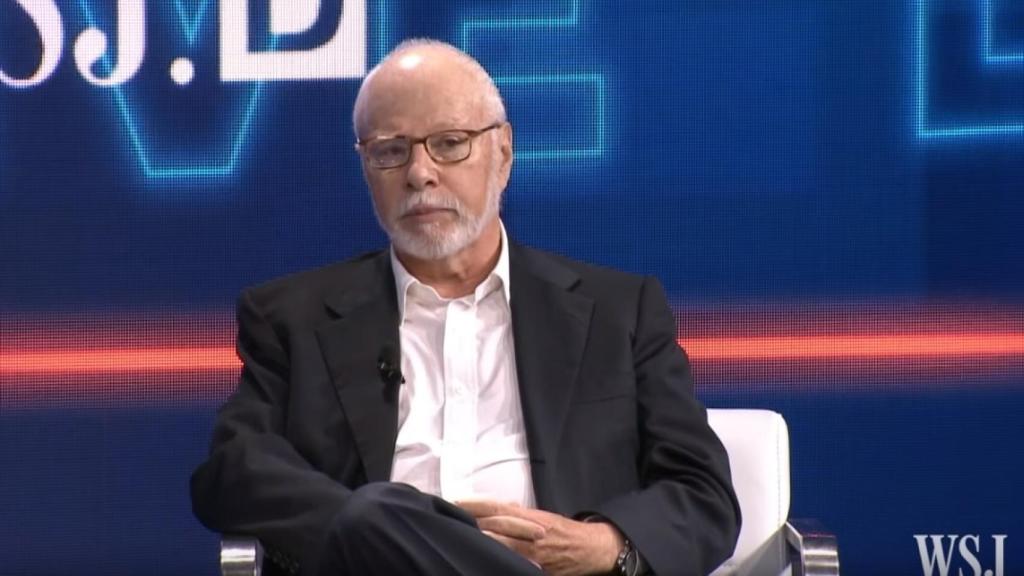

Paul Singer, fundador de Elliott, durante una entrevista.

Elliott mueve ficha en el sector ‘telco’: quiere influir en las próximas fusiones con Europa en el punto de mira

El fondo activista sigue atento a todas las oportunidades de inversión, mientras intenta cambiar la estrategia de Crown Castle.

Noticias relacionadas

Elliott vuelve a la carga. Uno de los mayores fondos de inversión del mundo y quizás el más temido, regresa a la primera línea informativa tras liderar una cruzada para que la operadora de telecomunicaciones estadounidense Crown Castle modifique radicalmente su estrategia de inversión y venda activos que el gigante inversor no considera estratégicos.

Elliott Management ha enviado una nueva carta a los gestores de de la operadora para que cambien su estrategia y vendan sus redes de fibra óptica, cuya construcción costó 11.000 millones de dólares. El fondo pide además una "revisión operativa y estratégica inmediata del negocio" y cambios en el consejo de administración.

Unos movimientos que recuerdan a la estrategia que el fondo activista suele seguir en sus negocios. En especial, en los de telecomunicaciones y tecnología, donde tiene buena parte de sus mayores activos. Hace unos meses y tras entrar en el capital de Twitter, pidió la salida del fundador Jack Dorsey por considerar que era una traba para el relanzamiento de la compañía.

El fondo busca tener un peso activo en las decisiones de las compañías donde participa, aunque sea con un capital relativamente reducido. En este caso más reciente, Elliott tiene aproximadamente 1.000 millones de dólares en acciones de Crown Castle, lo que equivale a un 1,5% del capital de la telco.

Lo cierto es que los analistas bursátiles de Wall Street apuntan a que estos movimientos de Elliott no son casuales y que detrás de esta estrategia se ciernen los primeros pasos para consolidar una estrategia mundial en el sector de cara a todas sus múltiples inversiones telco.

Movimientos en el sector

Elliott tiene acciones en Telecom Italia, AT&T, Crown Castle y se especuló con que tuvo interés en entrar en Telefónica hace dos años. La verdad es que el fondo es perfectamente consciente del terremoto de fusiones que se aproxima en el sector de cara a 2021. Y quiere ser protagonista.

De hecho, estos mismos analistas consideran que la estrategia de Elliott pasa por participar en los movimientos europeos, de los que se ha quedado fuera en los últimos meses. El fondo cree que hay mucho camino por recorrer y una gran rentabilidad en eventuales integraciones de grandes compañías europeas del sector.

KKR y Cinven se han lanzado a la compra de MásMóvil por casi 3.000 millones de euros y Telefónica fusionó sus negocios en Reino Unido con Liberty. Dos oportunidades de inversión que Elliott mira con interés y que le llevan a plantearse participar en futuros movimientos.

Todo el mercado da por hecho que se producirán nuevos movimientos en el futuro, alentados por la caída del negocio de las principales operadoras del continente y su brusca caída en bolsa.

Y es que nunca había sido tan barato para un fondo hacerse con una buena tajada de una gran teleco. Sin ir más lejos, la jornada del lunes cerró en medio de rumores de una posible opa a British Telecom (BT).

Caída en bolsa de las 'telecos'

Según SkyNews, la firma habría contratado a Goldman Sachs para actualizar su estrategia de defensa tras el desplome del precio de la acción y que ha llevado a su capitalización al margen de los 10.000 millones. Desde enero, la operadora se ha desplomado un 44%.

Dicho de otra manera, comprar un 5% de BT -al estilo de las inversiones de Elliott- costaría unos 500 millones de euros, una inversión escasa para uno de los mayores fondos del mundo con una cartera de 35.000 millones de euros.

Pero no solo BT está a tiro. Vodafone tiene un valor en bolsa de 31.300 millones, tras caer un 20% desde enero; Orange vale 26.400 millones con caídas del 24%; Deutsche Telekom vale 71.000 millones y Telefónica, 18.900 millones. El farolillo rojo lo tiene Telecom Italia que solo vale 8.000 millones en el parqué.

Precisamente su actuación en Telecom Italia define perfectamente el modus operandi de Elliott en el sector. A finales de 2018 forzó la salida del presidente ejecutivo Amos Genish y, tras hacerse con el control del consejo, situó en su lugar a Luigi Gubitosi. Todo ello pese a la oposición del mayor accionista, Vivendi, que tiene un 24% y que apoyaba al equipo gestor. Un movimiento que Elliott consiguió con solo el 8,9% del capital, pero con el apoyo del consejo.

En diciembre de 2018, desmintió que tuviese interés de entrar en Telefónica. Diferentes publicaciones en prensa advirtieron de que Elliott preparaba el desembarco y que sus intenciones eran cambiar la estrategia de la compañía ¿Interés real? Nadie nunca confirmó nada, pero lo cierto es que por esas fechas Telefónica valía 40.000 millones en bolsa y hoy tiene un valor de menos de la mitad.