Una torre eléctrica. Unsplash.

Goldman Sachs, PwC, Jones Day y Kirkland & Ellis copan el M&A del sector eléctrico

Citi, Lazard o EY también son asesores muy activos en una industria al alza.

Los bancos de inversión, las consultoras y los despachos de abogados se dan codazos por trabajar con las eléctricas, un sector al alza por el incremento del precio de la energía a causa de la guerra rusa en Ucrania y por su énfasis en la reconversión hacia un modelo económico más sostenible.

En una industria en crecimiento, pero también en plena transformación, las fusiones y adquisiciones de empresas (M&A, por sus siglas en inglés) hacen de efecto llamada a todo el ecosistema financiero y legal. Goldman Sachs, PwC, Jones Day y Kirkland & Ellis copan las operaciones corporativas de las eléctricas, según el ranking del primer trimestre publicado por GlobalData.

Goldman ha logrado su posición de liderazgo en términos de valor acumulado de las operaciones al asesorar acuerdos valorados en 10.700 millones de dólares (unos 9.700 millones de euros, aproximadamente) en los tres primeros meses.

Por su parte, PwC destaca por volumen habiendo asesorado en un total de ocho operaciones. No obstante, la situación de Goldman Sachs y PwC con respecto a las eléctricas con las que han trabajado es antagónica.

Como explica Aurojyoti Bose, analista sénior de GlobalData, si bien PwC encabeza la tabla por volumen, no figura entre los diez principales asesores por valoración “debido a su participación en acuerdos de bajo valor”.

El tamaño promedio de los acuerdos recomendados por PwC ha sido de 25,2 millones, que es mucho menor en comparación con el tamaño medio de los acuerdos de Goldman Sachs, de 3.600 millones.

Es más, Goldman es la única entidad financiera que ha superado los 10.000 millones de dólares en valor acumulado de sus acuerdos asesorados. Por número de operaciones, Goldman es noveno, con tres acuerdos en su haber.

Asesores legales

Por valoración, a Goldman Sachs le siguen Citi, con 8.505 millones, y Lazard, con 7.906 millones, según GlobalData. En el top-10 también están Bank of America, Guggenheim Partners, JPMorgan, Moelis & Company, RBC Capital Markets, Société Générale y UBS.

En cuanto al número de operaciones participadas, Ernst & Young (EY) es segunda con siete acuerdos. El resto del top-10 son Lazard, UBS, Citi, JPMorgan, KPMG, Capcora, la propia Goldman Sachs y Guggenheim Partners.

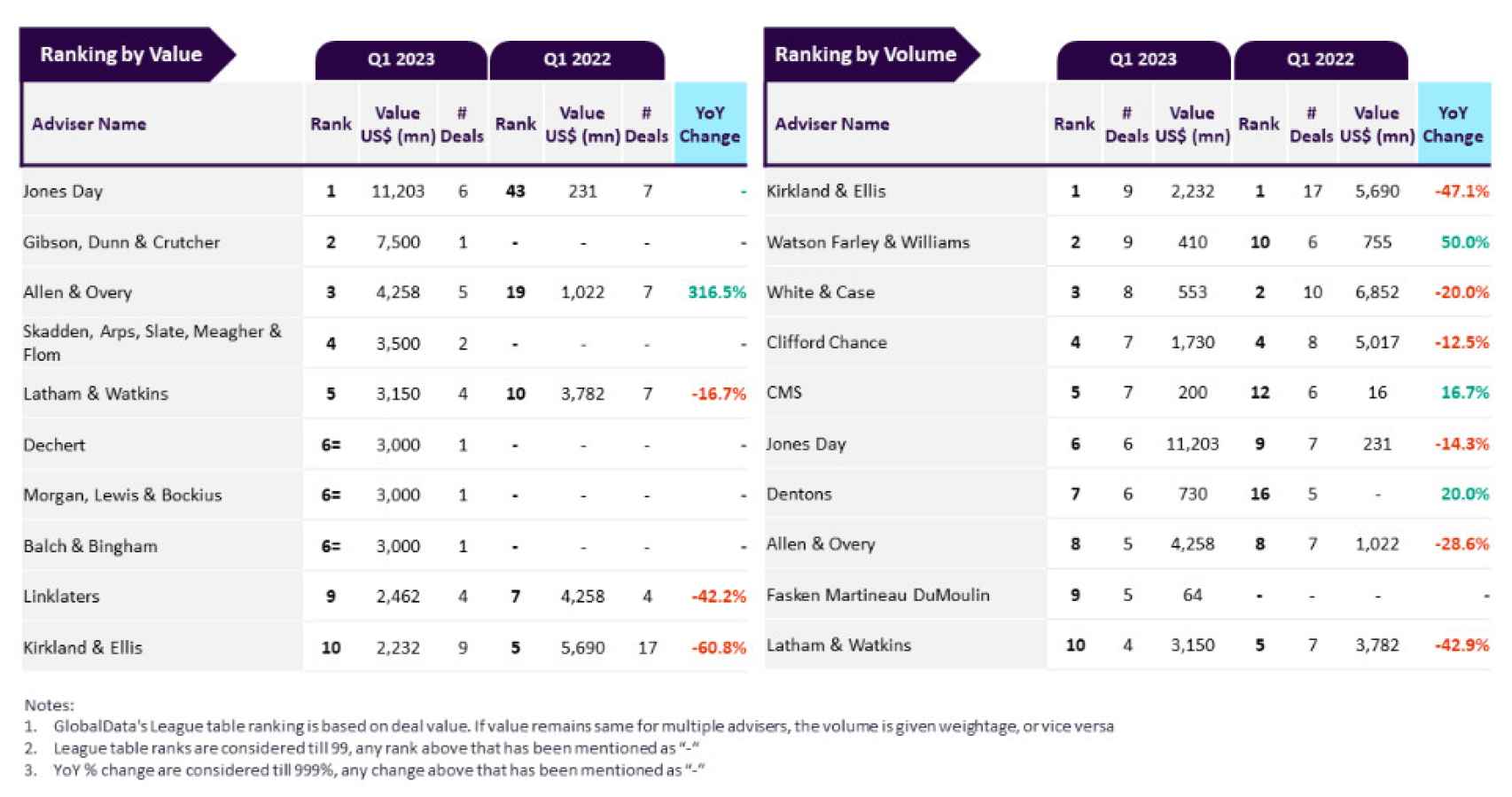

Ranking de asesores legales del M&A del sector eléctrico.

Igual (o más) de importantes son los asesores legales en este tipo de operaciones corporativas. En este particular ranking, Jones Day es quien más valoración conjunta de los acuerdos participados ha alcanzado, hasta 11.203 millones de dólares, casi 4.000 millones más que el segundo despacho, que es Gibson, Dunn & Crutcher.

Por número de acuerdos en el terreno legal sobresalen Kirkland & Ellis y Watson Farley & Williams, ambos con nueve operaciones en su contaje, si bien en el primero sus acuerdos alcanzan una valoración de 2.232 millones, frente a los 410 millones del segundo. Y un dato revelador: ninguna entidad española con alcance global logra colarse en los puestos de privilegio del listado, ni en su vertiente financiera ni en la jurídica.