“I wanna see some history 'cause now I got a reasonable economy” Sex Pistols.

La promesa de crecimiento de los bancos centrales se desvanece. La idea de que la política monetaria iba a suplir problemas estructurales era muy atractiva. Tendemos siempre a pensar que los Reyes Magos, sea el gobierno de turno o un ente muy grande y muy poderoso, como un banco central, puede resolver desequilibrios generados durante años. Y no ocurre.

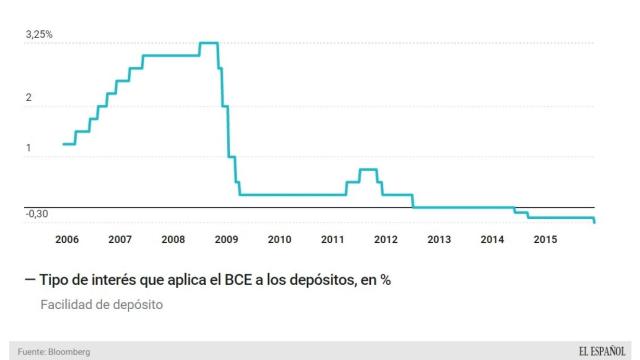

El Banco Central Europeo ha aumentado sus estímulos a 80.000 millones de euros mensuales y bajado de nuevo los tipos y el índice de sentimiento económico de la Comisión Europea (ISE) ha caído en marzo por tercer mes consecutivo hasta mínimos de más de un año. Eso sí, la inflación subyacente ha subido en marzo de 0,8% a 1%. Enhorabuena, aumentar el balance del banco central en casi 800.000 millones de euros para ver un repunte insignificante de la inflación subyacente. Y es que la represión financiera, devaluar y bajar tipos, unida a las subidas de esfuerzo fiscal, comprimen la demanda y afectan al crecimiento potencial por atacar el ahorro y el consumo a la vez. No solo no hay un problema de liquidez, ya que la liquidez excedentaria supera los 700.000 millones desde los 125.000 registrados cuando se lanzó el plan de estímulos, sino que las expectativas de crecimiento e inflación de consenso para 2016 y 2017 se han revisado a la baja, de nuevo, en marzo.

En un informe reciente, el fondo de inversión Pictet mostraba lo que llama “saturación de estímulos”. Tras más de 27 billones de dólares de expansión monetaria de los principales bancos centrales, y decenas de bajadas de tipos de interés, el mundo no solo no ha reducido su problema de endeudamiento. Lo ha aumentado. La deuda total, pública y privada, de las principales economías, ha aumentado en más de 57 billones de dólares, liderada por un aumento anual del 9% de la deuda pública. Los tipos bajos, además, han perpetuado el gasto corriente y la zombificación de sectores con sobrecapacidad.

Si analizamos la evolución de la velocidad del dinero -que mide la actividad económica-, es evidente que la trampa de la liquidez no ha generado un aumento de la inversión productiva. Incluso si usamos la cifra de inversión -capex-, según Standard and Poor´s, cayó un 10% en 2015 y no crece desde 2008. De hecho, caería a niveles de 2006 en términos reales el año que viene según sus estimaciones.

Los tipos bajos, además, han perpetuado el gasto corriente y la zombificación de sectores con sobrecapacidad

Debemos plantearnos por qué los tipos bajos y más de 26 bancos centrales llevando a cabo medidas expansivas no generan ni mejora del crecimiento global -se ha revisado a la baja todos los años desde 2009- ni inversión productiva. Las empresas saben por qué. No hay demanda de crédito solvente -al menos no en la cantidad en la que se aumenta la masa monetaria por parte de los bancos centrales- porque ellas ven las oportunidades reales en el día a día y saben que no son tantas. No hay más que ver la pobre recepción que ha tenido el famoso Plan Juncker. Ni un 5% de las cantidades estimadas se han comprometido.

La respuesta es que el problema nunca ha sido de liquidez ni de necesidad de estímulos, sino de exceso de capacidad y represión financiera. La cuestionable lógica puntual cuando se generó una anomalía por el miedo a un colapso del crédito se disipa tras ocho años de exceso monetario. Los estímulos se han convertido en perpetuos y en máquinas de generar burbujas. Mientras la rentabilidad exigida a bonos de altísimo riesgo está a mínimos de 30 años, el exceso de capacidad industrial productiva se sitúa en un 20% en los países desarrollados, pero alcanza entre un 30% y un 40% en economías aparentemente crecientes como China. Lo hemos visto en Brasil, un aumento de deuda de más de un billón de dólares desde 2010 para acabar entrando en una enorme recesión, con un decrecimiento neto del PIB real. Hoy, los países desarrollados han estimulado vía gasto en emergentes esa misma inversión en elefantes blancos improductivos que nos ha dejado estancamiento y crecimiento muy por debajo de la media en nuestros países.

El problema ante esta situación es que muchos no critican la medida, sino el método. Y ahora lo que proponen es el “helicóptero monetario” como medida “no convencional”. Es curioso, porque es la medida más convencional de la historia. Aumentar la masa monetaria para financiar a estados deficitarios y sectores endeudados para que gasten -ya que el malvado sector privado no invierte-.

Pero el sector privado no es que no invierta porque es tonto o malvado, o que los bancos no quieran prestar, están deseando hacerlo, sino porque no encuentra oportunidades suficientes, desde luego no en la cantidad aleatoria que un comité en un banco central decide. Cuando Draghi lanzó el programa de 60.000 millones de euros mensuales yo le pregunté a un miembro del BCE en la CNBC “¿Para qué? ¿Qué sectores han analizado que necesiten 720.000 millones de euros anuales de nuevo crédito?”. La respuesta, como pueden imaginar fue el silencio.

El helicóptero monetario parece una buena idea hasta que se pone en práctica

Pero… ¿No invierte? Claro que lo hace, solo que no lo hace a lo que algunos economistas llaman “ritmo normalizado”… ¿Y cuál es ese ritmo normalizado? Oh, sorpresa, el del periodo de la burbuja. El de 2004 a 2008. Porque eso es lo que queremos estimular, otra gran burbuja.

El helicóptero monetario parece una buena idea hasta que se pone en práctica. Ya que los bancos -malos, ellos- no prestan, y el sector privado no invierte, que lo haga el Estado y que se imprima para dar dinero “a las familias”. El problema es que usted no va a recibir un cheque, ya que puede decidir ahorrarlo, malvado usted, o peor, repagar deuda. Se lo gasta por usted el Estado que no tiene mejor y más detallada información sobre cuáles son las áreas donde invertir, y sin embargo sí tiene el incentivo perverso de gastar en sectores de baja productividad y obsoletos porque a) dan más oportunidades de inaugurar “cosas” y b) lo paga usted en mayores impuestos cuando se dispara el déficit. Que se dispara porque se elimina el riesgo de malgastar. No soluciona ni los problemas de productividad ni la competitividad de la economía, pero incentiva el clientelismo en sectores afines al poder.

Y es que el helicóptero monetario no deja de ser la misma subvención encubierta a los sectores endeudados e ineficientes, a costa del ahorrador y el eficiente, perpetuando la baja productividad, el clientelismo y el sobre-endeudamiento. Y, como tal, cuando se pone en marcha, se convierte en imposible de revertir. Porque es promover la mala asignación de capital, que si ya era pobre con tipos bajos es peor regando de dinero al gasto político vía elefantes blancos. La experiencia de la historia en políticas inflacionistas monetaristas muestran, unánimemente, que conducen a la estanflación.

No es que los bancos centrales se hayan quedado sin munición, es que la perdieron hace tiempo. Ya el QE2 y QE3 generaron mayores problemas de burbujas crediticias que mejoras en la economía real, y si algo funcionó en EEUU es su flexibilidad, baja bancarización y economía abierta, algo que brilla por su ausencia en Europa o Japón. Nunca ha sido cuestión de inyectar más dinero salido de la nada. El problema es de reformas estructurales, no de bazookas monetarios. Si seguimos incentivando la mala asignación de capital desde el dirigismo, conseguiremos el mismo resultado de siempre. Estancamiento y mayor deuda. Si no se recuperan las políticas de oferta, bajar impuestos para reactivar la economía y la renta disponible para mejorar el consumo, nos encaminamos a una crisis mucho más grave, puesto que no se va a poder disfrazar con gas de la risa monetario.