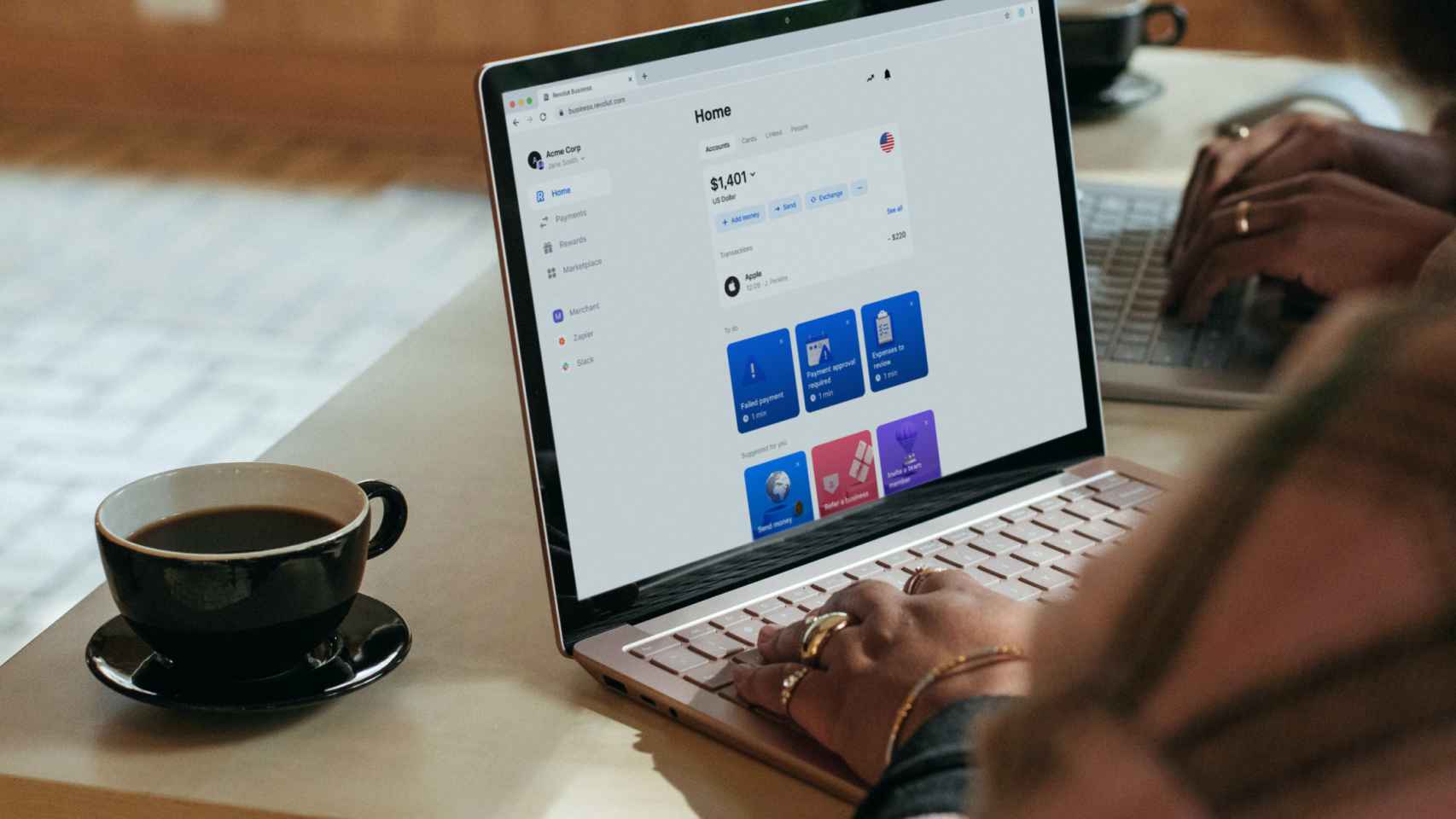

Panel de control de Revolut Business, que llega a EEUU con la petición de una licencia bancaria para la fintech

Revolut pide licencia bancaria en Estados Unidos y pone sus miras en América Latina

La británica estrena su versión Business en 50 estados para captar empresas entre su cartera de clientes, con el foco en autónomos y pymes.

22 marzo, 2021 14:58Noticias relacionadas

De tarjeta de crédito virtual a super aplicación financiera: Revolut va, paso a paso, ampliando su espacio de acción y ambición. La fintech acaba de pedir formalmente una licencia de banco, lo hace enviando la documentación necesaria a la FDIC (la Corporación Federal de Seguro de Depósitos), la entidad pública que garantiza la estabilidad y confianza en el sistema financiero de Estados Unidos.

Revolut cuenta con 15 millones de clientes en todo el mundo. Hace un año se estrenaron en Estados Unidos. El siguiente paso de su hoja de ruta es convertirse en banco y conseguir que los clientes corporativos de más crecimiento, tanto startups como pymes y autónomos opten por esta banca sin oficinas como su opción preferente.

Ron Oliveira, CEO de Revolut en Estados Unidos, explica a D+I, las ventajas que traerá este tipo de licencia: “Nos permitirá ofrecer un mayor número de productos financieros. Entre ellos, evitar descubiertos en cuenta, depósito en cuentas y préstamos”.

En enero, Revolut ya hizo un movimiento similar en Reino Unido. A finales de 2018 ya consiguió una licencia similar en Lituania, lo que les ha permitido comenzar a ofrecer servicios bancarios en Europa Central. Este movimiento en Estados Unidos llega en un momento en el que la banca tradicional pone en tela de juicio los requerimientos a los que se someten los estamentos tradicionales pero que no se aplican, en su opinión, de igual manera en las fintech.

Oliveira no se da por aludido: “Una licencia en Estados Unidos nos permitiría dar a nuestros clientes productos financieros esenciales y los servicios que podrían esperar de su bando habitual”.

Startups, pymes y autónomos en el punto de mira

En paralelo, la captación de clientes corporativos, les permite ampliar negocio y popularidad. Solo en Europa ya han superado medio millón de cuentas de negocios activas. Una de las ventajas de su servicio es que permite gestionar ambos perfiles, personal y profesional, desde la misma aplicación, con ventajas muy parecidas: paso de una moneda a otra en cuestión de minutos, emisión de tarjetas físicas y transferencias gratis a 29 monedas para poder pagar a proveedores, socios o empleados con cambio interbancario como referencia válida.

Otra ventaja que propones para las cuentas Business incluye el envío de dinero gratis e inmediato entre cuentas de negocios que estén dentro de Revolut. Las integraciones, uno de los puntos fuertes de las empresas de tecnología, se han cuidado especialmente para este lanzamiento. Cuentan con Slack o QuickBooks, un programa de contabilidad muy popular en Estados Unidos, para comunicarse directamente.

Oliveira lo enfoca como una cruzada: “Las pequeñas y medianas empresas están dejadas de lado por la banca en Estados Unidos. Queremos darles la capacidad de crecer y escalar globalmente”.

Revolut nació en 2015 con la premisa de convertirse en una nueva plataforma financiera que permite transferir, manejar y gastar dinero sin comisiones. Desde su nacimiento han conseguido más de 1.000 millones de dólares de inversión. La última valoración de la startup roza los 6.000 millones de dólares. Aunque la sede principal se encuentra en Londres, cuenta con más de 50 empleados en sus oficinas de California y Nueva York.

Educación financiera para niños

Revolut permite la compra y almacenamiento de bitcoin, pero esta no es la única moneda, también tienen Bitcoin Cash, Ethereum y LiteCoin. El directivo confirma que están en conversaciones para ampliar este abanico de opciones.

En Estados Unidos también han lanzado Revolut Junior, que incluye una tarjeta de crédito. Su finalidad es conseguir que los niños entiendan cómo funcionan las finanzas personales a una edad muy temprana, con conceptos como el interés o el ahorro. En Estados Unidos este mercado comienza a ganar interés, con Greenlight como líder. En América Latina, de momento, destaca Mozper, nacida en Y Combinator y operando ya en México con interesantes cifras de crecimiento.

América Latina, es precisamente, uno de los espacios que espera conquistar pronto, en parte con el envío de remesas entre países, con México como inicial país de pruebas.