Una mujer pasea en bicicleta en Taipei, Taiwan. Reuters

Las acciones de Taiwán han destacado por su excelente comportamiento en el año

Su renta variable se enfrenta a desafíos como un menor gasto en tecnología y la desaceleración de la actividad comercial minorista.

Noticias relacionadas

Ha sido un año volátil para la renta variable china. Después de alcanzar máximos históricos en febrero, el índice MSCI China ha perdido un 14,4% en lo que va de año, sacudido por los vientos en contra de restricciones regulatorias y revisiones de políticas, una crisis de deuda inmobiliaria, la desaceleración económica global, confinamientos y reaperturas, interrupciones de la cadena de suministro y una crisis energética. El trimestre pasado las acciones chinas registraron su peor período de tres meses desde 2015, con el MSCI China desplomándose más del 18%.

Pero el índice se ha recuperado más del 4% en octubre, consecuencia de las señales que Beijing está dando en cuanto a que trata de lograr un equilibrio entre estabilizar el crecimiento y llevar a cabo ajustes estructurales. A pesar de este buen comportamiento reciente, los vientos de cola han conseguido frenar la rentabilidad media de la categoría VDOS de fondos de Renta Variable Internacional China, que no consigue situarse en terreno positivo desde el pasado enero, retrocediendo un 0,16%.

Pero sí que podemos encontrar fondos con un comportamiento extraordinariamente positivo dentro de esta categoría: los que invierten en valores de Taiwán, un pequeño estado insular al este de China y sede de uno de los mayores fabricantes de semiconductores del mundo, Taiwan Semiconductor Manufacturing Co. (TSMC).

RVI CHINA a fecha de 1 noviembre 2021. VDOS

Se ha hecho una selección de los fondos de Renta Variable Internacional China que, contando con la calificación de cinco y cuatro estrellas de VDOS, requieren una inversión mínima de hasta 6.000 euros.

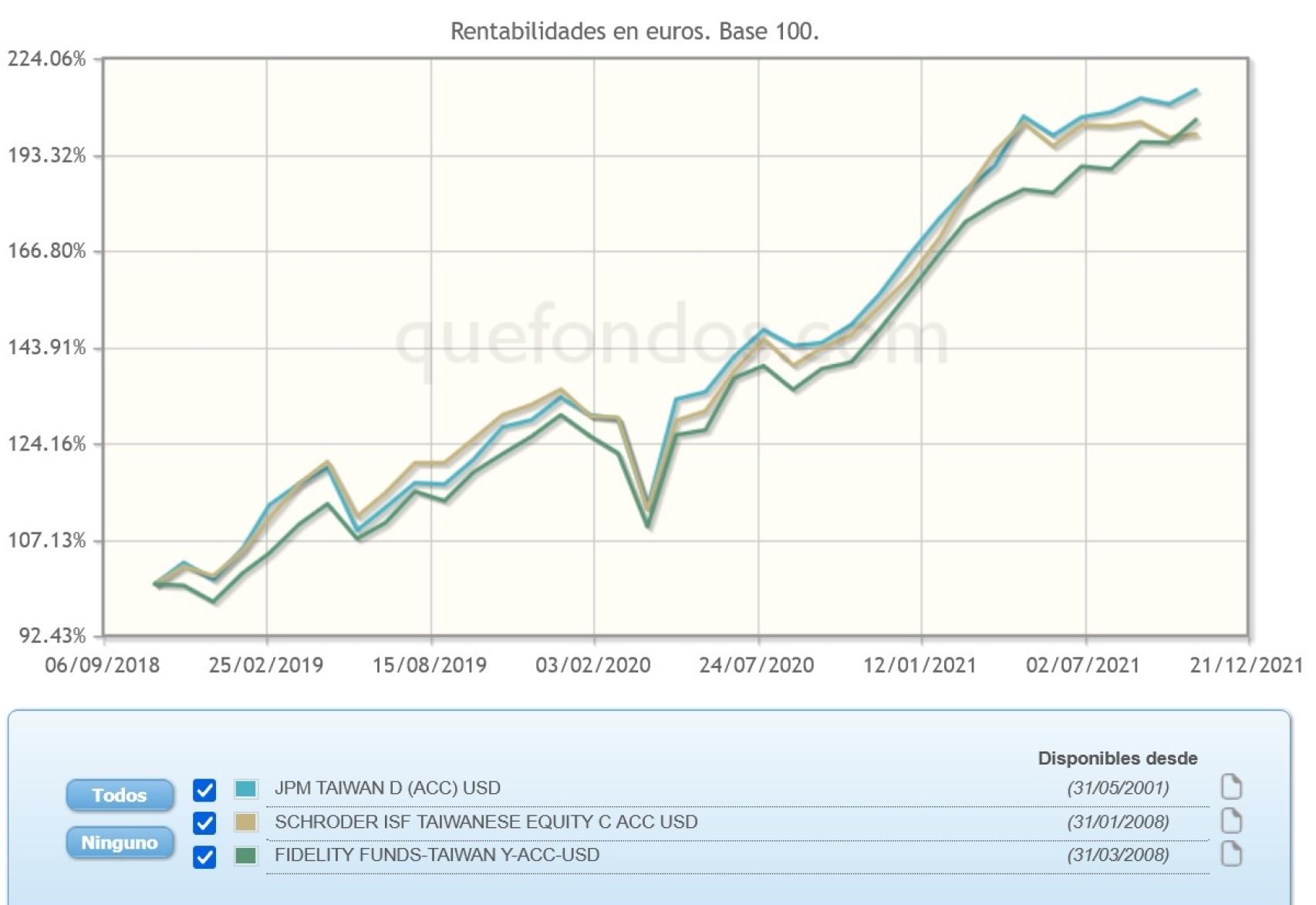

De esta selección, el más rentable es FIDELITY FUNDS-TAIWAN, revalorizándose un 30,28% en el año en su clase Y de acumulación en euros y un 44,61% en el último periodo anual, con un reducido coste por volatilidad de 8,6%, situándose por tal concepto entre los mejores de su categoría, en el quintil cinco.

El objetivo de la gestora es mantener una cartera concentrada con un nivel relativamente alto de dinero activo, centrándose en valores con un perfil de rentabilidad elevada y capacidad de ofrecer un crecimiento sostenible a largo plazo. En su opinión, los mercados tienden a subestimar o sobreestimar el impacto de los cambios, creando oportunidades de inversión en negocios que ella conoce bien.

El tamaño de las posiciones se basa en factores concretos del valor y en la evaluación del nivel de riesgo de la cartera, por lo que es probable que la cartera ofrezca un flujo de efectivo más estable y un mejor perfil de incremento de las ganancias, así como un menor riesgo de balance, en comparación con el mercado en general. Aunque una cartera de tan alta calidad también puede ser más cara en comparación con el mercado en general.

Incluye entre sus mayores posiciones acciones de Taiwan Semiconductor Mfg Co Ltd (9,70%), Mediatek Inc (9,40%), Hon Hai Precision Industry Co Ltd (7,40%), E Sun Finl Hldgs Co Ltd (7,30%) y Silergy Corp (5,50%). La inversión mínima requerida para invertir en la clase Y de acumulación en dólares de este fondo es de 2.500 dólares (aproximadamente 2.162 euros), aplicando a sus partícipes una comisión fija de 0,8% y de depósito de 0,35%.

El segundo más rentable en el año (28,80%) de esta selección es el fondo JPM TAIWAN en su clase D de acumulación en dólares. A un año, obtiene una rentabilidad de 41,59% y una volatilidad de 10,59%, situándose también entre los menos volátiles de su categoría por este concepto, en el quintil cinco.

Su objetivo es proporcionar un crecimiento del capital a largo plazo invirtiendo como mínimo el 67% del patrimonio en títulos de renta variable de compañías (incluidas compañías de pequeña capitalización) domiciliadas o que desarrollen la mayor parte de su actividad económica en Taiwán.

Este fondo tiene en cuenta factores medioambientales, sociales y de gobierno corporativo (ASG), sustanciales desde el punto de vista financiero, en los análisis y las decisiones de inversión, con el objetivo de potenciar la rentabilidad financiera ajustada por el riesgo a largo plazo. Toma como referencia de gestión el índice MSCI Taiwan 10/40 (Total Return Net). incluyendo entre sus mayores posiciones acciones de Taiwan Semiconductor (9,7%), United Microelectronics (8,1%), MediaTek (5,30%), la financiera Chailease (4,60%) y Unimicron Technology (4,60%). La suscripción de la clase D de acumulación en dólares del fondo requiere una inversión mínima de 5.000 dólares (aproximadamente 4.324 euros), aplicando a sus partícipes una comisión fija de 1,5%.

Un 24,51% es la rentabilidad obtenida desde enero por la clase C de acumulación en dólares de SCHRODER ISF TAIWANESE EQUITY. A un año su rentabilidad es del 30,61% con una volatilidad del 12,15%, posicionándose asímismo entre los mejores por este concepto, en el quintil cinco. Tiene como objetivo proporcionar un crecimiento de capital superior al índice TAIEX Total Return, después de comisiones, durante un período de tres a cinco años, mediante la inversión de al menos dos tercios de sus activos en empresas taiwanesas.

El fondo se gestiona activamente. Sus mayores posiciones corresponden a acciones de Taiwan Semiconductor Manufacturing Co Ltd (9,51%), MediaTek Inc (6,75%), Formosa Plastics Corp (4,71%), Asustek Computer Inc (4,17%) y Hon Hai Precision Industry Co Ltd (3,61%). Su comisión fija es del 1% y del 0,30% la de depósito, siendo necesaria una aportación mínima de 1.000 dólares (aproximadamente 864 euros) para suscribir la clase C de acumulación en dólares de este fondo.

La situación entre Taiwán y China continúa siendo tensa, con China aplicando una presión creciente sobre la isla. Además, la renta variable de Taiwán se enfrenta a desafíos como un menor gasto en tecnología y la desaceleración de la actividad comercial minorista.

Sin embargo, parece que lo peor ha pasado para las acciones de MSCI China. La dirección del mercado en el futuro dependerá de cuánto se modere el crecimiento adicional frente a la rapidez con que se implementen las políticas de apoyo. Para el último trimestre, la estimación es que el crecimiento económico de China se desacelere por debajo del 5%, desde el 12,7% en el primero y el 4,9% en el tercero, incluso aunque las autoridades comiencen a aplicar sus medidas de apoyo. Por lo tanto, la volatilidad del mercado a corto plazo puede seguir siendo alta, pero el MSCI China podría ofrecer rendimientos medios de un dígito para el resto de 2021.

***Paula Mercado es directora de análisis de VDOS