“Sí, vemos oportunidades en España”. Así de tajante se muestra Juan López Carretero, responsable de M&A Digital de BBVA. La entidad todavía está digiriendo la compra del 29,5% del capital de Atom Digital, el primer banco 100% móvil de Reino Unido, en una operación en la que ha invertido 45 millones de libras (algo más de 66 millones de euros). Sin embargo, el banco no quiere pararse aquí y ya mira al futuro: “Hacemos seguimiento constante de muchas empresas”, indica Carretero.

El responsable de fusiones y adquisiciones de la entidad asegura que BBVA sigue sondeando el mercado en busca de operaciones corporativas que puedan ser útiles para la compañía e indica que su próximo destino podría estar en España. “Están pasando cosas muy interesantes y muy rápidamente en el país”, subraya en conversación con EL ESPAÑOL.

En este tiempo han analizado más de cien compañías para decidir sus compras. "Muchas reuniones han tenido lugar en España", recuerda. Sin embargo, reconoce que frente a otros polos importantes como Reino Unido o Estados Unidos, España aún tiene mucho camino por delante. Él resalta los préstamos entre particulares (p2p) como una de las áreas con más desarrollo.

Tres compras destacadas

El banco cuenta con dos vías para invertir en compañías tecnológicas. Una de ellas es a través de su departamento de adquisiciones y fusiones digitales. Y tienen dos motivaciones concretas: investigar en negocios emergentes en el sector de las finanzas o mejorar una tecnología deficiente en la infraestructura de la entidad. En los últimos dos años se han cerrado tres grandes compras. La primera destacada fue la norteamericana Simple, dedicada a la banca online. Fue adquirida al comienzo de 2014 por 117 millones de dólares -85 millones al cambio de aquel momento-.

Unos meses más tarde Madiva se convertía en la única startup con sello español que era adquirida por el banco. La compañía, especializada en servicios basados en ‘big data’ y computación en la nube, se incorporaba a la división de analítica de datos. La última adquisición hay que localizarla en el mes de abril de este año. BBVA compraba a la compañía californiana de diseño Spring Studio, especializada en experiencia de usuario. Las dos incursiones en el ecosistema digital norteamericano no se hicieron desde la matriz del banco, sino que todas ellas fueron completadas a través de la filial estadounidense Compass Bank.

Inversiones de capital riesgo

La otra vía de inversión del banco es el capital riesgo. Hace casi dos años lanzó un fondo de inversión en startups con sede en Estados Unidos. La dotación: 100 millones de euros. El objetivo: rastrear entre las compañías del sector fintech para descubrir posibles inversiones. Una forma de ‘tantear’ un segmento que, en palabras del propio responsable de adquisiciones y fusiones digitales del banco, Juan López, “es tanto una amenaza como una oportunidad”.

El portfolio del fondo tiene compañías de todos los segmentos. En pagos móviles, como; en bitcoin (criptomonedas) como la plataforma Coinbase; facturación y pagos en la nube, con Taulia, o la firma digital con Docusign. También ha inyectado capital en el fondo y aceleradora de Silicon Valley 500Startups.

Dos visiones ante la ola de innovación

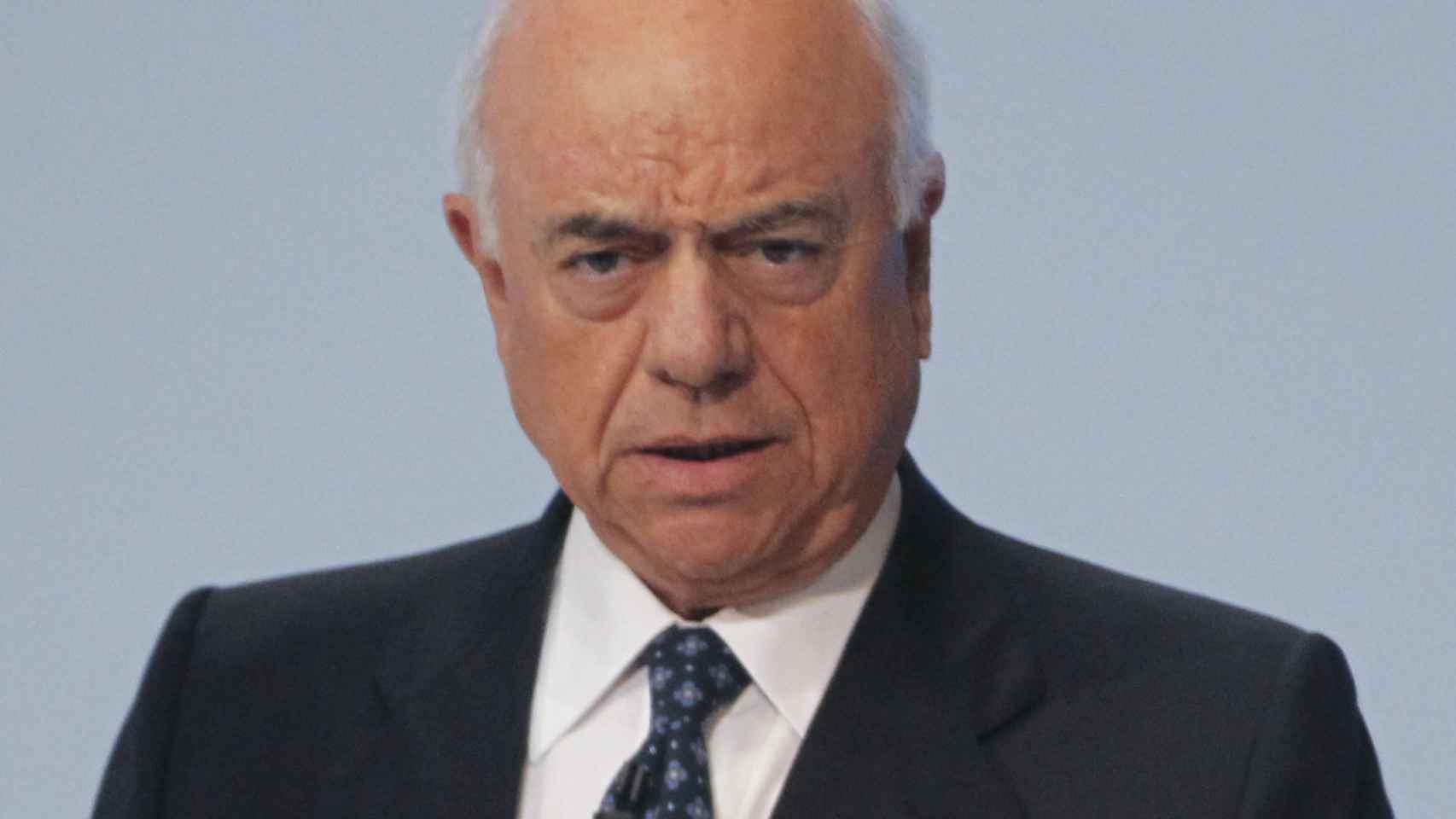

“Estamos construyendo el mejor banco digital del siglo XXI”. Es el deseo que ha expresado en numerosas ocasiones el presidente del BBVA, Francisco González. La entidad quiere, al menos sobre el papel, competir ‘cara a cara’ con las nuevas startups del sector ‘fintech’. Una posición que contrasta con la del otro gran banco español, el Santander, que planta la defensa de su negocio sobre los pilares del tamaño de la entidad y sus valores de “responsabilidad, flexibilidad y rentabilidad”, indicó el miércoles la presidenta del Santander, Ana Botín, durante la VIII Conferencia Internacional de Banca organizada por la entidad.

Debemos abordar los retos y las consecuencias del too-big-to-fail, al tiempo que competimos con startups que no son objeto de atención de los reguladores

“Debemos abordar los retos y las consecuencias del ‘too-big-to-fail’ (el Santander es el único banco español considerado a nivel mundial demasiado grande para caer), al tiempo que competimos con startups que no son objeto de atención de los reguladores”, dejó como recado la presidenta del banco más grande de España.

“En realidad lo que está ocurriendo es que empresas que no son bancos están haciendo algunas de las cosas que hacemos los bancos”, aseguró Botín. Pese a la competencia que surge desde el flanco de las compañías más pequeñas y eficientes, asegura que el futuro para la entidad es positivo, ya que pueden "liderar porque tenemos la confianza de nuestros clientes; podemos aportar valor de manera única”. En definitiva, que “la economía mundial necesita un ecosistema diverso, con bancos grandes y pequeños, globales y locales, con modelos de negocio, estructuras de financiación y bases de clientes diferentes”.

BBVA y Santander también tienen un discurso diferente en cuanto al tratamiento del Big Data, esto es, el análisis de los grandes volúmenes de cifras de los clientes que manejan las entidades. González defendió el uso del Big Data para poder ofrecer al cliente productos y servicios “adaptados a las necesidades y expectativas de cada cliente”.

Por su parte, la presidenta del Santander indicó el jueves que “incluso con Big Data, creemos que todo el mundo merece ser tratado como un individuo, con respeto; no sólo como un número”. En cualquier caso, las dos entidades están invirtiendo en esta nueva tecnología. BBVA a través de una compañía especializada en el sector, BBVA Data & Analytics y Santander colaborando con la Universidad Carlos III de Madrid en el Instituto Mixto de Investigación en Big Data Financiero.