Planta de energía solar en Sanlucar la Mayor (Sevilla) en 2007 Getty Images

Así es la discreta fortuna que rescatará Abengoa tras cuatro años de agonía

Gestamp, controlada por la familia Riberas, salvará Abengoa gracias a la potencia de su empresa de componentes de automóvil.

Noticias relacionadas

La familia Riberas, a través de su sociedad Corporación Gestamp, se ha autoconcedido el papel de caballero blanco que salvará Abengoa. Cuenta, previsiblemente, con el beneplácito de la banca que, en los últimos meses, había colocado al grupo andaluz al borde del abismo.

Los Riberas controlan un grupo empresarial que abarca desde el acero a las renovables pero que, sobre todo, se ha construido gracias al negocio de los componentes de automóviles, del que es uno de los principales actores del mundo.

Ahora, gracias a su desembarco en Abengoa afrontan un cambio de estrategia en varios sentidos. Por un lado, en lo mediático, dado que esta operación supone su gran salto. Hasta ahora, pese a ser la séptima fortuna de España, habían apostado por un perfil bajo, discreto.

Sin embargo, Abengoa es una de las grandes del selectivo Ibex 35, al que se aproximan a golpe de talonario. Una empresa que lleva meses en el ojo del huracán debido a su elevada deuda, a los cambios en su equipo directivo y a sus vaivenes accionariales.

De vuelta a la energía ‘verde’

Por otro lado, esta operación es un cambio en su estrategia empresarial. En los últimos meses, los Riberas habían ido dando pasos para reducir su peso en el sector de las energías verdes. Este mismo verano vendieron el 80% de su empresa de energía solar al gigante de la inversión KKR.

Meses antes, en febrero, colocaron el cartel de ‘se vende’ a todo su negocio renovable. La operación no llegó a ningún puerto, pero sobre la mesa llegó a estar, incluso, la salida a bolsa de esta actividad. Ahora, el parqué, dependiendo de las derivadas de la operación, podría estar más cerca.

Pero la entrada en el grupo energético andaluz, del que serán su principal socio de referencia, no se hará a través de la división renovable, sino mediante su sociedad acerera, Gonvarri, donde los Riberas cuentan con un socio clave: Arcelor Mittal. Gonvarri será la que inyecte cerca de 250 millones de euros para controlar el 28% de Abengoa una vez se concrete la operación, dado que aún está una fase inicial.

Una fortuna sobre chasis y puertas

La fortuna de la familia Riberas alcanza los 3.200 millones de euros, según la última lista que elabora la edición española de Forbes, publicada la pasada semana. De ellos, la revista destaca, sobre todo, que Gestamp es un grupo “cada vez más internacional y diversificado” y cuyo “imperio no deja de crecer”.

Es cada vez más internacional gracias a su brazo Gestamp Automoción, que está presente en más de 20 países y cuya plantilla supera las 30.000 personas. Esa es, la principal pata de su negocio de los Riberas: los componentes de automóvil, con los que facturan 6.200 millones de euros.

Gestamp fabrica desde componentes de la carrocería (como capós, techos o puertas) a piezas del chasis o frenos de mano. Y lo hace para casi todos los grandes del sector, como Volkswagen, Renault-Nissan, Peugeot-Citroën, Daimler, General Motors o BMW. En total, suma 93 centros de producción, según su última memoria de sostenibilidad.

Cuatro años de agonía

Más allá de la entrada de Gonvarri en su accionariado, la carrera contra el reloj de Abengoa se ha visto marcada por los tiempos que ha marcado la banca en las negociaciones. Grupos como HSBC, Santander, Credit Agricole o Caixabank son los principales afectados en el caso de que la empresa no hubiese sido capaz de salir adelante, es decir, repagar sus deudas y seguir gestionando aquellos proyectos de energías renovables que ha desarrollado con otros coinversores como acompañantes.

Cuando los vientos soplaban a favor de las energías renovables, y las primas públicas a la generación eléctrica manaban sin interrupción, la sevillana Abengoa sembró inversiones en solar, termosolar y biocombustibles. La exposición de la banca europea a los proyectos iniciados por Abengoa se eleva hasta los 20.000 millones de euros, según datos de Reuters.

Pero con el tiempo ha madurado mejor la eólica, cuyo proceso de repotenciación tecnológica ha llevado a los fabricantes a generar máquinas de 5Mw de forma habitual, frente a los 1Mw que se veían diez años atrás. Ha pasado tres cuartos de lo mismo con la fotovoltaica, cuya tecnología ha evolucionado lo suficiente como para no necesitar tanto el calor del sol como la luz. Por eso Alemania, por ejemplo, multiplica por ocho la capacidad de España en generar electricidad fotovoltaica.

Cuatro años de presión bajista en bolsa.

Todo por reducir la deuda

En el marco de las fiebres por las renovables, Abengoa fue una de las empresas que se embarcó en un macroproyecto en el desierto del Sahara para poblarlo con paneles solares. Fue en 2009 y se llamó Desertec. Junto a otras empresas europeas se preveía una estratosférica inversión de hasta 400.000 millones de euros para su puesta en marcha, pero en 2012, bien avanzada la crisis económica, el proyecto se quedó sin muchos de sus miembros. Abengoa apenas volvió a hablar de aquella iniciativa africana.

Son sólo algunos de los ejemplos que llevaron a Abengoa en 2011 hacia una carrera por vender activos y reducir deuda. La banca que hasta entonces le financiaba con gusto, de pronto, se asustó. El retrovisor de la compañía sevillana ofrecía una visión demoledora.

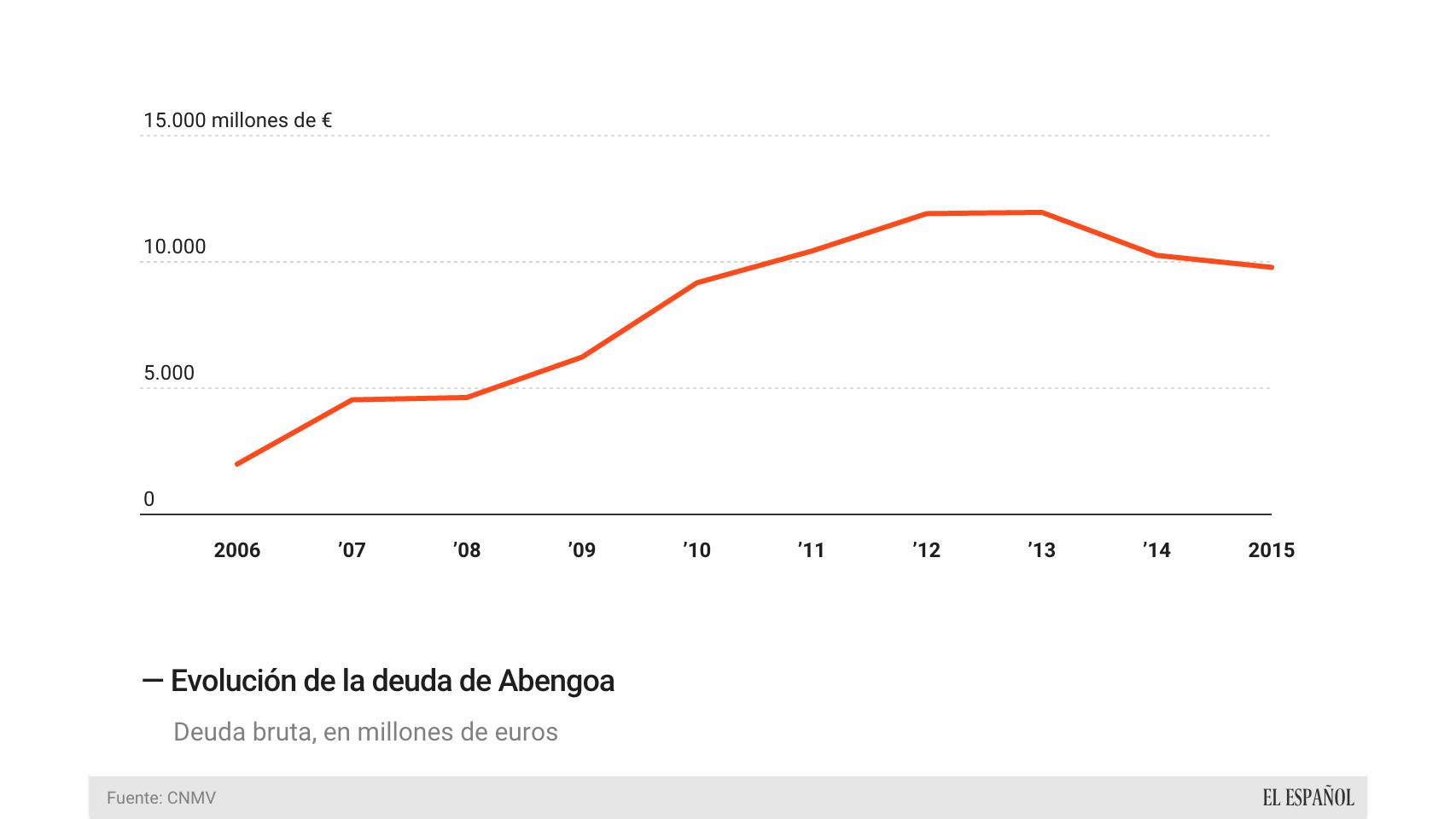

De 2006 a 2012, las obligaciones de la empresa se habían multiplicado por seis (de 2.000 a casi 12.000 millones), mientras que la rentabilidad de sus negocios perdía fuelle. En junio de 2011, Abengoa vendió la joya de la corona (su 40% en la tecnológica Telvent) a la francesa Schneider Electric por 400 millones de euros. En 2013 volvió a soltar uno de sus negocios señeros: vendió al capital riesgo Befesa por 1.000 millones.

La deuda de Abengoa.

Todo por reducir la deuda, pero no fue suficiente. En otoño de 2014, tras las dudas contables sobre la compañía, los inversores y acreedores comenzaron a cuestionarse la capacidad de la familia Benjumea para dirigir la empresa.

Tras la salida a bolsa de Abengoa Yield -una suerte de fondo que agrupaba activos renovables de la empresa-, los banqueros con Santander y HSBC a la cabeza exigieron una ampliación de capital de 650 millones de euros.

En agosto, la familia Benjumea, ante la imposibilidad de poner más dinero sobre la mesa, abrió por primera vez la puerta a perder el control del accionariado. En noviembre, lo ha perdido por completo.

La entrada de Gonvarri y Gestamp, con la familia Riberas y Arcelor detrás, supone el final de la saga familiar de los Benjumea al frente de Abengoa, cuya cotización experimentó el lunes una subida del 10% en bolsa, si bien, todavía está lejos de recuperar el terreno perdido, ya que se ha desplomado un 66% desde enero.