Carlos Slim, durante un acto de la XXVIII Reunión Plenaria de la Fundación Círculo de Montevideo.

Slim reestructura FCC: escinde Cementos Portland y el área inmobiliaria para sacarlos a Bolsa en una nueva sociedad

El administrador único de la sociedad, tasada en 1.596,5 millones de euros, será Felipe Bernabé García Pérez.

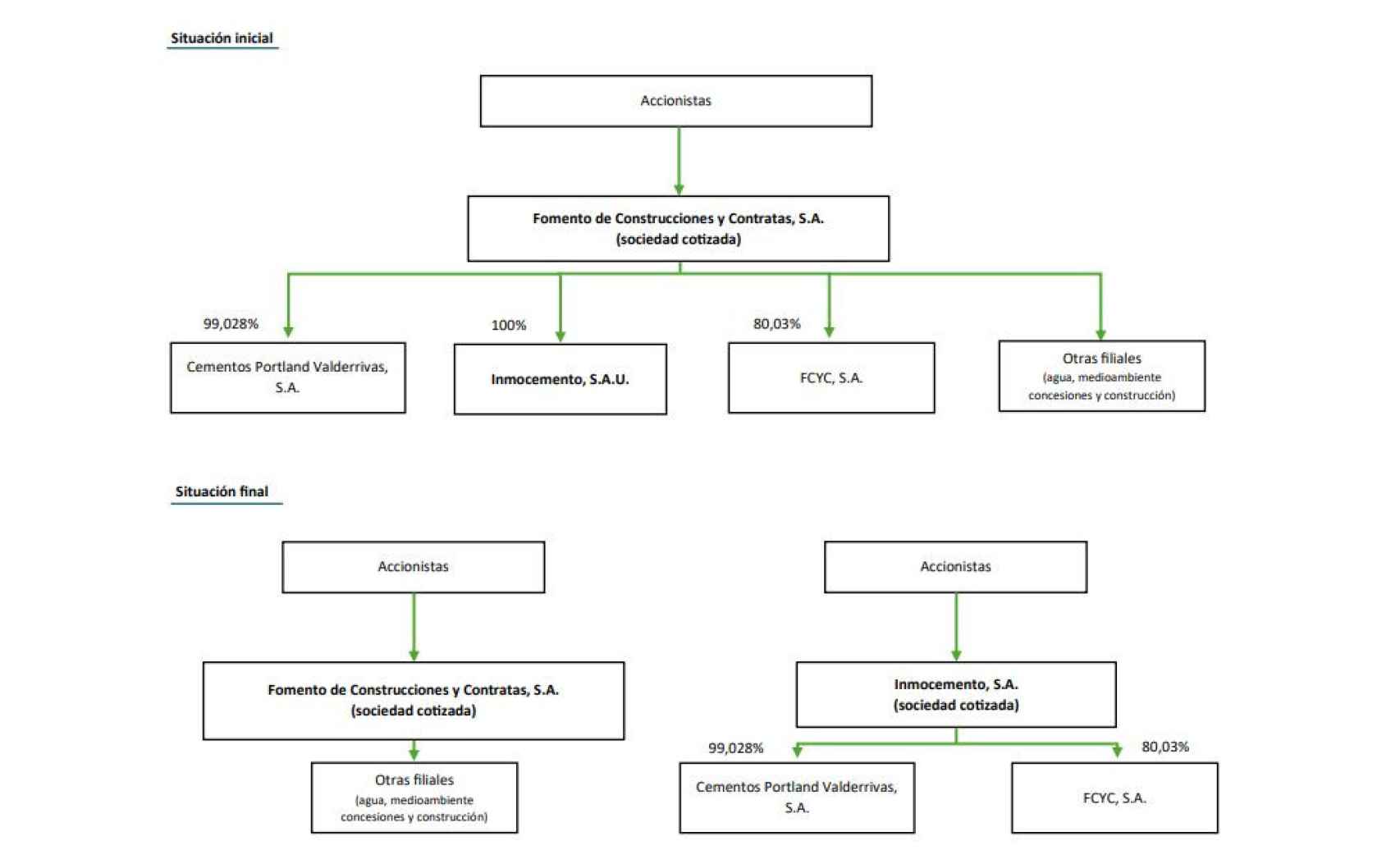

16 mayo, 2024 21:08Carlos Slim reestructura la organización de FCC. Inmocemento será la matriz de un nuevo grupo empresarial compuesto por FCYC (la unidad inmobiliaria), Cementos Portland (la división de cementos) y sus respectivas sociedades dependientes, pasando Inmocemento a cotizar separadamente de FCC.

"Con ello se persigue diferenciar la estrategia, gestión y valoración del nuevo grupo con respecto a FCC y facilitar la percepción y maximización de valor por separado de ambos grupos por los mercados", detalla la constructora en un comunicado a la Comisión Nacional del Mercado de Valores (CNMV). El administrador único de la sociedad será Felipe Bernabé García Pérez.

Esta operación está ligada a la admisión a negociación de las acciones de Inmocemento en las Bolsas de Valores de Madrid, Barcelona, Bilbao y Valencia a través del Sistema de Interconexión Bursátil (SIBE). La sociedad se creo el pasado mes de abril.

Esquema de la nueva organización de FCC. FCC

La constructora de Carlos Slim cree que el proceso de admisión a negociación podría cerrarse durante la segunda mitad de este año. El movimiento se produce en un momento en el que el magnate mexicano está aumentando su participación en Realia y Metrovacesa.

A los accionistas de FCC se les asignará, en unidad de acto a la ejecución de la escisión parcial, un número de acciones emitidas por Inmocemento idéntico al número de acciones de que sean titulares en FCC, a través de la ampliación de capital que llevará a cabo Inmocemento en el marco de la escisión parcial.

[FCC gana 105 millones de euros hasta marzo, un 8% más que en 2023]

Con motivo de la escisión parcial, FCC reducirá sus reservas de libre disposición por el importe total del nominal y prima de emisión de la ampliación de capital social de Inmocemento, que ascenderá a 1.596,5 millones de euros. Es decir, FCC tasa la nueva sociedad en el esta cantidad.

"Asimismo, los accionistas de FCC mantendrán la plena liquidez tanto de sus acciones de FCC como de las de Inmocemento, en la medida en que las mismas cotizarán independientemente, lo que aportará a los accionistas una mayor flexibilidad en la gestión de su inversión, a la vez que se facilita también a los mercados en general el poder invertir separadamente en los dos grupos resultantes de la Escisión Parcial", explica la empresa.

Dividendo

En el mismo escrito, FCC ha anunciado que llevará a su junta general ordinaria de accionistas, que se celebrará el próximo 27 de junio en primera convocatoria o el 28 de junio en segunda convocatoria, el reparto de un dividendo flexible de más de 283,4 millones de euros, equivalentes a un importe por acción de 0,65 euros, informa Europa Press.

Este dividendo podrá repartirse mediante el ofrecimiento de acciones liberadas de nueva emisión de la compañía a todos los accionistas de FCC, lo que se instrumentaría a través del correspondiente aumento de capital. O, en su caso, la obtención de efectivo por medio de la transmisión de los derechos de asignación gratuita que éstos reciban por las acciones de las que sean titulares, a un precio fijo garantizado de 0,65 euros por derecho.