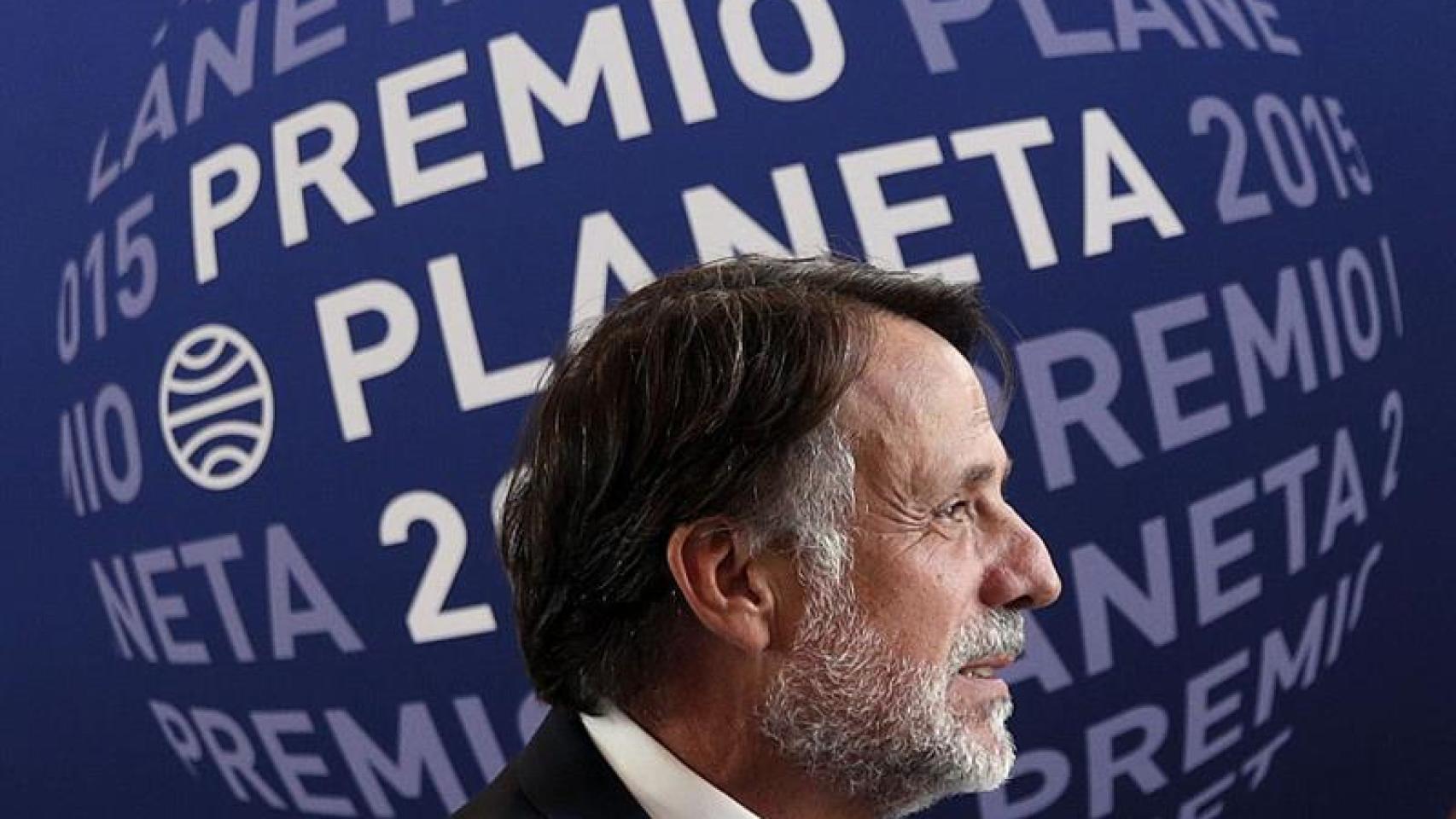

El presidente del grupo Planeta, José Creuheras, junto a Carmen Posadas y Rosa Regàs, miembros del jurado. EFE

La cara oculta de Planeta: ingresos bajo sospecha y una deuda bancaria de 1.200 millones de euros

Al 31 de diciembre de 2015, la deuda a largo plazo del grupo rozó los 1.500 millones de euros, cien veces más que su beneficio neto.

Noticias relacionadas

- Mauricio Casals, el rey de El Principito, y otro fracaso de la I+D

- Dolset declara que sus socios rusos pagaban comisiones al hijo del ministro del Interior de Putin

- Casals consiguió para los Dolset 16 millones de euros en ayudas que eran incompatibles

- Planeta tendrá que dejar caer a Casals si quiere personase como perjudicado contra Dolset

- Planeta y Atresmedia cierran filas con Casals por la posible responsabilidad de José Creuheras

- ‘La Razón’ de Casals mantuvo su publicidad con Rajoy mientras sus rivales se hundían

- La Policía se incauta de correos de Casals en busca de sus vínculos con cargos del Gobierno

- ¿Limpiará Planeta sus establos?

- Pérez Dolset dice que pagó 2,1 millones a 'La Razón' a cambio de la influencia política de Casals

No es oro todo lo que reluce en el grupo Planeta. Durante la última semana el dueño de Editorial Planeta, Antena 3, La Sexta y La Razón, se ha visto implicado en la Operación Hanta, que investiga a los dueños de Zed Worldwide (ZED) por insolvencia punible y al consejero de Atresmedia en representación de Planeta, Mauricio Casals, por supuesto tráfico de influencias en la concesión de subvenciones públicas por valor de 70 millones de euros a Zed y el desvío de 2,1 millones de euros a La Razón.

Según Javier Pérez Dolset, Mauricio Casals actuaba en nombre de Planeta y que "todas las labores de obtención de financiación pública para sus empresas se realizaron bajo el asesoramiento del grupo Planeta" -propietaria del 20% de Zed- lo que implica directamente a la compañía editora.

Esta investigación además pone en cuestión la vía de obtención de ingresos de la compañía dirigida por José Creuheras. Si Casals intercedió para conseguir financiación para Zed a nombre de Planeta en una de sus empresas participadas, podría haberlo hecho lo mismo para el resto de las empresas del holding como Antena 3, La Sexta, La Razón o la serie de editoriales de libros que posee.

Planeta lidera la facturación publicitaria

En el caso de La Razón, ya sabemos que fue el que menos perdió inversión publicitaria y el que más cuota publicitaria ganó durante el gobierno de Mariano Rajoy, gracias a que la publicidad institucional amortiguó la caída de la publicidad de empresas privadas.

Planeta Corporación es probablemente el conglomerado de medios español de mayor facturación con 2.363 millones de euros durante 2015, último ejercicio consolidado remitido por la compañía al Registro Mercantil. Es además el grupo que más factura por publicidad, con unos mil millones anuales, según el informe de 2016 de Arcemedia, i2P, por encima de Mediaset, Prisa, Vocento y Unidad Editorial.

Mariano Rajoy, Mauricio Casals (centro) y Alberto Ruiz Gallardón.

No hay datos que desglosen esta inversión por subvenciones o financiación institucional, aunque lo cierto es que durante el último ejercicio Planeta revirtió las pérdidas de 2014 (14,9 millones de euros), hasta unos beneficios de 15,6 millones de euros en 2015, en gran parte por la mejora de su facturación, un 8% en un año.

Endeudamiento de 1.298 millones

Una facturación que sin embargo, no ha logrado mitigar el elevado endeudamiento bancario de la compañía. Planeta Corporación, holding que consolida todas las empresas del grupo propiedad de la Familia Lara, tiene un draconiano calendario de vencimientos que van desde este año y hasta 2020. En total, las deudas a corto plazo -que han vencido durante el año 2016- llegaron a 1.300 millones de euros, mientras que las de largo plazo, que vencen a partir de 2017, llegaron a los 1.490 millones.

De este último importe, la dueña de Atresmedia, La Razón o la Editorial Planeta debe pagar 24,5 millones en provisiones a largo plazo, 16,3 millones en concepto de otras deudas no comerciales y 77,3 millones en pasivos por impuesto diferido. El grueso de esta deuda a largo plazo es con la banca, a quienes se les debe 1.298 millones de euros, al cierre del 31 de diciembre de 2015, últimas cuentas disponibles en el Registro Mercantil.

¿Cómo se explica esta deuda?

Esta deuda, que es casi cien veces su beneficio neto durante 2015, se explica en cuatro factores fundamentales: la unificación de su deuda histórica en un solo crédito sindicato de más de mil millones en 2010, un préstamo de 270 millones para Atresmedia, la refinanciación de la deuda de Editis por valor de 465 millones y una nueva financiación sindicada de Planeta DeAgostini, los tres pilares de la compañía.

En 2010, Planeta Corporación firmó un contrato de financiación sindicada para unificar su deuda bancaria. La amortización del préstamo se realizaba mediante cuotas anuales según calendario prefijado y con vencimiento de diciembre de 2013, aunque el 31 de octubre de 2013 se firmó una renovación por un nuevo plazo de cinco años y con vencimiento de octubre de 2018.

El presidente del grupo Planeta, José Creuheras, durante la presentación del Premio Planeta. Efe

La Caixa, BBVA, Caja Madrid, Santander, Banco Sabadell y otras diez entidades más, españolas y extranjeras firmaron el crédito y su renovación con Morgan Stanley como asesor. Según las cuentas consolidadas de la compañía a las que ha tenido acceso EL ESPAÑOL, en virtud del contrato de préstamo Planeta tiene compromisos y garantías que entre los que se incluyen la contratación de derivados de tipo de interés, así como el cumplimiento de determinados ratios financieros.

Préstamo de 270 millones a Atresmedia

Por otro lado, Planeta DeAgostini renovó su financiación sindicada en octubre de 2013 con un plazo de cinco años (octubre de 2018) y amortizaciones parciales durante el periodo, estando también sujeta al cumplimiento de determinados ratios financieros, que según Planeta se cumplieron al 31 de diciembre de 2015.

En relación a la deuda bancaria procedente de Atresmedia (Antena 3 y La Sexta), el grupo de televisión firmó en mayo de 2015 una nueva financiación sindicada por 270 millones de euros, “cuyos fondos han sido destinados a cancelar la financiación sindicada formalizada en agosto de 2013 y a atender las necesidades corporativas generales y de tesorería”.

Del importe total, el 50% tiene forma de préstamo a cuatro años con amortizaciones parciales, y el 50% restante tiene forma de crédito con vencimiento a cuatro años. En la operación han participado ocho entidades financieras en relación habitual con Planeta Corporación.

Finalmente, Editis formalizó en noviembre de 2015 una modificación de su financiación sindicada ya existente por un plazo de 5 años (2020) y un importe de 465 millones de euros, con amortizaciones parciales durante el periodo.

En 2018 deben pagar 862,3 millones

Según el calendario contenido en el balance consolidado de 2015, al 31 de diciembre de ese año, Planeta Corporación pagó 138,7 millones a los bancos en 2016 y deberá abonar 89,8 millones en 2017; 862,3 millones en 2018; 105,4 millones en 2019 y 239,4 millones en 2020. De este calendario, diciembre de 2018 es la fecha clave con un vencimiento de más de 850 millones, un dinero que no será fácil de conseguir con el actual contexto del mercado, con una publicidad estancada en medios de comunicación y con muchas interrogantes en el mercado editorial de venta de libros.

En sus cuentas consolidadas Planeta no ve riesgos ni de liquidez, ni de crédito, ni de capital. “el grupo mantiene una política de liquidez consistente en la contratación de líneas de crédito e inversiones financieras temporales por importe suficiente para soportar las necesidades de financiación en base a las expectativas de la evolución de los ingresos”.

Respecto a los créditos indican que “ni tiene riesgo de créditos significativos ya que el periodo medio de cobro de los clientes es muy reducido en la mayor parte de las operaciones. Por otra parte, las colocaciones de tesorería o contratación de derivados se realizan con entidades de elevada solvencia”. Finalmente indican que el patrimonio neto sobre el total de endeudamiento financiero neto ha sido del 0,92 al cierre del ejercicio 2015.

La arriesgada compra de Editis

Pese a ello, en el sector existe coincidencia en que la inversión en la editorial Editis ha sido una de las más arriesgadas que ha emprendido el grupo, operación que además sigue pesando en la deuda de Planeta. La compañía compró Editis en mayo de 2008 por mil millones de euros, la operación corporativa más grande de su historia, abonando en efectivo solo 50 millones.

Meses después de se llegó a un acuerdo de refinanciación por 550 millones de euros con BNP Paribas, Calyon y Natixis a los que se sumaron Banco Sabadell, Caja Madrid, La Caixa y Banco Popular. Como explica Planeta en su balance, en noviembre de 2015 Editis modificó esta refinanciación hasta 2020 y un importe de 465 millones. La deuda del grupo se dispara en el año 2008, periodo en que Editis se incorpora a las cuentas de la matriz.

Los hijos de José Manuel Lara Bosch en una de las entregas de los Premios Planeta

El impacto de la inversión en el Sabadell

Dentro de las cuentas consolidadas de 2015 el auditor KPMG advirtió que la sociedad llevó a reservas el deterioro neto de su participación en Banco Sabadell, de 15,65 millones de euros, cuando esta “debería haber sido registrada” en la cuenta de pérdidas y ganancias. Si la contabilización final se hubiese llevado bajo las consideraciones del auditor, la empresa no hubiese logrado los beneficios de 15,6 millones computados en este ejercicio.

Pero el impacto de estos 15 millones de euros vas más allá de un apunte contable. Este dinero se refiere al deterioro de la inversión financiera del grupo en Jaipur Investment SL, a través de la cual ostenta su participación del 2,6% en Banco Sabadell, otro de los negocios recientes de Planeta y los Lara, que no han dado los réditos esperados.

Los problemas de Inversiones Hemisferio

Este deterioro está relacionado con los 300 millones de euros que los Lara provisionaron tras su inversión en el Sabadell. En 2008 compraron -a través de sus sociedades patrimoniales Inversiones Hemisferio y Jaipur Investment- el 12,45% del banco junto a Isak Andic (Mango), Joaquín Folch-Rusiñol (Pinturas Titán) y Héctor Colonques (Porcelanosa) por un valor cercano a los 1.300 millones de euros. El hundimiento de la entidad financiera en bolsa de cerca del 90% en ocho años les obligó a reconocer un deterioro equilvalente a esta cantidad.

Este movimiento ha llevado a Inversiones Hemisferio a quedarse en mínimos. En febrero de 2017 la sociedad comunicó al Registro Mercantil una reducción de capital de 79,39 millones de euros, dejando el capital actual de la patrimonial en 1,34 millones. La familia Lara utilizó esta sociedad como vehículo inversor de participaciones tan relevantes como Vueling o el Banco Sabadell, donde llegó a tener el 6%, actualmente reducido a poco más del 2%. Para reflejar la pérdida de valor de esta inversión ha tenido que reducir capital.

Entrada en 'El Periódico de Catalunya'

La última gran operación en medios de los Lara fue la entrada en El Periódico de Catalunya. En noviembre de 2014 Zeta y José Manuel Lara cerraron un principio de acuerdo para la venta del 23% de este diario a la familia Lara. No obstante, tras la muerte del presidente de Planeta en enero de 2015, sus hijos frenaron la inversión y finalmente entraron en el capital del diario con menos del 5%.

Desde el punto de vista de la rentabilidad, grupo Zeta y El Periódico no pasan por su mejor momento. El buque insignia de Zeta está inmerso en un proceso arbitral para decidir los recortes unilaterales que ha aplicado la compañía. Registró pérdidas de 1,4 millones de euros durante el ejercicio 2016, en medio de la inestabilidad de su grupo editor que renegocia su deuda de 95 millones con la banca, con un plan de recortes sobre la mesa.