Joao Paulo Da Silva, director general de SAP en España.

El jefe en España del gigante del software SAP: “La ingeniería fiscal termina pasando factura”

La compañía cierra el año 2016 por encima de los 340 millones de euros de facturación, un 10% más.

La ingeniería fiscal de las grandes multinacionales tecnológicas ha estado sobre la mesa en los últimos años. No abundan los directivos de estas compañías que hablen abiertamente sobre ello. Joao Paulo da Silva, ‘jefe’ en España del gigante alemán del software SAP, valorada en 118.000 millones de euros en bolsa, lo tiene claro: “Termina pasando factura reputacional”.

En una entrevista a EL ESPAÑOL, el director general de la filial española se muestra comprensivo con compañías que persiguen reducir su factura fiscal, pero entiende que es una estrategia “que a medio plazo puede no ser la mejor y va a pasar una factura reputacional”. SAP, cuyo centro de operaciones está en Alemania, cerró el año 2016 con una facturación superior a los 340 millones de euros, colocándose como una de las ‘subsidiarias’ que más crecen en Europa.

“La estrategia fiscal puede no ser la mejor”

Da Silva es claro cuando se le pregunta por la estructura fiscal de SAP: “Pagamos todos los impuestos en España”. Como directivo, reconoce que hay compañías que sienten que el sector público “debería tener una preocupación mayor para ser más eficiente y con eso aligerar impuestos de ciudadanos y empresas”. Pero en este punto resalta: “Tenemos una obligación social con países y personas con contribuir”. Es por eso que, según él, todos los movimientos de ingeniería fiscal “terminan pasando factura”.

Creo que la ingeniería fiscal es una estrategia que a medio plazo puede no ser la mejor porque va a pasar factura reputacional

El directivo, de origen portugués y que está al frente también del negocio en Portugal e Israel, entiende que muchas compañías “sientan la presión de cómo, dentro de la legalidad, escaparme para pagar menos impuestos”. Pero apostilla: “Creo que es una estrategia que a medio plazo puede no ser la mejor porque va a pasar factura reputacional”.

¿Cuál es la estructura fiscal de SAP?

Esas son sus palabras. Pero, ¿cuál es la estructura de SAP? La compañía tiene una filial, SAP España SA, con la que opera todo su negocio. Tiene un socio único, SAP Nederland BV, ubicada en Países Bajos. Sin embargo, según aseguran desde la empresa, esa matriz está radicada en Holanda desde hace más de una década “por una cuestión de organización interna”, al decidir que las filiales de tamaño medio no ‘colgaran’ de Alemania, sino de este otro holding.

Pese a esa estructura, la compañía factura toda su actividad y ventas en España. ¿Cómo lo hace? Paga los ‘royalties’ (derechos de explotación sobre tecnología y productos cuya propiedad intelectual están en manos de la matriz alemana) y refactura otros servicios a empresas del grupo desde aquí.

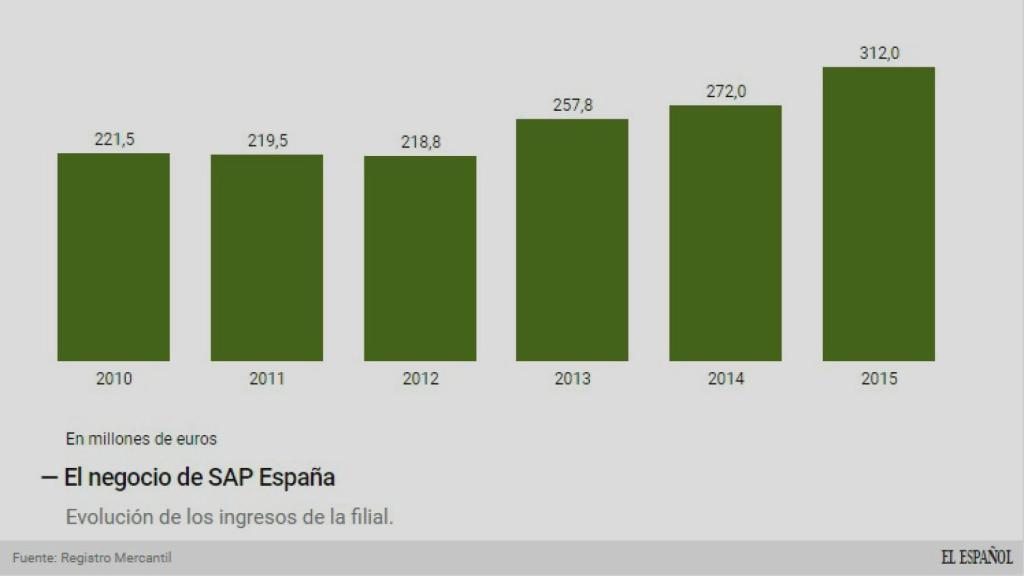

Evolución del negocio de SAP España.

¿Las cifras? En 2015, último año con cuenta de resultados presentada en el Registro, pagó 139 millones de euros por el ‘software’ que posteriormente distribuyó en España, y 15 millones de euros por servicios generales (Dirección administrativa, marketing, informática…) con un margen de beneficio del 6% sobre los costes asumidos por la matriz. Pero, según precisa en su memoria, al contar con dos centros en Barcelona y Madrid que dan servicio a otras compañías del grupo, se le refacturó esa actividad con mismo margen del 6% hasta superar los 20,3 millones de euros.

El resultado: la empresa facturó ese ejercicio un total de 312 millones de euros, lo que suponía un crecimiento del 15% respecto al ejercicio anterior. Junto a esos aprovisionamientos, más los gastos de personal y explotación, el beneficio antes de impuestos fue de 20,6 millones. El impuesto pagado: 5,6 millones, lo que supone un margen de en torno al 5% (algo por debajo de la media del sector). Pese a tener abiertos a inspección los cuatro ejercicios, no ha recibido ninguna sanción.

Crece el negocio… ¿de un dinosaurio?

Más allá de las cifras de 2015, últimas que están disponibles en el Registro Mercantil, SAP ha cerrado el pasado año con unos ingresos superiores a los 340 millones de euros, según han confirmado fuentes conocedoras de los datos. Supondría un crecimiento de alrededor del 10% respecto al año anterior.

Pese a su crecimiento, muchas compañías tecnológicas con decenas de años de historia a sus espaldas como SAP han sido señaladas como ‘dinosaurios’ que tratan de encontrar en un ecosistema mucho más cambiante que el que les vio nacer. ¿Qué dice Da Silva cuando hay quien le señala como un dinosaurio? “Siempre nos han dicho que somos unos dinosaurios, pero ya en el 98 nos lo decían y SAP ha pasado de facturar 10.000 a 23.000 millones de euros en los últimos seis años”, justifica el directivo. Y se defiende incidiendo en que se han sabido adaptar con nuevas soluciones y nuevas áreas. “Pero hay espacio para muchas compañías”, apunta.

Siempre nos han dicho que somos unos dinosaurios, pero ya en el 98 nos lo decían y SAP ha pasado de facturar 10.000 a 23.000 millones de euros en los últimos seis años

En esta adaptación, según reconoce Da Silva, ha tenido mucho que ver la explosión de los servicios ofrecidos en la nube. En este sentido, el directivo explica que esta área no ha dejado de crecer y se espera que en los próximos tres años represente en torno a un tercio de toda su facturación. Pese a ese importante crecimiento, advierte de que el mundo se dirige hacia un modelo híbrido: “Habrá compañías que tendrán procesos muy críticos para ellos por seguridad o confidencialidad y lo mantendrán en local y el resto lo llevarán a la nube”.

Tras invertir en Scytl, ¿habrá más?

En su camino, tanto SAP como el resto de empresas tecnológicas tratan de ‘pescar’ entre las ‘startups’ del sector. En el caso de la alemana, sólo ha invertido, a través de su brazo de capital riesgo, en una compañía española: Scytl. Participó en la gran ronda de 2014 donde desembolsó 30 millones de dólares, y en la última, anunciada a principios de este año.

¿Habrá una adquisición de esta o de otra compañía española? Da Silva reconoce que no tiene información, pues estas operaciones son llevadas a cabo por ese brazo inversor. Pero sí apunta que el gran foco para invertir está colocado en Estados Unidos e Israel, principalmente. “Pero dicho esto, cuando hay una oportunidad se analiza y acaba invirtiendo”.

“Que no se convierta en una burbuja”

Pese a que sólo haya ejecutado una sola inversión, Da Silva reconoce que es “optimista” con el ecosistema de startups y pequeñas empresas tecnológicas en España. Y apunta también al trabajo de grandes compañías como Mercadona, con su Lanzadera, o la propia Telefónica. Sin embargo, alerta: “Lo importante es que no se convierta en otra burbuja; mucha gente invierte con la intención de inflarlo durante dos años, venderlo y forrarse y eso es lo peor que puede pasar… Aun así, el mercado español tiene conciencia de esto”.

Lo importante es que no se convierta en otra burbuja; mucha gente invierte con la intención de inflarlo durante dos años, venderlo y forrarse y eso es lo peor que puede pasar…

Su visión sobre el negocio del ‘software’ en España es crítica con lo que en el argot se denomina ‘Desarrollo a medida’. Es decir, son compañías que plantean herramientas de ‘software’ particulares para cada uno de los clientes. “Es un error enorme”. Según él, es mucho más acertado dirigirse hacia estándares de mercado que sean más útiles para la industria. “En la industria del automóvil, todo el desarrollo de software era a medida y ahora todo es bajo estándares; en el sector bancario va a haber un impacto enorme porque se tendrá que estandarizar”.

En ese panorama, hay muchos retos. Uno de los principales, y que esta y otras compañías viven de cerca, es la digitalización de la pyme española. Estas pequeñas y medianas representan el 80% de los clientes de SAP. ¿Cómo ha evolucionado esa digitalización? “Se está avanzando aunque de forma lenta, pero se va a acelerar muchísimo”.

Con medio millar de empleados: “Es muy difícil reclutar”

Con el crecimiento del negocio de SAP ha llegado también la ampliación del equipo. Joao Silva apunta que en 2016 se sumaron 100 empleados más, tras años de caída en la plantilla. Está previsto que sume otros 75. A cierre de 2015, contaba con algo menos de 500 trabajadores con 25 nacionalidades. Se reparten en tres grandes áreas: una comercial, con la que distribuyen entre los clientes, y dos centros internacionales de soporte y de ventas en Madrid y Barcelona.

Con esta experiencia, SAP ha tenido que reclutar en un segmento, el tecnológico, con una gran competencia entre todos los gigantes. “Reclutar en España no es fácil; en nuestro mercado no hay paro y nos cuesta muchísimo fichar a gente buena”. En esa batalla por lograr el talento, donde el riesgo de ‘robo’ de profesionales es palpable, Da Silva lo tiene claro: “No nos podemos permitir el lujo de no cuidarlos”.

Sobre el país: “Nos quejamos demasiado”

Con todo, SAP ha sido una de las compañías que se posicionó respecto a la inestabilidad política vivida en los dos últimos años en España. Ahora, Da Silva es más optimista. Por un lado, cree que en España “nos quejamos por muy poco, pues la gente no se da cuenta de lo fantástico que es España como país y las empresas españolas en comparación con el resto de Europa”. Pero por otro, señala a los representantes políticos que, al igual que sucede en otros territorios, “deberían pensar más en el ciudadano”.

Uno de los grandes problemas que sacude a la sociedad española tiene un nombre: corrupción. Y no muchos empresarios ni directivos deciden hablar sobre ello. Da Silva defiende que el problema “no es ni más ni menos intenso que en otros países”. Y en esta batalla por evitarla, él argumenta que debe haber dos ingredientes: mecanismos de control y educación.