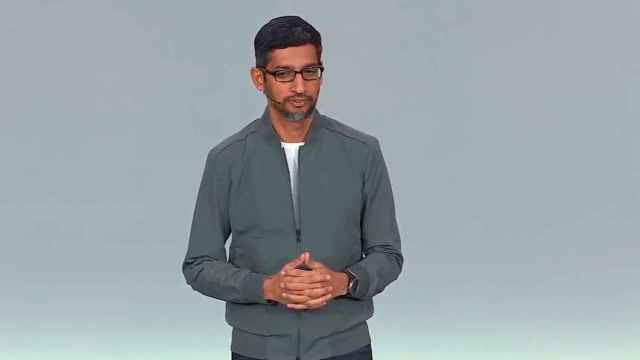

José María Álvarez-Pallete, presidente de Telefónica. Reuters

Telefónica retira la OPV de su filial Telxius para no "malvenderla"

Lamenta la presión para bajar la valoración por parte de los inversores y analiza opciones con O2.

30 septiembre, 2016 00:35Noticias relacionadas

Nueva estación en el ‘vía crucis’ de Telefónica y el plan para reducir su millonaria deuda. La compañía ha frenado este jueves ‘in extremis’ la salida a bolsa de su filial de infraestructura de telecomunicaciones Telxius prevista para la próxima semana para evitar malvenderla.

Hace apenas tres meses ya la suspendió por el terremoto generado en los mercados por el ‘brexit’, que provocó un aumento del riesgo financiero y un descenso en el apetito inversor. La operadora dejará de ingresar 1.500 millones en sus arcas al paralizar la operación, donde el peso del pasivo no ha dejado de crecer hasta superar la barrera de los 52.000 millones. Ahora estudia alternativas que pasan, no sólo por ver una nueva colocación de este activo, sino por la venta parcial de O2.

Una valoración a la baja

Desde el minuto uno había serias dudas entre los inversores respecto a la valoración que Telefónica hacía de su negocio del cable. La operadora afirma que la red internacional de cable alcanza los 65.000 kilómetros de los que 31.000 son de su propiedad. Y representa en torno a la mitad de su negocio. Es por ello que elevó la valoración total de la filial hasta un máximo de 3.750 millones de euros (su intención era vender un 40% de esa cantidad con un precio de 15 euros en el rango más alto).

Ahora, con las órdenes de compra sobre la mesa, Telefónica está convencida de que la valoración que los inversores hacían de Telxius era demasiado baja y no refleja “el valor real, su fuerte posición en los mercados en los que opera y su potencial de crecimiento y rentabilidad”. ¿Las razones? Una de ellas es la situación de los mercados. Y la otra: “La menor familiaridad de los inversores con el segmento de negocio de cable submarino”.

No existen referencias de mercado para ayudar a esa estimación. Uno de los precedentes que hubo en el mercado español fue el de Cellnex Telecom, filial de torres de telefonía móvil de Abertis. Sin embargo, no cuenta con cable submarino. La empresa obtuvo 2.140 millones de euros con la salida a bolsa de la compañía en abril de 2015. Eso suponía valorarla en el momento del estreno en algo más de 3.200 millones de euros, pues se vendió el 66% de las acciones. Cellnex facturó 613 millones durante el año 2015, el 40% más que el ejercicio anterior.

Horas después del desestimiento de Telefónica, Cellnex anunció el acuerdo con fondos gestionados por Arcus Infraestructure y otros accionistas minoritarios para la compra del 100% del capital de Shere Group por 393 millones de euros.

¿Las alternativas? O2 y otras ventas

Este es el segundo fiasco de Telefónica en su empeño por sacar a bolsa a una de sus particulares ‘joyas’. La primera fue en plena tormenta en los mercados por el ‘sí’ de Reino Unido a su salida de la Unión Europea. Ahora, ¿qué otras alternativas tiene? Fuentes de Telxius confirman que Telefónica “seguirá analizando alternativas estratégicas en relación a dicho activo”. La duda es si entre esas opciones está un nuevo intento de salida a bolsa o venta, en el que el problema de la valoración de su negocio de cable submarino persistiría.

La compañía confía en que la propia generación de caja de la empresa le permita ir reduciendo el peso de esa deuda en el balance. Pero más allá de ello, mantiene los planes de venta parcial de O2 a final de año (en bolsa o a inversores destacados), después del ‘no’ de la Comisión Europea a la adquisición al grupo hongkonés Hutchison por 13.000 millones de euros.

Todavía no ha avanzado si ha habido sondeos en el mercado, pero su intención, como aseguraba Álvarez-Pallete en Santander, es no vender más del 49%. Otra de las opciones que siguen en pie es la venta del canal de televisión argentino Telefé que, pese a las conversaciones con distintos potenciales compradores, aún no ha sido cerrada. El objetivo de la ‘teleco’ era alcanzar los 500 millones de euros de ingresos.

Presión en el mercado

Mientras tanto, la presión se incrementa en el mercado. En junio, la agencia de calificación Moody´s advertía de la posibilidad de una reducción de la calificación de la deuda de la operadora de telecomunicaciones. “Podría ser rebajada si no hay una evidencia clara de los progresos realizados por la empresa hacia el calendario de desapalancamiento de este año”, aseguraba uno de los analistas.

La empresa se había comprometido, antes del bloqueo de la venta de O2, a colocar la ratio de deuda neta respecto a Oibda (beneficios antes de amortizaciones y depreciaciones) en 2,35. Sin embargo, durante el segundo trimestre del año ese objetivo no fue cumplido. Ese rato se situó a 30 de junio de 2016 en 3,2 veces.

El dividendo se mantiene

Con todo, la ‘teleco’ no ceja en su empeño de conservar el dividendo al inversor en su estrategia. Sigue defendiendo que es sostenible y su pago puede ser abordado con la generación de caja que logra la empresa. Ahora deberán enfrentarse a un desembolso de 2.400 millones de euros (el resto hasta los 3.800 millones que corresponden a los 0,75 euros por acción irán en acciones a través de ‘scrip dividend’). “Parecería que sería sostenible sin tener que endeudarse más”, apuntaba Álvarez-Pallete.

Como prueba de su compromiso con el accionista, la empresa aprobó esta semana la amortización del 1,5% de su capital que estaba sujeto a la venta de O2. Se tra de una herramienta de remuneración al accionista que, de manera indirecta, ve como aumenta el valor de su acción al destruirse otros títulos en circulación. Representó un desembolso de casi 700 millones de euros y el efecto en bolsa era el esperado: una subida del 1% en la jornada del miércoles.