Una protesta contra las cláusulas suelo. Efe

La banca provisiona un tercio de todas las cláusulas suelo cobradas

Las entidades tienen provisionados 1.500 millones de euros y confían en que la mayoría de afectados no reclame.

22 diciembre, 2016 02:51Noticias relacionadas

La sentencia del Tribunal de la Unión Europea (TJUE) que ordena a los bancos españoles la devolución de las cláusulas suelo de las hipotecas ha sido un golpe severo para las entidades financieras. Sólo le quedan dos semanas para cerrar el ejercicio fiscal 2016 y van a tener que poner parches a su balance anual. El BBVA, por ejemplo, ha reconocido que va a tener que provisionar más de 400 millones, lo que supondrá un severo recorte de su beneficio anual.

La justicia europea obliga a la banca a devolver el dinero de las cláusulas suelo

Lo cierto es que no se esperaban este revés. La mayoría de las entidades más expuestas aseguraba a la CNMV que no preveía este escenario. “A fecha de hoy no se estima probable un escenario de retroactividad total”, afirmó CaixaBank al supervisor en pasado verano, al explicar su balance en la primera mitad del ejercicio. Por su parte, el Banco Popular señalaba en el folleto de su reciente ampliación de capital: “Este riesgo se considera remoto”.

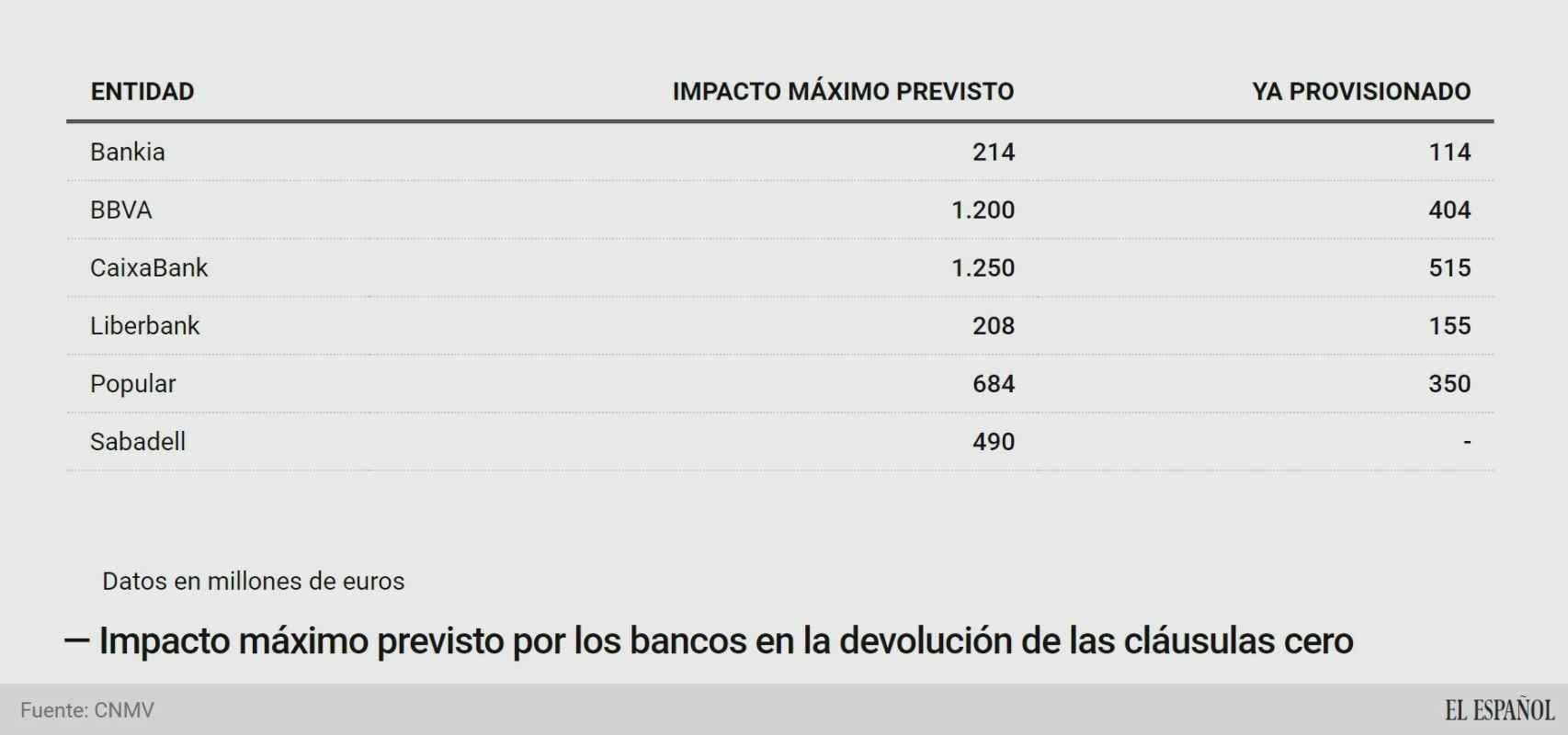

Quizás porque no lo preveían, las entidades más expuestas no han provisionado el impacto máximo a devolver por las cláusulas suelo. Al contrario, actualmente sólo tienen provisionado un tercio de ese importe máximo, incluidos esos 400 millones que BBVA ya ha reconocido que va a provisionar este año.

¿Cuál es el impacto máximo previsto? En total, 4.046 millones de euros, según han ido desglosando en los últimos meses Popular, Sabadell, BBVA, CaixaBank, Liberbank y Bankia en diversos comunicados a la CNMV. De esa cifra, han reservado más de 1.500 millones. Esa cifra está muy cerca de los 4.200 millones que alcanzaría la exposición global de la banca a esas cláusulas suelo según las estimaciones del Banco de España. Hay que tener en cuenta que dos de las principales entidades financieras, Santander y Bankinter, no están expuestas.

El caso del BBVA es significativo, provisiona este año 404 millones de euros aunque el impacto total que preveía era cuatro veces superior. “La mejor estimación del importe máximo susceptible de ser objeto de reclamación, en caso de un criterio adverso del TJUE, se situaría en torno a los 1.200 millones de euros, si bien la experiencia en supuestos similares indica que el impacto sería probablemente menor”, reconoció.

¿A qué se debe esta diferencia? A que las entidades consideran que no van a tener que devolver esa exposición total, bien porque lleguen a acuerdos particulares con los clientes afectados o porque entienden que tendrán que ir pagando en función de las sentencias que se vayan resolviendo. Además, porque las provisiones golpearían su cuenta de resultados, lastrarían su balance, por lo que es mejor hacerlo poco a poco y no de golpe.

La entidad que hacía un cálculo más elevado era CaixaBank. Después de que el Tribunal Supremo limitase la devolución de las cláusulas suelos a 2013, CaixaBank no veía “probable” que la UE fuera más lejos. De declararse la retroactividad total, como ha ocurrido, supondría un riesgo máximo para la entidad catalana “de aproximadamente 1.250 millones de euros”. Ya tenía una provisión, pero parcial. Tenía provisionados 515 millones de euros a cierre de 2015, porque era “el escenario que la entidad contempla más probable”.

El banco al que más impacto puede hacer la resolución del TJUE es el Popular, no por el fondo (su exposición total es de 684 millones de euros), sino por su propia crisis interna, escenificada en el relevo de su presidente. El Popular ya tiene reservada casi la mitad de esa cifra (350 millones) y este miércoles comunicaron a la CNMV que el impacto de esta nueva sentencia es de 334 millones.

Las otras dos entidades que han comunicado su exposición máxima son Liberbank (208 millones de euros) y Bankia (2014 millones). Y tienen provisionada un parte sustancial, 155 y 114 millones, respectivamente.

La solvencia está garantizada

En 2013, cuando el Tribunal Supremo declaró la nulidad de las cláusulas suelo, sentenció que los bancos no tendrían que devolver todo lo cobrado de forma indebida antes de esa fecha “por drástica en exceso”. En ese momento, mayo de 2013, no se había cumplido ni un año desde que España había solicitado el rescate bancario, por lo que todo el sistema financiero pendía de un hilo. El propio Banco de España reconoció que si no hubiese limitado la retroactividad el Supremo, se tendría que haber pedido una ampliación del rescate financiero.

Ahora, tres años después, todas las instituciones han salido a asegurar, de forma tajante, que la banca española es solvente. Estos 4.200 millones a los que asciende el total de cláusulas suelo cobradas de forma indebida no ponen en riesgo al sistema financiero. Así lo han defendido el Banco de España y el Ministerio de Economía. Al final, los bancos sobrevivirán a la retroactividad de las cláusulas suelo, a pesar de todas las advertencias. La Justicia europea ha dejado muy claro en su sentencia que si esta cláusula es abusiva, tiene que devolverse en su integridad, ya que no hay nada que justifique que se haya cobrado de forma ilegal.

Sin embargo, hay voces disonantes. Moody’s advirtió en un informe en primavera, cuando la Justicia europea reconoció la nulidad de las cláusulas suelo, que la aplicación retroactiva podría afectar a las entidades. "Las consecuencias negativas de una potencial decisión a favor de la aplicación de la plena retroactividad probablemente afectaría a todos los bancos que han tenido que retirar sus cláusulas suelo, añadiendo una presión negativa adicional sobre las ganancias de los bancos", advirtió la agencia de calificación. Está por ver si ahora también ha cambiado de opinión.

Colapso en los tribunales

Hasta el momento, ninguna entidad ha anunciado que devolverá el dinero cobrado ilegalmente si no es con una sentencia judicial en su contra, lo que obliga a los afectados a pleitear. Esta decisión puede aumentar los costes para los bancos, ya que cuando pierdan los casos, tendrán que asumir el desembolso de las costas judiciales. Oscar Arredondo, socio de Cremades & Calvo-Sotelo explica que acudir a los tribunales podría elevar en un 20% los gastos para la banca.

Los expertos auguran una oleada de demandas de los afectados que podría colapsar los tribunales. Hasta que los bancos decidan devolver el dinero cobrado ilegalmente sin pleitear, los afectados no tendrán más remedio que llevar a las entidades ante la Justicia. “Si la banca no aplica la sentencia, se inundarán los tribunales por demandas de pequeña cuantía, 20.000 o 30.000 euros”, alerta Fernando Zunzunegui, abogado y profesor de la Universidad Carlos III.

“Además, los tribunales tendrán que aplicar la sentencia del Tribunal de Justicia de la Unión Europea, por lo que acabarán fallando a favor de los consumidores”, indica. “Va a haber cientos de miles de contenciosos que van a colapsar los juzgados, más que en las preferentes”, advierte Zunzunegui.