El mes de diciembre y enero marcan un frenazo en el sector.

La 'cuesta de enero’ para inversores de startups, ¿preludio de un frenazo?

Fondos siguen sin cerrar sus nuevos fondos y otros creen que el mercado se ha vuelto “más exigente”.

27 enero, 2016 01:44Noticias relacionadas

El precedente era histórico. En 2015 se cerró con un récord absoluto de inversión para ‘startups’ tecnológicas españolas. Sin embargo, el tramo final de ese año y las primeras semanas de 2016 se está produciendo un visible frenazo en la actividad. Una ‘cuesta de enero’ en toda regla. ¿Es este el preludio de un año marcado por la ralentización? Varias gestoras de capital riesgo siguen sin cerrar sus nuevos fondos, algo que es señalado como una de las razones. Otras voces señalan a una mayor exigencia del mercado en la inyección de capital para proyectos.

Las cifras recientes son incontestables. Según la propia Asociación del Capital Riesgo (Ascri), la inversión en este sector rozó los 600 millones de euros en 2015, con un incremento del 78%. Sin embargo, en diciembre ya se ha constatado una reducción de la velocidad. La firma de análisis Venture Watch fijaba la caída en casi un 70% respecto al año anterior.

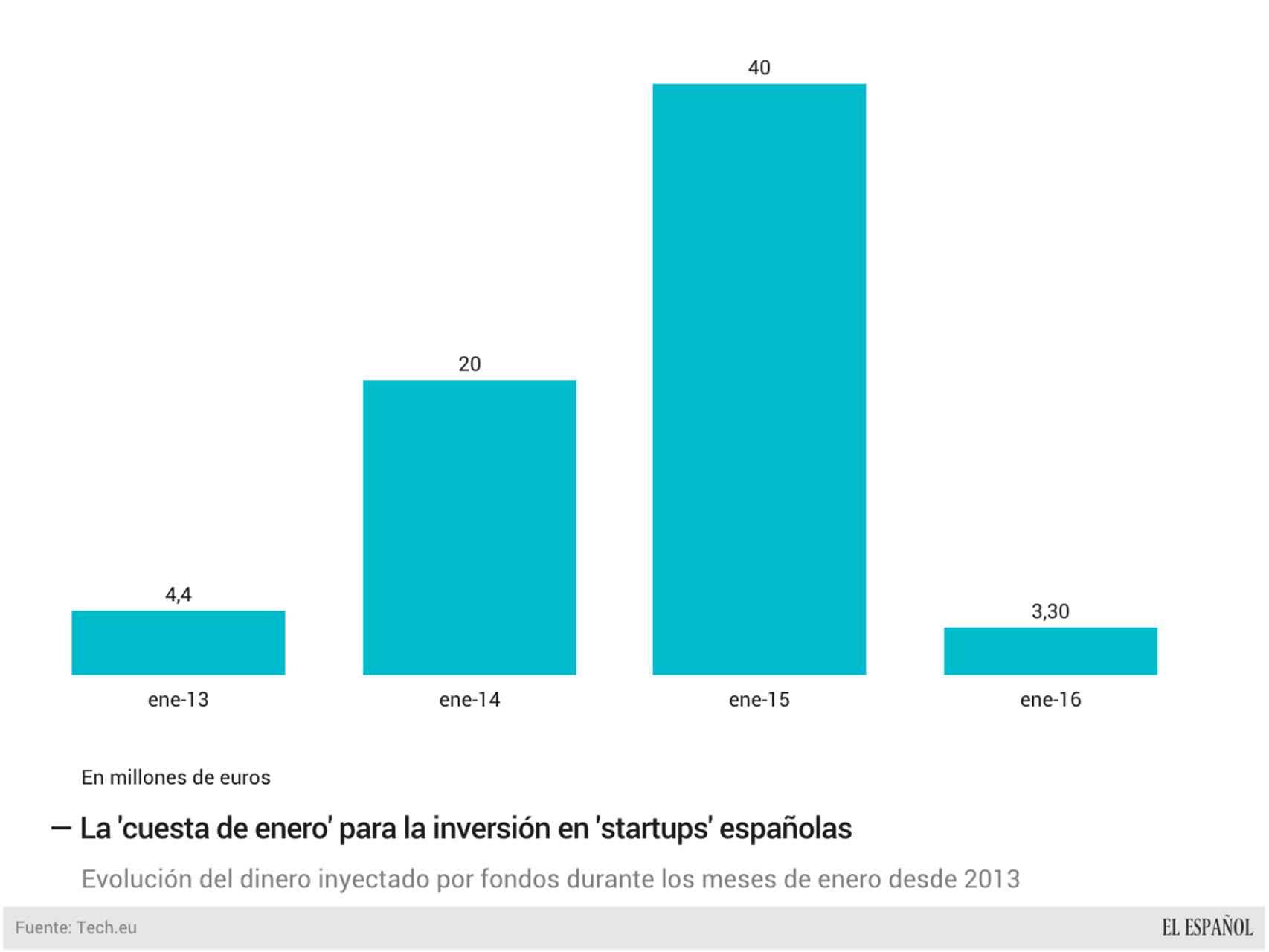

Esa reducción se ha extendido a enero, donde se ha vivido una cuesta empinada para el sector. La inversión ha caído de manera significativa respecto al año anterior. Según cifras de Tech.eu, a falta de unos días, el mes en curso se cerrará siendo el más bajo en volumen desembolsado por fondos para proyectos emprendedores españoles en el último lustro.

La 'cuesta de enero' para la inversión de startups, con datos de Tech.eu.

Sin fondos nuevos, ni internacionales

Es evidente que hay una condición extraordinaria en el mercado: varias gestoras de capital riesgo destacadas en España están en pleno proceso de recaudación de dinero, tanto público y privado, para sus nuevos fondos. Y ese es uno de los factores que señala Pablo Ventura, director general de la Fundación José Manuel Entrecanales (Jobandtalent, Minube, Redbooth), para esta ralentización.

“Me atrevería a decir que es por una coincidencia de la falta de operaciones de fondos internacionales y que los locales están en plenos procesos de recaudación”, apunta.

El mercado se ha suavizado, aunque sigue habiendo oportunidades

No hay tantas operaciones de los fondos internacionales que, por otra parte, fueron los grandes artífices de la explosión de 2015. Así lo reconocía la patronal del sector en su balance anual: siete de cada diez euros que se inyectaron en el ecosistema emprendedor salieron de su bolsillo. Cuando levantan el pie se siente. Christopher Pommerening, cofundador y responsable del fondo Active Venture Partners (Percentil, Ticketbis), advierte de que la “incertidumbre” en el escenario político “no ayuda”.

“Más exigencia” de los inversores

Con todo, hay inversores que van más allá y señalan a un cambio en el mercado. Es el caso de Javier Cebrián, fundador de Bonsai Venture, inversores de compañías como Softonic, Infojobs, Idealista, Wallapop o Gigas. “El mercado está un poco suavizado, aunque sigue habiendo oportunidades”, reconoce.

En su opinión, el mercado “se ha vuelto más selectivo”. Los inversores piensan más la entrada en el accionariado de las compañías. Y, además, exigen un retorno, ya sea en dinero o en crecimiento acelerado (tracción). Todo pese a que, al menos sobre el papel, existe una abundancia de capital nunca vista en el sector. Es algo que ya está sucediendo en mercados más maduros como el estadounidense, donde fondos empiezan a reclamar más eficiencia en el uso del capital (y menos malgasto por parte de las ‘startups).

En Estados Unidos se están cerrando valoraciones a la baja y se están adaptando; aquí las rondas se están negociando un poco más que antes

Pero en esa negociación, más estricta que en el pasado, también tienen una influencia importante las altas valoraciones a las que se han cerrado rondas de financiación anteriores. Para Pommerening, de Active Venture, es un factor a tener en cuenta. “En Estados Unidos se están cerrando valoraciones a la baja y se están adaptando; aquí las rondas se están negociando un poco más que antes”, reconoce.

¿Cambio de tendencia?

¿Es un cambio de tendencia? El business angel, François Derbaix, con participadas como Kantox, Deporvillage, Comunitae o Tiendeo, cree que aún es pronto para sacar conclusiones definitivas sobre la temperatura del sector. Pero, no le sorprendería que fuera el comienzo de un frenazo mayor: “En otros países está ocurriendo así y no extrañaría que aquí sucediera”. Él, como inversor, sólo ha llevado a cabo una nueva inyección en 2015, aunque ‘ha acompañado’ en otras once ampliaciones de capital en compañías en las que ya tenía presencia.

Las cifras de la consultora CBInsights señalan esa dirección: el último trimestre del año fue un jarro de agua fría en mercados como el estadounidense. Tanto en el número de rondas de financiación, el más bajo desde 2011, como en el de volumen invertido, algo inferior al del año anterior tras años de crecimiento continuo. Queda un puñado de días para cerrar el mes de enero en España. Si no hay un cambio destacado, se convertirá en la peor ‘cuesta’ de los últimos años.