Vista de la antigua sede de Softonic.

Softonic sigue su plan de adelgazamiento: un 10% menos de ventas y más despidos

La compañía está valorada en 30 millones de euros, nueve veces menos que en 2013. Busca sobrevivir aunque sin grandes cambios en su modelo basado en la publicidad para escritorio.

10 agosto, 2017 00:44Noticias relacionadas

Es una de las empresas tecnológicas más veteranas del panorama español. Vivió su apogeo en la fase más rudimentaria de internet, con la descarga de los primeros programas informáticos para ordenadores. Ahora, dos años después del estallido de su particular crisis, Softonic trata de enderezar un barco en malas condiciones y mantiene vivo su plan de adelgazamiento.

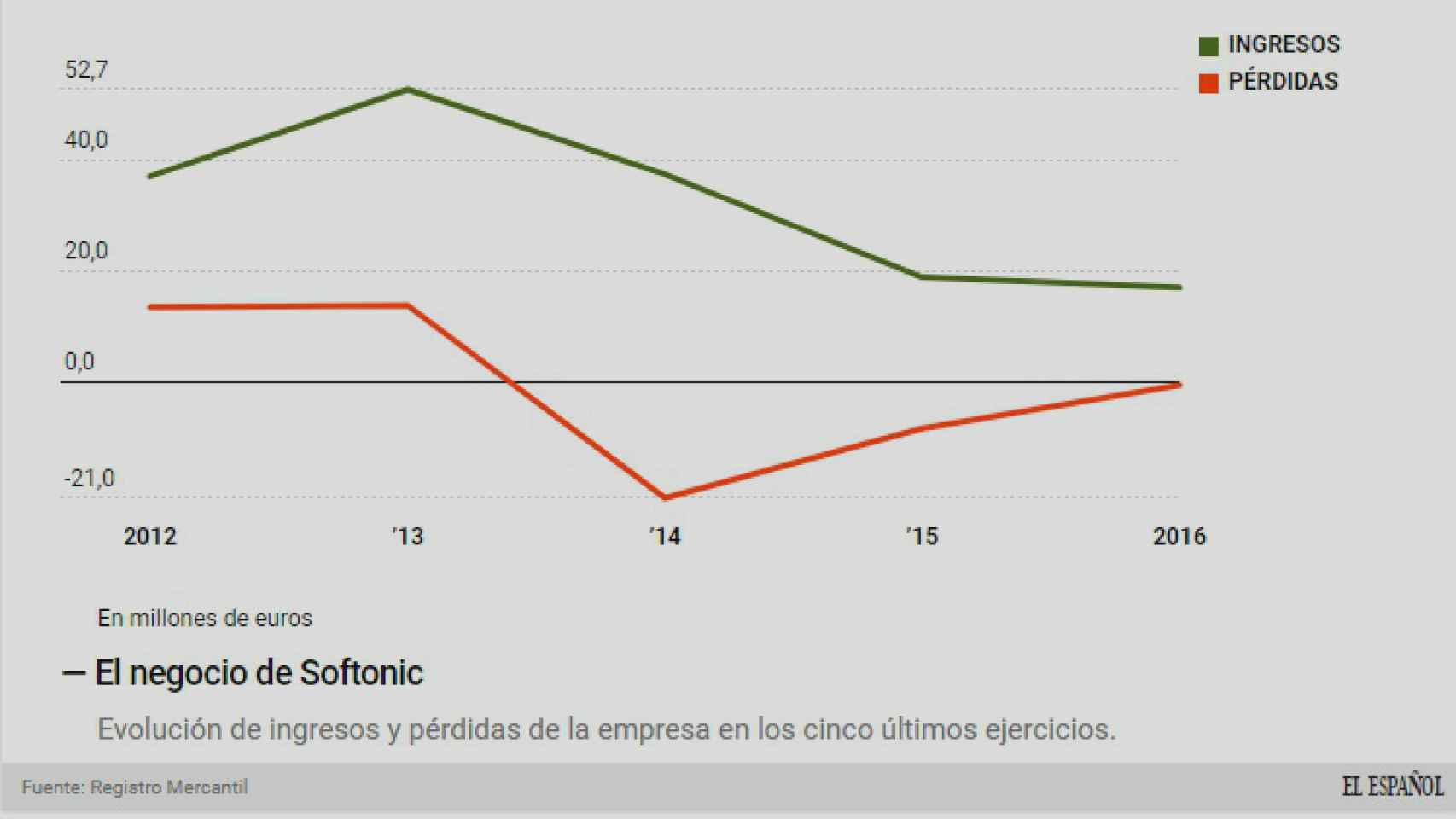

Durante el pasado año redujo otro 10% sus ingresos, hasta colocarlos por debajo de los 17 millones de euros -frente a los más de 52 que sumaron tres años antes- principalmente procedentes de la publicidad, y un 14% su plantilla con casi una veintena de despidos. Con todos los ajustes, la compañía ha conseguido reducir la sangría de pérdidas y colocarlas en una décima parte en este último ejercicio.

Pese a los cambios evidentes en el mercado, más orientado al móvil, la empresa, que hoy vale nueve veces menos que en 2013 (unos 30 millones de euros), sigue confiando su futuro a soluciones tecnológicas para escritorio y a los anuncios.

Una crisis sin precedentes

Softonic fue fundada en Barcelona en 1997 por Tomás Diago -hoy presidente tras la entrada del CEO, Scott Arpajian- bajo el paraguas del grupo Intercom (Infojobs, Emagister). Vivió una de las caídas más severas en una empresa de internet en España. Nació como un directorio de programas informáticos con un modelo 'freemium' (descargas gratuitas pero con la posibilidad de pagar para acelerarlas). La introducción de dudosas soluciones publicitarias, que acarreaban la instalación de 'software' malicioso, fue su perdición.

El año 2014 fue el del desplome. El cierre del grifo de Google, con el consecuente daño en el posicionamiento de su web en el buscador y a uno de los contratos publicitarios con la española, y la brutal pérdida de confianza de los usuarios que seguían utilizando su servicio representaron el caldo de cultivo de una caída que ha reducido a una tercera parte los ingresos en dos años.

Ese castigo ha sido especialmente significativo en la marca. Según se recuerda en su memoria anual de 2016, la marca ‘Softonic’ redujo su valor por un importe de 24,4 millones de euros (frente a los 46 millones en que estaba valorada en un principio) durante el año 2014 -el de la explosión de la crisis-. Fue tras un estudio de “expertos independientes”. Hoy por hoy se mantiene esa valoración.

Un fuerte ajuste en negocio y en plantilla

En ese año 2014 sufrió un desplome de los ingresos publicitarios y un ERE que afectó a un tercio de la plantilla. Desde aquel momento hasta ahora ha completado un plan de adelgazamiento con el que la empresa no ha dejado de reducir su estructura y su negocio.

En el año 2016, cuyas cuentas consolidadas han sido recién presentadas en el Registro Mercantil, la compañía redujo otro 10% los ingresos hasta quedarse en 16,9 millones de euros. Es el nivel más bajo desde el año 2011, justo antes de que se pisara el acelerador para luego caer. Los factores que señalan los administradores son calcados a los de los dos últimos años. Se repite el guión: “Se debe a los cambios introducidos por el principal motor de búsqueda -Google- y su efecto sobre la capacidad poder monetizar el tráfico, así como el descenso del tráfico procedente de ordenadores”.

El negocio sigue menguando. También lo hace la plantilla, con el objetivo de equilibrar ingresos y gastos. La compañía llevó a cabo un ERE en ese año 2014. Desde esa fecha, el equipo no ha hecho más que decrecer. El ejercicio 2016 lo cerró con una plantilla de 119 empleados -frente a los 136 de un año antes-. ¿La consecuencia? Han decidido cambiar de oficinas “a unas instalaciones más pequeñas y económicas” en la misma ciudad de Barcelona.

Otros ajustes… también de las pérdidas

En este escenario de fuerte ajuste, la empresa está concluyendo el cierre de todas las filiales, excepto la estadounidense. Está en proceso de liquidación de la hongkonesa y la mexicana, después de haber cerrado la japonesa, como consecuencia de la finalización del negocio en esas zonas.

Con todo, los ajustes han surtido efecto en el lado de las ganancias. Tras las durísimas pérdidas de ejercicios anteriores -entre 2014 y 2015 sumó 29 millones de euros de pérdidas-, el pasado ejercicio las redujo sobremanera hasta dejarlas en algo más de 650.000 euros. Especialmente efectivo ha sido el recorte en el gasto de personal: de 14,6 a 9,8 millones.

¿Y el modelo de negocio?

La tijera ya ha hecho su parte. ¿Y en la tarea de crear un negocio sostenible? La compañía trató en 2015 de girar hacia el móvil para diversificar, reduciendo su dependencia hacia el negocio publicitario centrado en ordenadores (y no tanto en estos dispositivos). Sin embargo, un año más tarde, el acento sigue estando en el escritorio, pese a reconocer que los ingresos caen por la mayor adopción de las pequeñas pantallas.

“El grupo continuará centrando sus esfuerzos en la actividad relacionada con ‘desktop’ [escritorio en inglés], su principal área de negocio”, asegura en la memoria. El cambio es sutil pero significativo. ¿Qué decían en 2015? “La Sociedad dominante prevé obtener dichos resultados a través del crecimiento en el tráfico de usuarios potenciando las líneas de negocio enfocadas principalmente a los dispositivos móviles”.

La evolución de su negocio.

Prueba de que el móvil sigue sin tener una gran importancia dentro de la compañía es el ajuste de valor que han ejecutado a TipSense, la empresa por la que pagaron en pleno huracán de despidos en 2014 un total de 5 millones de dólares en octubre de 2014 y que contaba con una tecnología para recomendar aplicaciones móviles. En 2015 se recortó por importe de 1,8 millones de euros. ¿La razón? “Una menor expectativa de retorno de la inversión realizada por la adquisición”.

De los 16 millones de euros que ingresaron en 2016, no desglosa por tipología. Sí por geografía: la mitad para los países de la Unión Europea y la otra mitad para mercados fuera del viejo continente. Se sobreentiende que la publicidad representa una inmensa mayoría de esa cifra, basándose en el contenido elaborado en la web -el llamado Softonic Downloader, tan criticado por incluir ‘malware’ de terceros que se instalaba en los ordenadores de los usuarios y que llegó a generar el 45% de los ingresos, fue eliminado en 2015- o en la comunidad creada para resolver dudas o cuestiones relacionadas con la tecnología.

¿Cuáles son sus planes? Por un lado, incrementar el tráfico de los usuarios (hoy se atribuyen 100 millones de usuarios al mes, colocándose según el servicio Alexa en el puesto 194 de todo el mundo con una recuperación respecto al desplome en 2015 y 2016) y los ingresos de los ‘banners’ publicitarios. ¿Cómo? “Aprovechando la competencia de ventas directas e indirectas y la fijación de precios”, asegura.

A esto suma otras dos líneas de negocio. Una es el ‘email marketing’, es decir, el envío de newsletter con contenido donde también insertan publicidad -y enlaces a clientes a los que cobran por cada visita que le deriven-. ¿La otra? Le llaman ‘Atlas’ y se trata de una plataforma de “soluciones online”, aunque no da más detalles.

¿Más capital para el futuro?

¿Queda gasolina suficiente para continuar este camino? La última gran entrada de capital fue en 2013, cuando el fondo suizo Partners Group pagaba más de 82 millones de euros por el 30% de la empresa. Es decir, valoraba la sociedad en algo más de 270 millones.

Este fondo fue el que lideró una pequeña inyección de 6,2 millones de euros en dos ampliaciones de capital que se completaron en el ejercicio 2015. Representó ese combustible para tratar de tener el último cartucho económico para este intento de reflotar el negocio.

¿Su valoración? Sufrió un recorte brutal. En su momento se llegó a colocar en los 75 millones de euros. Sin embargo, la cifra es muy inferior. Según se explica en la memoria, tras el plan de ‘stock options’ -por el que la auditora le ‘tira de las orejas’ al no registrarlo en ‘gastos de personal’- la empresa se ha valorado en 30 millones de euros. Es la misma cifra a la que la valora Bonsai Ventures, el fondo español que es uno de sus inversores iniciales: el 1,85% de la empresa que poseía a cierre de 2016 lo valoraba en 577.000 euros.

Desde aquella fecha, Softonic no acudido a más financiación. A cierre del ejercicio tenía 3,9 millones de euros de dinero en efectivo –‘quemó’ algo más de 2 millones en ese año-. En 2015 refinanció su deuda para ganar tiempo y oxígeno. Hoy tiene 3,6 millones de euros de deuda con diversas entidades de crédito con vencimiento en julio de 2018.

¿El futuro?

Por si fuera poco, la empresa se ha tenido que ver las caras con Hacienda. Tres inspecciones diferentes en los dos últimos años, referidas a la recaudación del IVA, han desembocado en las correspondientes actas de liquidación. Sólo se conoce lo que supuso la primera, centrada en el ejercicio 2014: 109.000 euros. El resto se firmaron con disconformidad por parte de la empresa e implicó una provisión, que no se detalla.

Softonic sigue tratando de reflotar un barco seriamente dañado. No sólo por un negocio que no ha dejado de menguar, sino por una falta de confianza de los usuarios tras años de prácticas publicitarias dudosas. La compañía sigue tratando de reducir lastre para sostener el proyecto. “En las proyecciones se muestra una clara tendencia positiva y prevé obtener resultados positivos significativos a partir del ejercicio 2018”, aseguran. El tiempo dirá si fue capaz.