Juan Luis Cebrián, presidente del grupo Prisa. Efe

Las críticas a la mala marcha de la radio centran el consejo de Prisa

Cebrián logra la aprobación de las cuentas de 2016 con el apoyo de la familia Polanco y sus alianzas con Telefónica y la banca.

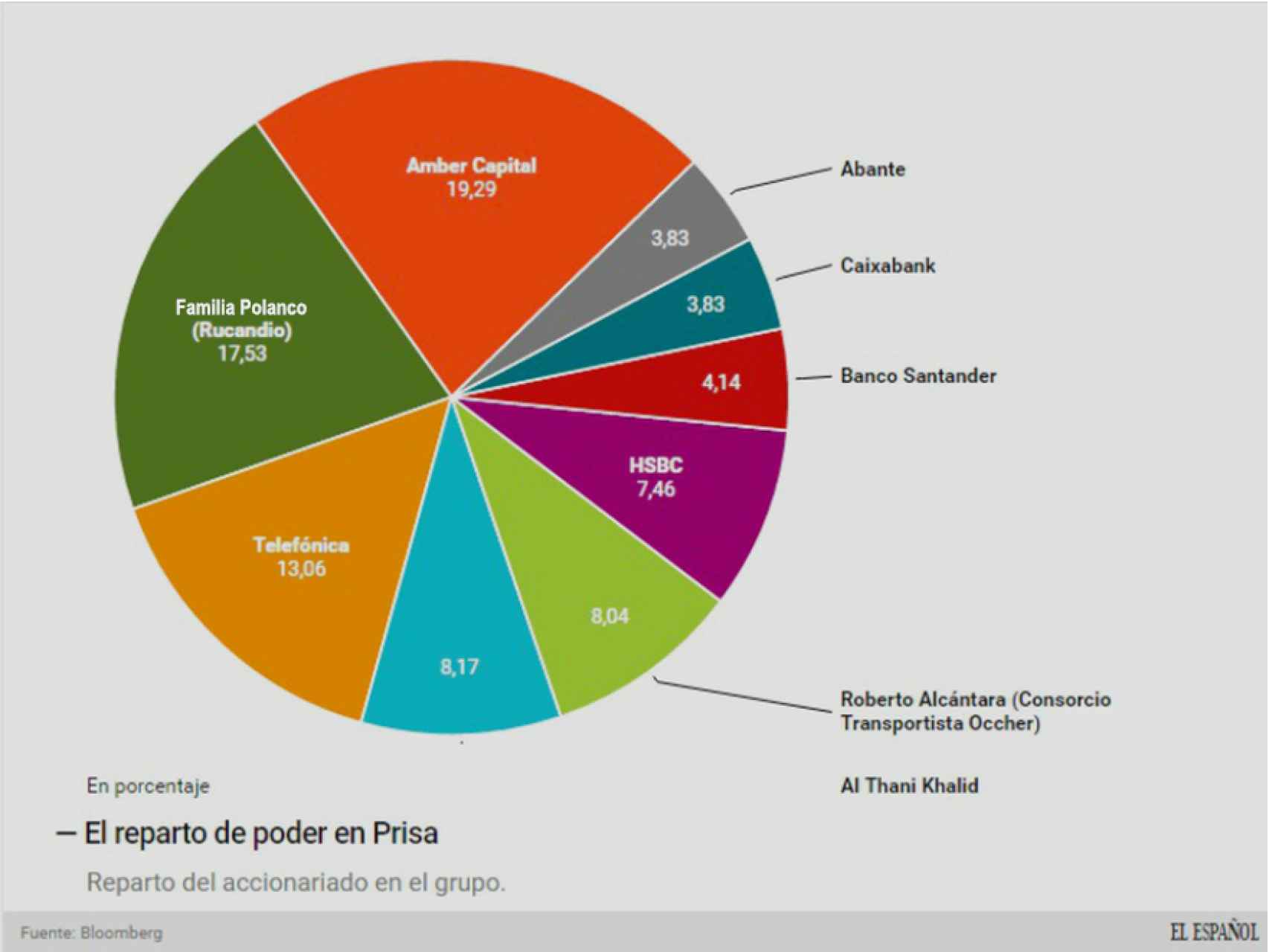

25 febrero, 2017 01:30El presidente de Prisa, Juan Luis Cebrián, salvó un áspero consejo de administración de su compañía celebrado este viernes 24 en el que recibió las críticas del accionista mayoritario, Amber Capital. Cebrián consiguió, con el apoyo de la familia Polanco y de sus alianzas con Telefónica y la banca, que el consejo le aprobara las cuentas de 2016 que serán presentadas en pocos días, según fuentes del accionariado de Prisa. El consejo también acordó seguir adelante con la venta de la editorial Santillana.

Dos fueron los puntos en los que se centraron las críticas en una sesión que comenzó al mediodía y terminó casi a las cinco de la tarde. Por un lado, Joseph Oughourlian, principal accionista de Prisa (19,29%), afeó la gestión, sobre todo por los malos resultados del negocio radiofónico. Los representantes de la banca, en cambio, estaban más interesados en la venta de Santillana, operación anunciada en noviembre de 2016. Varios analistas consultados por EL ESPAÑOL destacaron la duración de la sesión para ilustrar las profundas discrepancias que hay en el seno del accionariado.

El francés Oughourlian, fundador del ‘hedge fund’ Amber Capital, le ha tomado la delantera a Inversiones Rucandio, la sociedad de la familia Polanco, y ha ido ganando fuerza en el accionariado. Hoy tiene casi un 20% de la compañía fundada por Jesús Polanco, cuya familia se ha quedado con un 17,5%. Es justo este inversor el que está moviendo la silla a la actual cúpula directiva que encabeza Juan Luis Cebrián y exige un cambio radical de la gestión.

¿Quién es Oughourlian? Es un antiguo banquero de inversión en Société Générale. Su arma es Amber Capital, un fondo activista, cuya modalidad de inversión consiste en entrar en el accionariado de compañías en problemas y obligar al equipo directivo a tomar decisiones drásticas. Ha mantenido sonadas batallas empresariales en Parmalat, a la que denunció ante la Fiscalía italiana por “serias irregularidades” en la gestión, o la empresa francesa Nexans, que fabrica cobre y fibra óptica, cuyo consejero delegado fue relevado en mayo de 2014 tras las fuertes presiones.

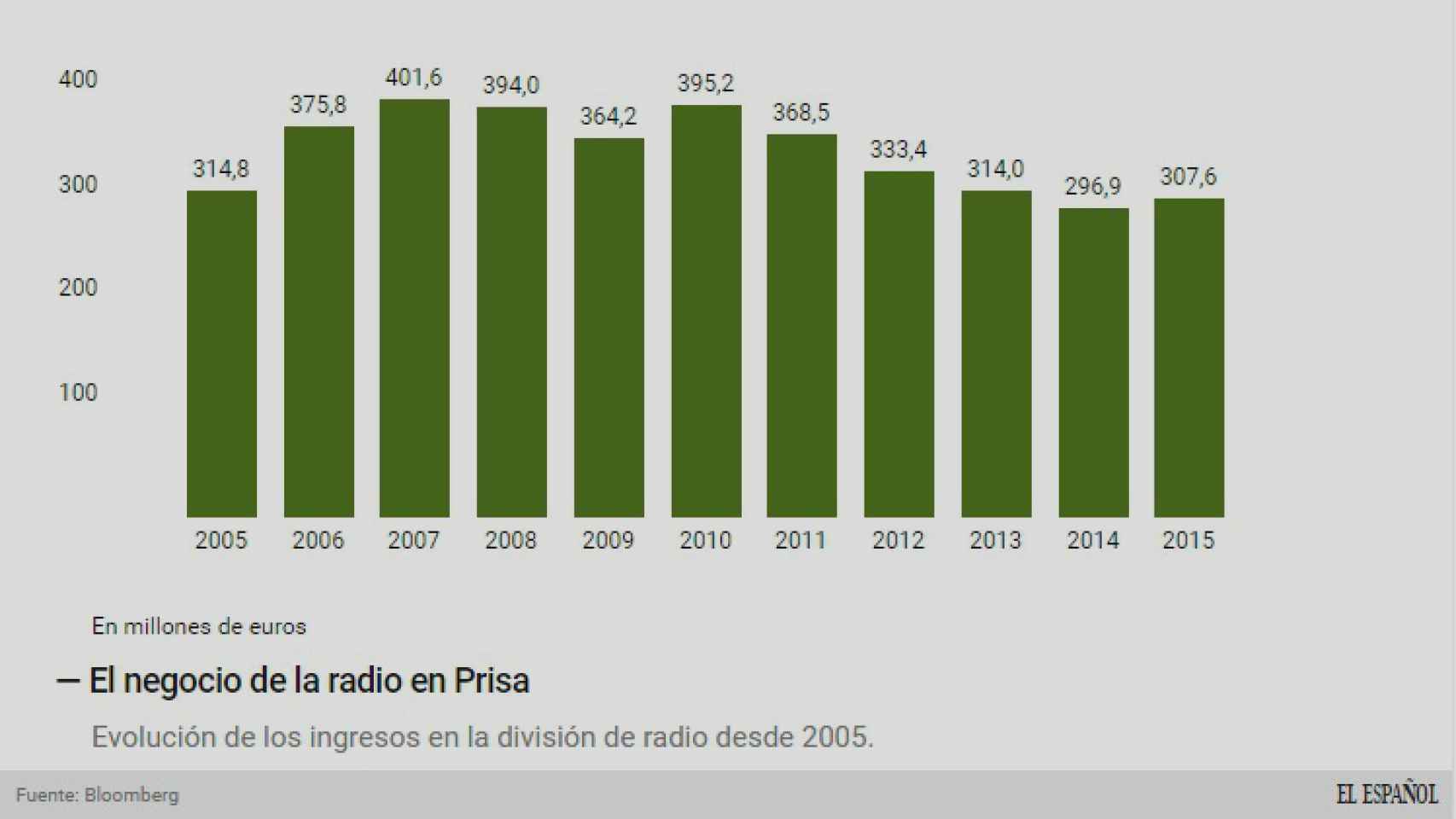

El hundimiento de la radio

La principal crítica a la gestión de Cebrián en este momento es la situación de Prisa Radio. Casi una cuarta parte de sus ingresos han desaparecido en los últimos seis años. Mientras en 2010 estos eran de 395 millones, en el ejercicio 2014 apenas llegaron a 297 millones, su punto más bajo. En 2015 se recuperaron hasta 307 millones, pero en 2016 volvieron a pinchar. Las cifras de ingresos hasta el tercer trimestre de 2016, cuyas cifras definitivas se conocerán la próxima semana, sólo sumaban 205 millones, faltando sólo un trimestre para cerrar el año.

La crítica sobre la mala administración de esta división afecta especialmente al consejero delegado, José Luis Sainz, mano derecha de Cebrián, un hombre que inició su carrera como gestor en Prisa en la Cadena Ser. Tras la sesión de ayer, Sainz continuará pese a las críticas de Oughourlian, porque el resto del consejo le ha respaldado.

El negocio de la radio.

La fuerte caída de los ingresos ha obligado a un masivo recorte de gastos pese a que la plantilla aceptó una reducción voluntaria de salarios en 2014 que aún está en vigor. A finales de 2016, la dirección anunció que habría nuevos recortes debido a que los resultados del ejercicio habían quedado por debajo de sus expectativas. Como parte de este proceso de ajuste, encargó a la consultora Avance Group un informe para optimizar su plantilla. Un proceso similar se realizó en Radio Caracol de Colombia, propiedad de Prisa, que se tradujo en la eliminación de puestos de trabajo.

En España, el comité intercentros de Prisa Radio, que aglutina a Cadena Ser y Los 40 principales, interpuso hace pocos días una demanda contra la empresa porque considera ilegal el traspaso de 157 trabajadores desde Prisa Radio a Prisa Gestión de Servicios a contar del 1 de febrero. La dirección ya había advertido que la decisión afectaría a los departamentos de administración, recursos humanos, gestión, servicios generales e informática. Los sindicatos han considerado desproporcionada la operación ya que afecta a más del 15% de la plantilla.

Ofertas por Santillana

Prisa puso en venta Santillana, considerada la joya de la corona y el negocio original fundado por Jesús Polanco, en noviembre pasado. Goldman Sachs está encargado de la operación. Santillana, responsable de la gran mayoría de los 642 millones que el grupo ingresó en su división de educación en 2015, pertenece en un 75% a Prisa. Esta participación está pignorada por la compañía. El 25% restante está en manos del fondo norteamericano Victoria Capital.

Fuentes del sector señalan el interés por Santillana de los grupos Planeta y Bertelsman, pero también del fondo neoyorquino Warburg Pincus, que maneja activos globales por unos 40.000 millones de dólares.

Telefónica, la banca y Roberto Alcántara

Con todo, la batalla continúa. Y Telefónica tiene un papel clave en la estrategia de resistencia de Cebrián. Hoy por hoy es el tercer inversor relevante de la compañía. Cuenta en su haber con un paquete de algo más de 10 millones de acciones (con un valor en bolsa de casi 50 millones de euros). Fue en el primer trimestre del pasado año, momento en el que el propio fondo Amber empezó a ganar posiciones, cuando ejecutó los derivados que mantenía sobre la empresa. En total sumó un 13% de la empresa. ¿Cuáles son sus planes? Por ahora, mantener su posición.

En un escenario en el que la ‘teleco’ se está deshaciendo de activos no prioritarios para su negocio, planteando incluso ventas de filiales como la de México o Reino Unido y cerrando otras como la de Telxius, mantiene su posición. El propio presidente de la compañía, José María Álvarez-Pallete, ha sido preguntado en varias ocasiones. Su última respuesta es similar a las anteriores: “Nos sentimos cómodos con la participación y no tenemos urgencia para tomar una decisión al respecto”. ¿Fuentes oficiales?

La banca es el otro pilar importante. En 2012, los tres bancos y la propia ‘teleco’ inyectaron 434 millones a través de bonos que, dos años después, convirtieron en acciones. La consecuencia: entre las tres entidades financieras sumaron el 23% de las acciones del grupo mediático. Hoy, las tres compañías controlan algo más del 15%. Entre todas ellas son el tercer gran grupo en el accionariado. Hubo un compromiso de, al menos, las dos entidades españolas para no abandonar el accionariado durante el pasado ejercicio para respaldar así a Cebrián y los Polanco ante el avance de Amber. Nada se sabe de lo que se prevé para este 2017.

El otro pilar clave lo representa Roberto Alcántara, que ostenta casi el 9% de las acciones. El apoyo del empresario mexicano, propietario del consorcio transportista Occher y amigo personal de Cebrián, resulta fundamental. Ambos comparten lugar en el accionariado de la petrolera Star Petroleum del empresario iraní Farshad Zandi.

Prisa salió el viernes a desmentir las informaciones que señalaban la existencia de una operación diseñada por JP Morgan con el grupo Herradura, liderado por el propio empresario mexicano, para cederle el control de Prisa a través de la compra de deuda 'junior' para capitalizarla posteriormente por acciones. Fuentes del mercado aseguraron que Alcántara no cuenta con la liquidez suficiente.