José María Álvarez-Pallete, presidente de Telefónica. Reuters

Telefónica confirma que ha recibido varias ofertas para vender Telxius

La compañía afirma que está en un proceso de "análisis y negociación" de las diversas alternativas.

10 febrero, 2017 09:12Telefónica confirma que ha recibido varias ofertas para hacerse con una participación accionarial en su filial de infraestructuras, Telxius. En un hecho relevante a la CNMV, la 'teleco' confirma que se encuentra en un proceso de "análisis y negociación" de las diversas alternativas. Esta operación es una de las dos que tiene sobre la mesa para hacer caja y reducir la abultada deuda que rozaba los 50.000 millones de euros a finales del tercer trimestre.

La compañía subía ayer en bolsa un 2,59% ante la posibilidad de que la venta fuera inminente. La agencia de noticias Reuters publicaba este jueves las conversaciones con las firmas de capital riesgo KKR, CVC y Ardian y el fondo soverano GIC para la venta del 49% de la filial estaban muy avanzadas. La compañía, según la agencia, querría llegar a un acuerdo antes del mes de marzo y se apunta a la posibilidad de que se anuncie el próximo 23 de febrero, cuando se anuncien los resultados del año 2016.

Hasta 1.400 millones por el 49%

La de Telxius es una de las dos grandes desinversiones que la compañía ha barajado en el último año para reducir su pasivo. En dos ocasiones anteriores no ha podido finalizarla tanto por el 'brexit' y las dificultades de mercado como por la baja valoración que, a juicio de la 'teleco', planteaban los potenciales compradores.

La compañía no ha confirmado ningún rango de precios. Según varios analistas consultados por este medio, podría obtener un rango de entre 1.000 y 1.400 millones de euros. En su momento, la filial se llegó a valorar a un precio de entre 3.000 y 3.700 millones.

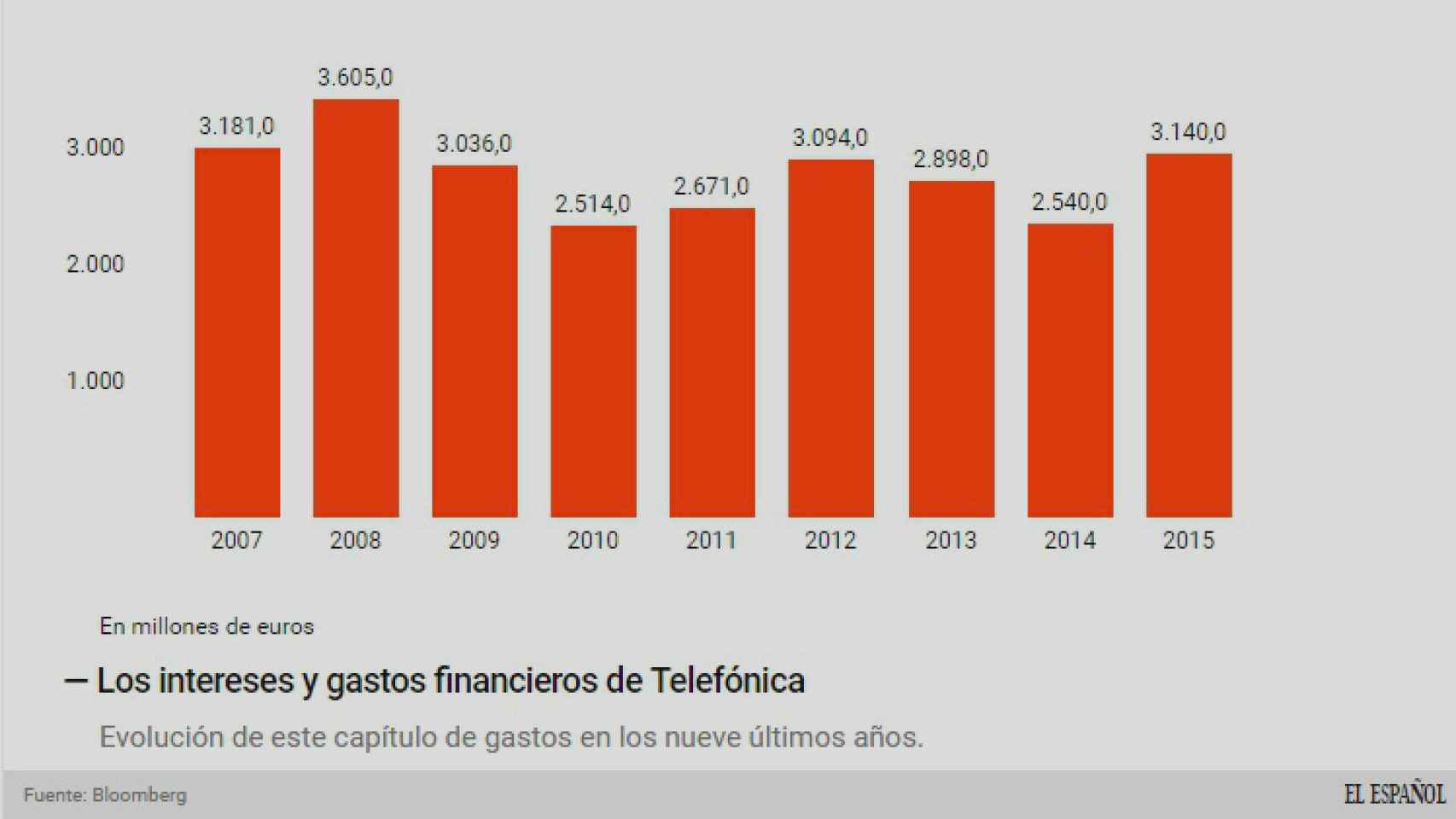

Evolución del gasto en intereses.

Gana enteros la posibilidad de la venta al capital riesgo. Sobre la mesa había otra opción: la 'colocación' de torres a otros operadores del sector. ¿Qué vía tendría más sentido para la compañía? Para Andrés Bolumburu, analista de Banco Sabadell, sería más atractiva la venta de activos por separado: “Las considero menos estratégicas que el cable submarino y los múltiplos de valoración serían superiores por lo que permitiría reducir más deuda”. Por su parte, Javier Borrachero, de Kepler, advierte de que una vez creado Telxius como compañía, en el que se aglutinaron todas las infraestructuras de la ‘teleco’, vender sus activos por separado significaría” desmontarlo”. Defiende que tendría más sentido la venta de un porcentaje minoritario al capital riesgo. Al menos la 'teleco' sabe que el mercado confía en la capacidad de su negocio para ir reduciendo, aunque sea poco a poco, su pasivo.

Reducción orgánica de deuda

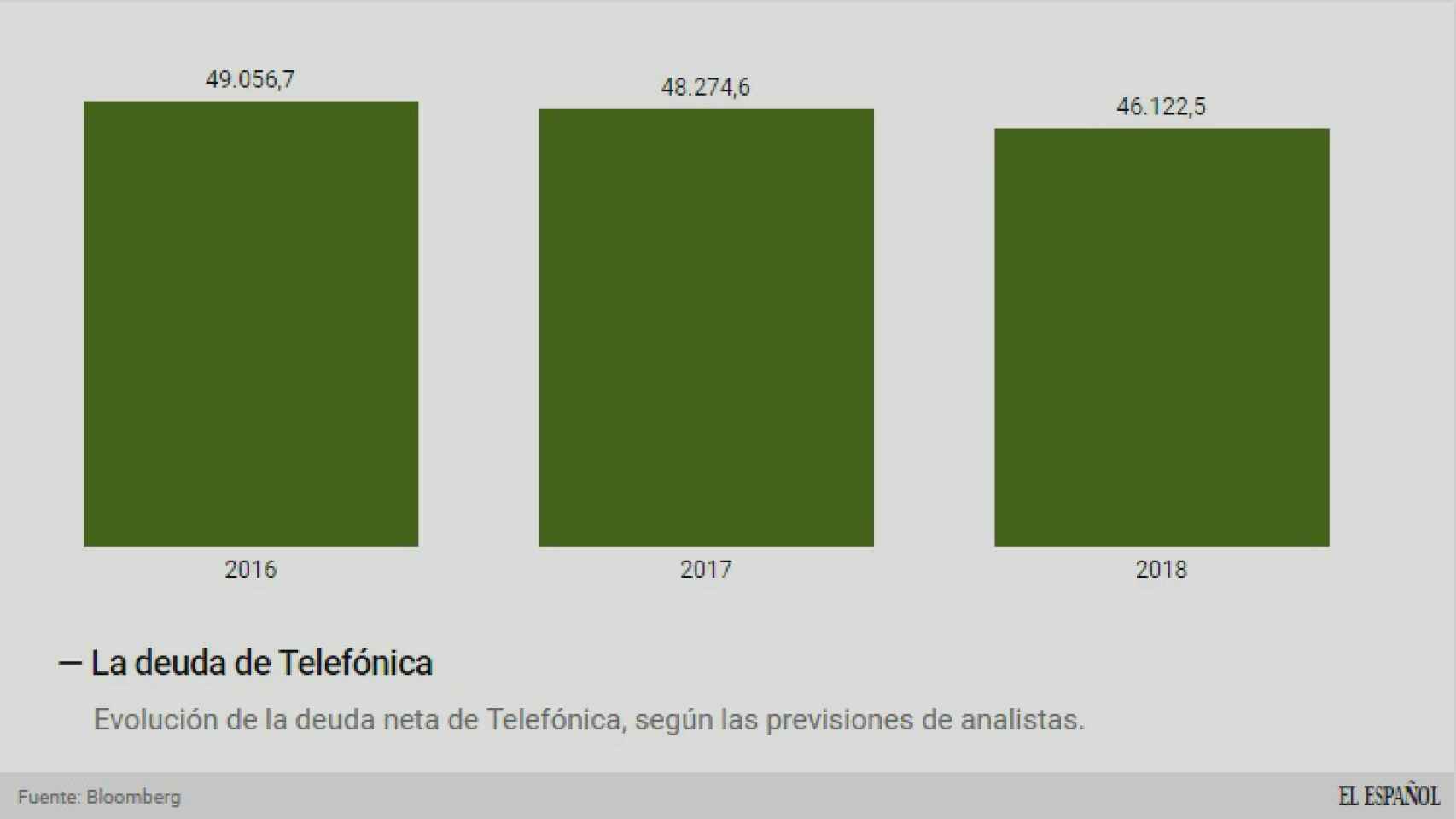

En un par de semanas, la ‘teleco’ presentará los resultados del año 2016. Será ahí cuando dé a conocer los datos definitivos de cierre de deuda en ese ejercicio. ¿Qué espera el mercado? El consenso de analistas recopilado por Bloomberg estima que el año se cierre con una deuda neta de 49.050 millones de euros. Una de las ratios más utilizadas para valorar el nivel de ese pasivo es la que la relaciona con el Ebitda, es decir, el resultado bruto operativo (que alcanzaría los 15.950 millones de euros). Esa ratio es de 3,07 veces, según estas previsiones, 1,5 veces menos que un año antes.

Evolución de la deuda.

¿Qué espera el mercado de cara a los dos próximos años? El horizonte es el siguiente: para este año 2017, los analistas esperan que la deuda neta se quede en 48.270 millones de euros (un 1,5% menos que a 31 de diciembre de 2016). El año 2018 se cerraría con 46.120 millones de euros. En total, 2.930 millones de euros menos de deuda (y, por ende, de gastos financieros). Todo ello, sin contar con lo que pueda ingresar por Telxius o por la venta de O2.