Los grupos liderados por Urbano Cairo (izquierda) y Andrea Bonomi se disputan el control de RCS

Sprint final entre Bonomi y Cairo para controlar la editora de 'El Mundo', 'Marca' y 'Expansión'

El próximo viernes termina el plazo del pulso que mantienen estos dos grupos por apropiarse de Rizzoli.

12 julio, 2016 00:42Noticias relacionadas

En los próximos días se decidirá quién controla Rizzoli-Corrierre della Sera Mediagroup (RCS), la matriz italiana de Unidad Editorial, editora de El Mundo, Marca y Expansión. Dos grupos de accionistas, uno comandado por Andrea Bonomi y otro por Urbano Cairo, han presentado sendas ofertas públicas de adquisición (OPAS). Este viernes, 15 de julio, se cierra el plazo para que los accionistas minoritarios se adhieran a la oferta que prefieran de los dos contendientes. El siguiente lunes, 18, se hará el balance total de las acciones y, así, se decidirá cuál de los dos grupos en liza se queda con el control del conglomerado mediático italiano.

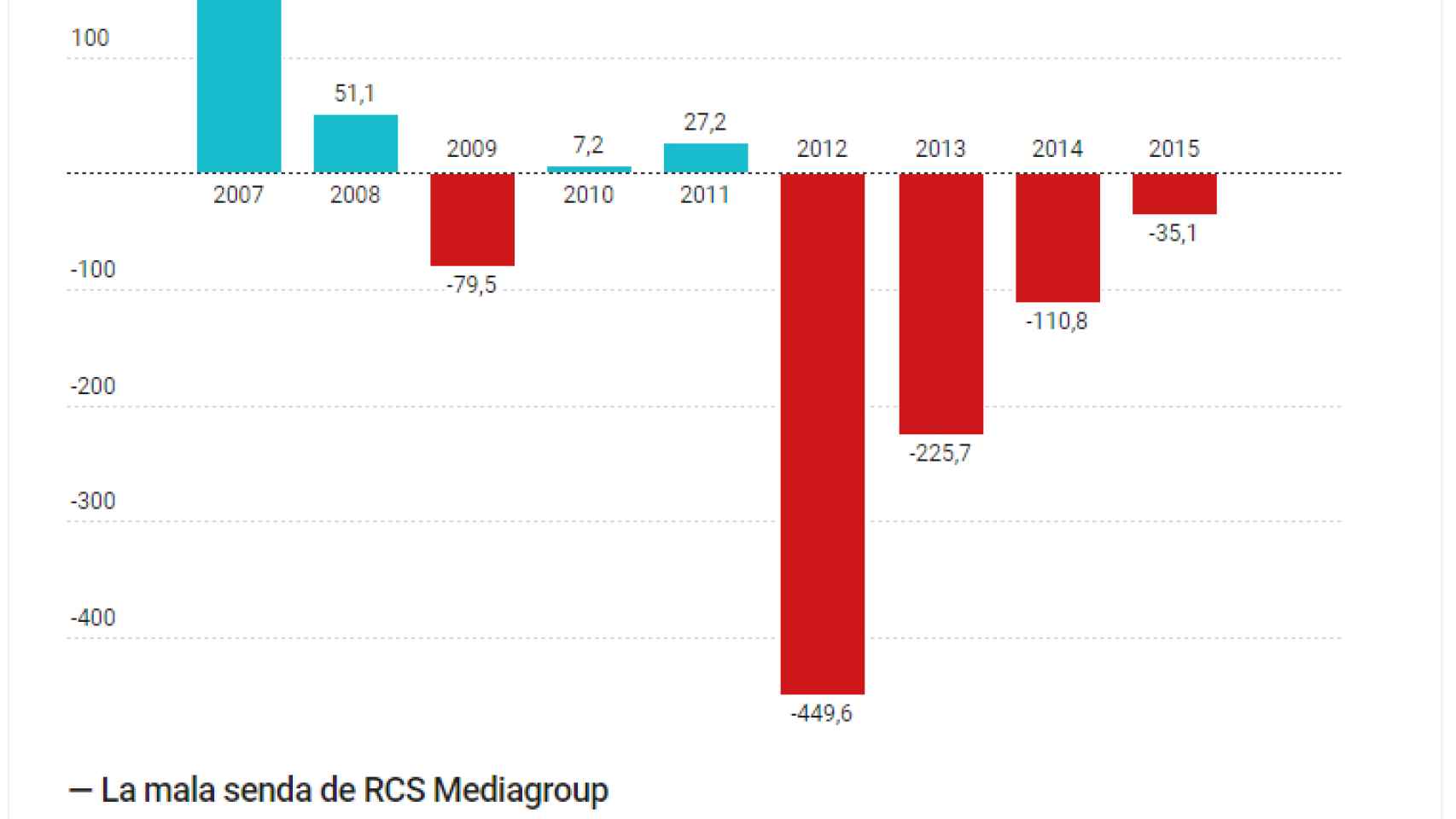

Resultados de RCS.

Lo cierto es que, según informan los medios italianos, parece ser que el financiero milanés Andrea Bonomi tiene todas las papeletas para ganar en esta batalla por el control de Rizzoli al turinés Urbano Cairo, propietario del canal de televisión La 7. No en vano, el grupo de inversores que lidera Bonomi controla ya el 22,6% de RCS, mientras Cairo y sus aliados no llegan al 9%.

El poder de los dos bandos

Más en concreto, Andrea Bonomi lidera el conglomerado International Media Holding, que agrupa su paquete accionarial más los de Diego Della Valle (7,32%), Mediobanca (6,25%), UnipolSai Assicurazioni (4,59%) y Pirelli (4,43%). Así, estos socios acumulan el 22,6% del capital de la propietaria italiana de Unidad Editorial. Todos ellos reaccionaron al unísono con una contraopa presentada tras los intentos previos de Cairo por hacerse con el control.

Por su parte, el citado Urbano Cairo, que ha presentado varias OPAS hostiles desde abril, controla el 4,7% de las acciones de RCS a través de su empresa Cairo Communication. Y cuenta, además, con el apoyo de Intesa Sanpaolo (4,2%). Por tanto, ambos socios para esta aventura empresarial poseen ahora mismo el 8,9% del holding. Menos de la mitad que sus rivales.

Pelea de ofertas

Fue Urbano Cairo, también presidente del club de fútbol Torino, quien primero movió ficha. El pasado abril presentó la primera OPA. Básicamente, se trataba de un canje de las acciones de RCS por las de su compañía Cairo Communication. En concreto, Cairo ofertaba una acción de su empresa por cada ocho de RCS, lo que equivaldría, más o menos, a 0,55 euros por acción. Después, ya en mayo, llegó la contraopa de Bonomi y sus socios: 0,7 euros por cada título.

El propio consejo de administración del conglomerado mediático transalpino respondió de forma negativa a ambas ofertas. Luego, el grupo de accionistas capitaneados por Bonomi elevó la puja hasta el 0,8 euros por acción. Lo mismo hizo Urbano Cairo aumentando su oferta. Por el momento, el consejo de RCS solo ha dado vía libre a la oferta de Bonomi, como informó El Economista la pasada semana. Según decía la prensa italiana este lunes, ahora mismo Bonomi y sus aliados presentan a los accionistas minoritarios la oferta más alta: 1 euro por acción.

Dos ofertas por encima de lo previsto

Parece que ambas ofertas están por encima de lo previsto. Este mismo lunes el diario La Repubblica narraba que los analistas italianos están divididos respecto a cuál es la mejor de las dos ofertas, aunque, eso sí, los expertos coincidían en que ambas opciones están por encima de las expectativas, porque ellos habían hecho informes con un precio más bajo.

En todo caso, esta guerra de ofertas están provocando que las acciones de RCS se revaloricen sobremanera en la Bolsa italiana. Este lunes, Rizzoli cerraba a 0,98 euros la acción, lo que supone un 15% de aumento del valor en un solo día. El mercado del país transalpino está pendiente de esta operación en que los accionistas minoritarios tienen la última palabra. Después, quienes se lleven el gato al agua deberán que decidir qué hacen con la compañía. Y eso afectará inevitablemente -pero se desconoce en qué sentido- a Unidad Editorial, editora de El Mundo, Marca y Expansión.

Rizzoli no pasa por el mejor momento de su historia. Su deuda con los bancos roza los 500 millones de euros. Para paliar en alguna medida esta situación, la matriz italiana presentaba a finales de 2015 un plan estratégico para tres años que ha conllevado, entre otras cosas, que su sucursal española, Unidad Editorial, hayan tenido que acometer otro ERE en fechas recientes.