Planta de Abengoa en Sevilla. Reuters

Inminente salvación de Abengoa tras la rendición de Benjumea

Bancos y bonistas controlarán el 95% de la nueva empresa e inyectarán más de 1.000 millones.

8 marzo, 2016 01:44Noticias relacionadas

- Los 12 consejeros de Abengoa se suben el sueldo, mientras 23.000 empleados siguen sin cobrar

- Las exigencias de la banca bloquean las negociaciones para salvar Abengoa

- Abengoa destituye a su presidente para forzar un acuerdo con la banca

- La Fiscalía pide la retirada de pasaporte y comparecencias quincenales para Benjumea

Su rendición abre las puertas a un acuerdo inminente. La familia Benjumea ha capitulado y asumido que, para salvar Abengoa, necesita que el accionariado pase, casi en su totalidad, a manos de los acreedores. Sus dueños serán los bonistas y los bancos. El paso atrás de la familia andaluza se traduce en una reducción del poder de los accionistas históricos, que pasarán a controlar menos del 5% de la compañía. Los Benjumea, previsiblemente, tendrán menos del 3%.

Los futuros dueños de Abengoa serán, por tanto, los acreedores que coparán el 95% del accionariado una vez transformen su deuda en capital. Bancos y bonistas asumirán, además, una quita, es decir, renunciarán a una parte de la deuda financiera de 9.000 millones que no recuperarán.

Hasta llegar a ese punto, los acreedores tendrán que volver a rascarse el bolsillo. En los próximos días acordarán si aportan los más de 1.000 millones que la compañía necesita para seguir operando de aquí al próximo año. La decisión, según señalan fuentes próximas a las negociaciones, podría cerrarse esta semana. Lo previsible: que tenedores de bonos de Abengoa tengan más del 50% de la futura empresa, mientras los bancos acreedores ronden el 40%.

“Las negociaciones están encarriladas, primero, para la inyección de liquidez. Ahora, lo que están decidiendo es cómo se reparten la aportación de más de 1.000 millones, quién pone qué, con qué tipo de interés y cómo se distribuyen las garantías”, indican las citadas fuentes. Es decir, cómo se dividen Atlantica Yield, la filial del grupo en Estados Unidos y el único activo estrella que le queda a Abengoa.

Siete negociadores clave

El reparto de garantías del nuevo crédito ha sido el principal punto de fricción entre bonistas y bancos. ¿Quiénes son los que se sientan a uno y otro lado de esta mesa de acreedores?

Entre los primeros están gigantes de la inversión como AIG y BlackRock (para la que trabaja el ex consejero delegado de Abengoa hasta mayo, Manuel Sánchez Ortega). En conjunto, los bonistas agrupan deuda de Abengoa por valor de 4.000 millones de euros.

Su papel en las negociaciones está en manos del banco de inversión Houlihan Lokey. Esta entidad es la encargada de dialogar con la empresa y el denominado G7. Se trata de las seis entidades financieras con más exposición a Abengoa, que suman cerca de 5.000 millones: Santander, Sabadell, Bankia, Popular, HSBC y Crédit Agricole.

Los bancos tienen, a día de hoy, más deuda del grupo andaluz pero, previsiblemente, serán los bonistas quienes pongan la mayor parte de los cerca de 1.100 millones que requiere la empresa para funcionar hasta 2017. Por eso, las entidades tendrán más del 50% del accionariado de la futura empresa.

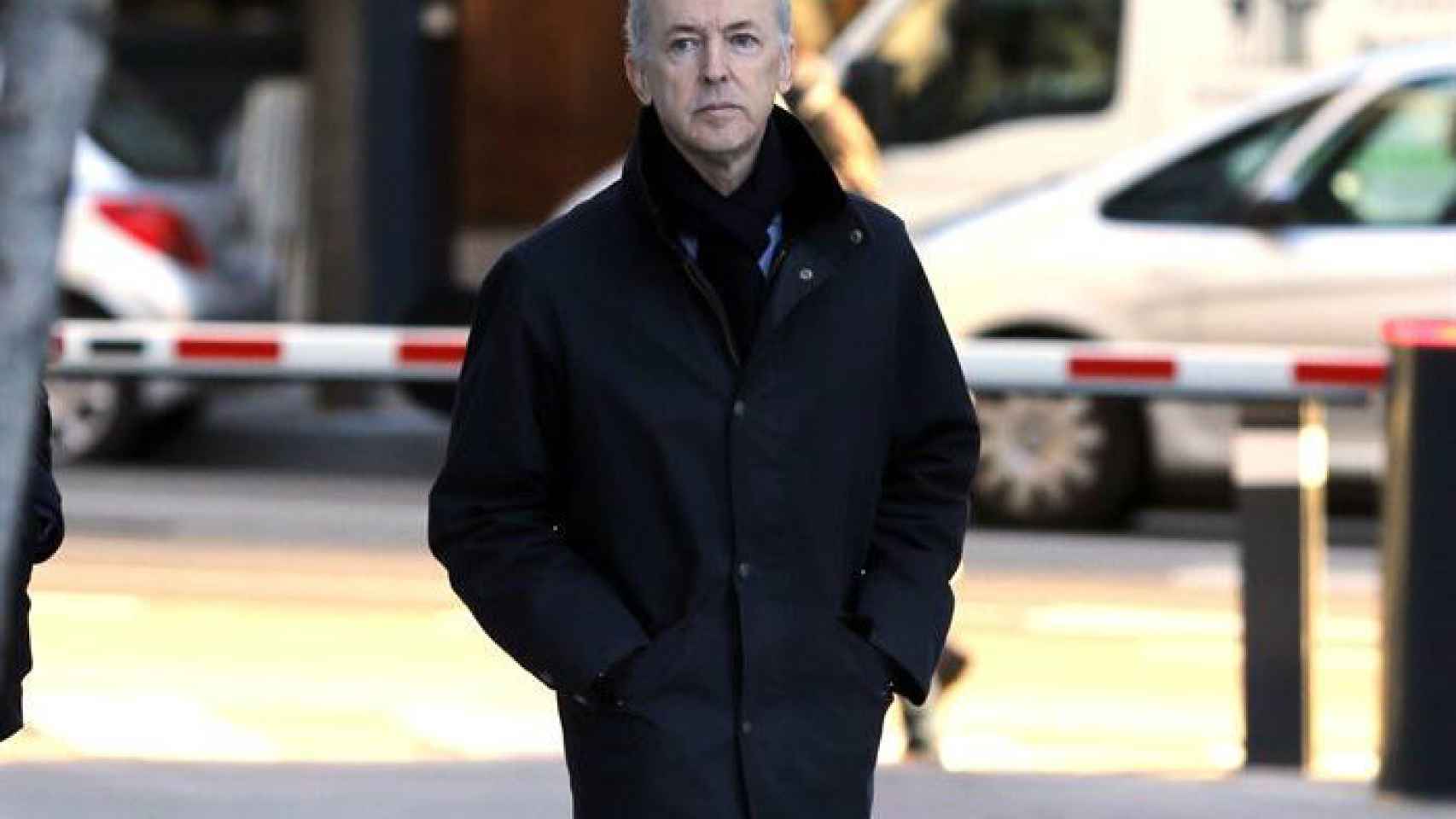

El adiós de Benjumea

La cesión de Atlántica Yield ha sido clave para desbloquear la situación, porque los bancos ya tienen el 25% del accionariado de esa filial como garantía de los dos préstamos que concedieron al grupo a finales de 2015. Ahora están dispuestos a dar un parte de esa filial cotizada porque ven con más optimismo el futuro de la compañía una vez los Benjumea han dejado de ser un problema.

El expresidente de Abengoa, Felipe Benjumea. Efe

El expresidente de la compañía hasta el pasado septiembre seguía sobrevolando las negociaciones como asesor de la empresa. Un contrato que conllevaba una retribución de más de un millón de euros y al que renunció la pasada semana. La pretensión de los Benjumea pasaba, según las entidades financieras, por mantener hasta el 30% de la futura empresa. Antes de su caída, los Benjumea, a través de Inversión Corporativa IC, controlaba más del 57% de las acciones del grupo.

Pese a asumir que cae en un segundo plano, Benjumea seguirá siendo accionista, aunque con cerca de un 3% y mantendrá abierta la causa que lo ha llevado ante la Audiencia Nacional por la millonaria indemnización de 11.5 millones que se autoconcedió antes de presentar su dimisión.

1.000 millones para empezar

La inyección de liquidez que puede acordarse es sólo un paso más, aunque muy relevante. Cuando los acreedores sellen quién pone más dinero en la empresa, facilitarán los futuros pactos sobre quita y capitalización. Y el tiempo apremia. La empresa tiene que firmar un acuerdo con, al menos, tres de cada cuatro acreedores antes del 28 de marzo. Esa es la fecha tope en la que finaliza el preconcurso de acreedores. Si no hay acuerdo, la empresa se vería abocada a la quiebra y, seguidamente, a la liquidación.

Bancos y bonistas serán accionistas pero no por tiempo indefinido. Su intención es colocar en el futuro la sociedad a un futuro inversor. Para eso, antes, hay que sanearla. “Hoy hay más optimismo porque, con las peticiones que pedían los accionistas, parecía imposible llegar a un acuerdo. Hoy es factible”, indican las citadas fuentes.

Quienes también están más tranquilos son los trabajadores. Abengoa abonó a finales de semana la nómina de sus trabajadores en España, cerca de 7.000. La compañía logró encontrar fondos pese a que aún no hay inyección de liquidez, lo que ha inquietado a algunos de los acreedores, así como a proveedores, dado que el grupo habría aplazado algunos pagos pendientes para poder saldar cuentas con la plantilla.